どうも、株式投資型クラウドファンディング専門家のメカニックです。

FUNDINNOからMaaS社会に貢献しそうな企業が資金調達を開始します。

その名は輝創。

今回はこの輝創のファイナンスの概要から特徴を詳しく紹介していきますよ。

FUNDINNO(ファンディーノ)について知らない方は先に下記記事をチェックしてください。

輝創の要点まとめ

時間がない人向けに輝創の要点だけをまとめます。

- 設立は2012年3月

- 資本金800万円

- AI関連

- プレバリューは約1.6億円

- 目標金額は1,200万円

- エンジェル税制B適用予定

- 2025年4月以降のIPOを目指す

輝創は異種材料接合事業とAI画像処理事業を手がける企業です。

プレバリューは約1.6億円で目標金額は1,200万円。

売り上げを6.92億円以上まで伸ばして2025年4月以降のIPOを目指しています。

エンジェル税制Bの適用が予定されています。

2020年の第一号案件ということで注目されそうです。

輝創ってどんな会社??

輝創株式会社の主な事業は二つ。

異種材料接合事業と画像処理事業です。

異種材料接合事業ではプラスチックと金属など、異なった二つの材料を熱圧着により接合(PMS処理)。

車の軽量化に大きく役立つ技術を提供しています。

最近は自動ブレーキやリチウムイオンバッテリーなど車にはどんどん重たいものが搭載されるようになって、車メーカーは軽量化に苦戦している現状があります。

輝創が特許を持っている異種材料接合を利用すればボルトやナットなどが必要なくなるため、軽量化に大きく貢献することが可能です。

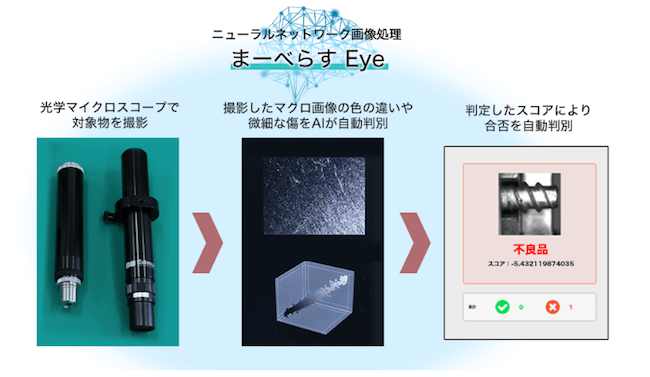

そして、画像処理事業では「まーべらす Eye」を提供しています。

こちらを利用することで製造現場における目視での品質検査業務や、パターンマッチング画像認識では補えない不良品検知精度の向上を実現。

各企業では人手不足の現状もあり、すでに多くの製造メーカーから問い合わせがあるとのことです。

また、すでに名古屋大学とも共同で材料開発を行なっており、愛知県や新エネルギー・産業技術総合開発機構(NEDO)からも採択されています。

受賞歴も多く、種材料接合に関する特許が既に2件権利化され、4件が出願済みとのことです。

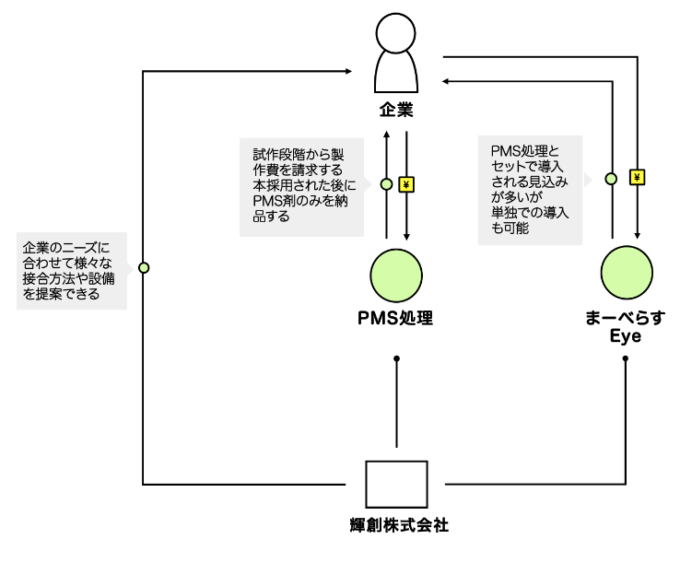

輝創のビジネスモデル

ビジネスモデルは上記のとおりで完全にBtoBとなります。

PMS剤とまーべらすEyeを企業に販売することで利益を得るというシンプルなスキームです。

輝創の社長はどんな人??

輝創の社長は前田知宏氏。

経歴は下記の通りです。

1961年11月8日生まれ。

大学の卒業研究でレーザによる金属の表面熱処理を行い、レーザの魅力に惹かれレーザを始めとした光技術の取り扱い商社に勤務。

世界中の最先端レーザや光学技術に触れて専門知識を習得。大学院では半導体レーザを用いた、プラスチック同士の接合研究に早期から取り組み、事業化にも成功。

レーザを用いた金属処理とプラスチック接合の経験を生かして、現在は集大成として金属とプラスチックの接合に取り組んでいる。

2012年3月 輝創株式会社設立 代表取締役就任現在に至る。

輝創の募集金額と資金用途について

輝創の目標募集額は1,200万円。

上限募集額は4,000万円です。

FUNDINNOではかなり通常サイズの募集規模と言えるでしょう。

ちなみに調達した資金は下記の目的に充てる予定です。

- 広告宣伝費

- 人件費

- 契約書作成費

- 外注ソフト作成費

- スタジオ制作費

- アシストロボット費

- 日本クラウドキャピタルへの手数料

特に変わった用途ではありません。

事業をスケールさせるための基本的な資金使途になります。

スタジオ制作費とアシストロボット費は目標募集額を超えた場合の使途です。

また今回は株式での募集となります。

輝創における現在のバリュエーション

続いて、輝創のバリュエーション(時価総額)を計算していきます。

1株あたりの金額は100,000円、発行済株式総数は1,600株です。

よって、プレバリュー(資金調達前の時価総額)は1.6億円になります。

今回のファイナンスが成功して上限の4,000万円の資金調達ができれば、ポストバリュー(資金調達後の時価総額)は約2.0億円です。

直近ではすでに2.6億円の売上実績があります。

プロダクトもすでに開発されているところも考慮すると割高には感じません。

具体的な業績はFUNDINNOの会員しかみることができません。

輝創に出資しているプロ投資家

輝創に出資しているプロ投資家を調べてみましたが見つけられませんでした。

設立したばかりということもあり、今回が初のファイナンスなのかもしれません。

輝創における投資金額のコースと株数

輝創の投資は下記のコースが用意されています。

- 100,000円コース(1株)

- 300,000円コース(3株)

- 500,000円コース(5株)

最低投資金額は10万円、最高は50万円。

通常の構成となっています。

輝創のマイルストーン

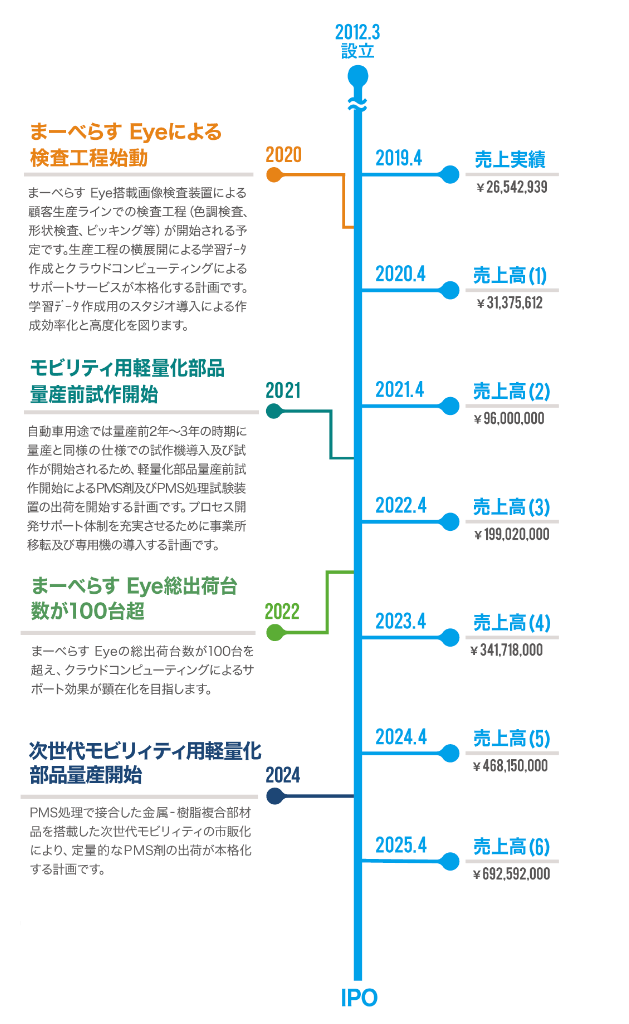

輝創のマイルストーンは下記の通りです。

最終的にIPOを目指します。

※FUNDINNO公式サイトより引用

2020年にまーべらすEye搭載画像検査装置による顧客生産ラインでの検査工程が開始予定。

2021年にPMS剤、PMS処理試験装置の出荷を開始する計画です。

2022年にはまーべらす Eyeの出荷台数100台を突破させて、2024年にはPMS処理がされた複合材を搭載したモビリティが市販化される予定。

最終的には2025年4月までに売上げを6.9億円まで伸ばしてIPOというマイルストーンです。

輝創がEXITしたらどのくらいの利益になるの??

輝創が計画通りにIPOしたらどのくらいの利益になるのかざっくりと計算してみます。

輝創が計画通りにIPOしたらどのくらいの利益になるのかざっくりと計算してみます。

現在の株価は10万円でバリュエーション(時価総額)は1.6億円です。

仮に計画通りにいって最終的に株価が30倍になったとしましょう。

するとバリュエーションは48億円になります。(株式数の増加を考慮せず。)

もし1株出資していたら290万円の利益です。

ハイリターンが見込めますが、ステージはアーリーステージと行ったところなのでリスクは高くなります。

もちろん、計画通りに推移せずに倒産したら出資額が戻ってこない場合があるということは頭に入れておきましょう。

ただ、株式投資型クラウドファンディングはリターンもそうですが企業への応援も同じくらい大事です。

「輝創の技術を世の中に広めたい!!」という思いを抱いたら出資を検討してみる価値はあると思います。

また、リターンについての詳しい考え方は下記に記載してありますので気になる方はどうぞ。

まとめと管理人の感想

最後に輝創の資金調達についてもう一度まとめます。

- 設立は2012年3月

- 資本金800万円

- MaaS関連

- プレバリューは約1.6億円

- 目標金額は1,200万円

- エンジェル税制B適用予定

- 2025年4月以降のIPOを目指す

結論からいうと応援したい気持ちはありますが投資はしません。

自分自身、普段から自動車整備士として働いているのでこの技術の凄さはわかりますし、大手メーカーに採用されたら軽量化に大きく貢献してくれると思います。

しかしもし自分が輝創の社長だったら株式投資型クラウドファンディングは使わないなと思ったんです。。

資金調達するならシナジーの高い自動車関連の企業からの出資を第一に考えます。

その方が事業スピードは格段に早くなりますからね。

不特定多数の株式投資型クラウドファンディングから資金調達をするメリットがあまり浮かびません。

というか、むしろ資本政策を考えるとデメリットの方が多いような気が。。

まぁこのあたりは自分の考えですので、聞き流してください。

ちなみに申込開始は2020年1/5の10時の予定なので興味がある人はチェックしてみてくださいね。

新年一発目の案件がどのような結果になるかちょっと楽しみです!!

また、現在は2020キャンペーンを実施中!!

2020/1/26までに投資家登録した先着2,020名に豪華なプレゼントが貰えます。

抽選で20名の人に20,000円相当の松坂牛が!!

外れたとしてもamazonギフト券500円分が貰えますよ!!

ノーリスクですので、お年玉感覚で貰っておきましょう!!

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL

こんにちは。

応援したいが出資しない、は深いですね。

マザーズ上場なら長期で持ちたいと感じました。

※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※※

ファンを求めるという部分があってもどこかでVCに依頼しなくては大きな進歩は難しいと思うので、上手い仕組みを作らないと今後どの案件も厳しく見えます。

逆にVC出資済みのものはよく許可が出たなーと。

また、ファンディーノ後でもVCから調達出来てる会社もあるみたいだから※※※※※※※※※※※ァンディーノが信用できなくなります。

是非ともうまく折り合いをつけて今後もいい案件を見つけてほしいです。とりあえず静観対応。

ご指摘いただいている通り、自分もこの会社は順調にいけば設備投資でいずれは大きな金額を資金調達することになると思います。

そうなった場合、逆に個人投資家の多さがネックになるのではないかと。。

なので「投資をしない応援」というスタンスをとりました。

toCの会社なら個人投資家でも様々な形で応援できバリューを出せるのですが、toBだと難しいところが多いです。

関連企業につとめている方、もしくは会社の社長ならば色々と手助けができるのかもしれませんが。

また公に発信しない方がいい情報が含まれていたのでコメントの一部を隠させていただきました。

ご了承ください。