どうも、メカです。

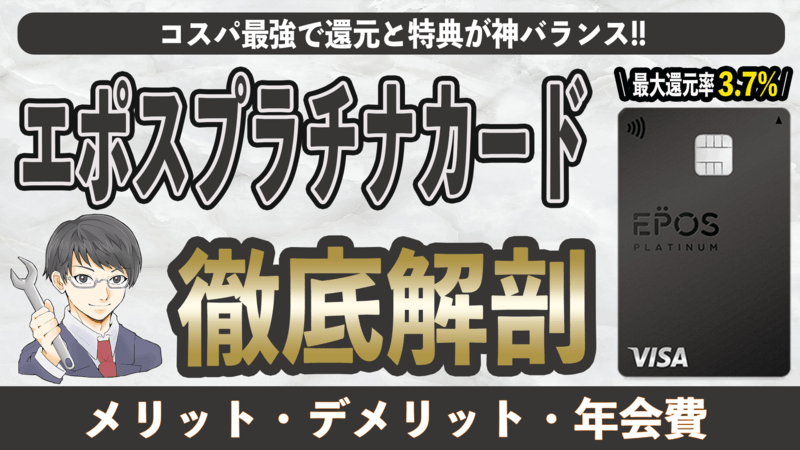

プラチナカードは数多くありますが、その中でも屈指の人気を誇るのがエポスプラチナカードです。

今回はそんなエポスプラチナカードの年会費や特徴、メリット、デメリットをまとめました。

評判や口コミが気になる方は是非参考にしてください。

また、この記事の動画バージョンをYouTubeで公開中です。

こちらのご視聴とチャンネル登録をよろしくお願いします。

エポスプラチナカードを10秒で解説!!

時間がない人のためにまずはエポスプラチナカードについて簡単にまとめます。

- 年会費は実質30,000円

- 還元率は最大3.7%以上

- 誕生月はポイント2倍

- 利用金額に対してエポスポイントが付与

- ポイントの有効期限は無期限

- 最大10万円相当のボーナスポイントが付与

- 3ショップまでポイント3倍

- 年会費をエポスポイントで支払える

- タッチ決済に対応

- 旅行傷害保険は最大1億円

- ファミリーボーナスポイントで還元率最大0.2%UP

- プライオリティパスが無料

- 飲食店で同伴者の料金が無料

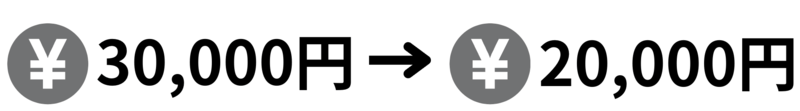

エポスプラチナカードは年会費が30,000円のプラチナカードです。

ただし、インビテーションから作成、もしくは年間100万円以上利用すると翌年以降は年会費が20,000円になります。

利用金額200円に対して1Pのエポスポイントが付与されますので、基本還元率は最大0.5%。

エポスポイントはエポスプラチナカードの場合、有効期限はありません。

また、ボーナスポイントやポイントが3倍になる選べるポイントアップショップ、ファミリーボーナス、誕生月のポイント2倍を合わせることで還元率を最大3.7%以上にできます。

旅行傷害保険が最大1億円、プライオリティパス、飲食店での同伴者無料サービスなど、プラチナらしい特典も充実。

ポイント還元と特典が充実した屈指のプラチナカードです。

エポスゴールドカードとは?

エポスプラチナカードは丸井グループが提供しているプラチナカードです。

2021年にデザインを大幅に変更し、券面にカード番号が書かれていない、すっきりとしたカードフェイスとなりました。

デザインは人気デザイナーのサトウオオキ氏が率いるデザインオフィス「nendo」が監修。

直近では縦型のカードが多くなってきていますが、エポスカードはその先駆けとなっています。

ノーマルのエポスカードはシルバー、エポスゴールドカードはゴールド、エポスプラチナカードは高級感が感じられるブラックとなっています。

国際ブランドはVISAのみです。

エポスプラチナカードの年会費・更新料

エポスプラチナカードの年会費は30,000円(税込)です。

ただし、1年の間に100万円利用すると次年度以降の年会費が20,000円になります。

また、エポスゴールドカードを定期的に利用しているとインビテーションが届き、そこからエポスプラチナカードを作成した場合は、初年度から20,000円です。

エポスプラチナカードの付与ポイントと還元率

エポスプラチナカードは利用することでエポスポイントが得られます。

利用金額に対して最大0.5%分のエポスポイントが付与されます。

エポスポイントはエポスカードが発行している独自のポイントで、様々な商品や他社ポイント、電子マネーやギフトカードと交換が可能です。

非常に交換先が多いため、共通ポイントよりも使い道は多いです。

エポスポイントの有効期限はエポスプラチナカードを保有していれば無期限になります。

ETCカードと家族カード

ETCカードは年会費、発行手数料が無料です。

家族カードはありませんが、その代わりにエポスゴールドカードを無料で発行できます。

こちらは個別に利用限度額や引落口座を設定することが可能です。

付与されたポイントについてはポイントシェアという機能で家族間でポイントを共有できます。

エポスプラチナカードの作成方法

エポスプラチナカードはネットから作成できます。

- WEBから申込

- 審査結果のメール通知

- カードが到着

作成できるのは18歳以上の方です。

残念ながら学生は申込ができません。

申込後、審査結果は基本すぐに届きますが、遅い時間の場合は翌日になることがあります。

店頭のカードセンターに引き取りに行く場合は最短当日、郵送の場合は1週間程度でカードを受け取れます。

エポスプラチナカードの保険

エポスプラチナカードは海外旅行障害保険と国内旅行傷害保険が最高1億円まで補償されます。

海外旅行障害保険

海外旅行障害保険は自動付帯で、保険金の種類と金額は下記の通り。

| 傷害死亡・後遺障害 | 1億円 |

|---|---|

| 傷害治療費用 | 300万円 |

| 疾病治療費用 | 300万円 |

| 救援者費用等 | 200万円 |

| 個人賠償責任 | 1億円 |

| 携行品損害 | 100万円(免責3,000円) |

| 航空機遅延費用等 | 2万円 |

| 航空機寄託手荷物遅延等費用 | 10万円 |

さらに家族も下記の保険が適用されます。

| 傷害死亡・後遺障害 | 2,000万円 |

|---|---|

| 傷害治療費用 | 200万円 |

| 疾病治療費用 | 200万円 |

| 救援者費用等 | 200万円 |

| 個人賠償責任 | 1億円 |

| 携行品損害 | 100万円(免責3,000円) |

| 航空機遅延費用等 | 2万円 |

| 航空機寄託手荷物遅延等費用 | 10万円 |

対象となる家族は生計を共にする親族です。

国内旅行傷害保険

国内旅行障害保険は利用付帯で、保険金の種類と金額は下記の通り。

| 傷害死亡・後遺障害 | 1億円 |

|---|---|

| 入院日額 (フランチャイズ7日) |

5,000円 |

| 手術保険金 | 手術の種類に応じて入院日額の10、20、40倍 |

| 通院日額 | 3,000円 |

| 乗継遅延費用 | 2万円 |

| 出航遅延費用等 | 2万円 |

| 寄託手荷物遅延費用 | 10万円 |

| 寄託手荷物紛失費用(補償) | 10万円 |

さらに家族も下記の保険が適用されます。

| 傷害死亡・後遺障害 | 2,000万円 |

|---|---|

| 入院日額 (フランチャイズ7日) |

5,000円 |

| 手術保険金 | 手術の種類に応じて入院日額の10、20、40倍 |

| 通院日額 | 3,000円 |

| 乗継遅延費用 | 2万円 |

| 出航遅延費用等 | 2万円 |

| 寄託手荷物遅延費用 | 10万円 |

| 寄託手荷物紛失費用(補償) | 10万円 |

対象となる家族は生計を共にする親族です。

エポスプラチナカードのメリット

エポスプラチナカードのメリットをまとめました。

メリット1:年会費を20,000円にできる

エポスプラチナカードは年会費が30,000円(税込)かかりますが、年間100万円利用すると翌年以降の年会費が20,000円になります。

20,000円という金額だけ見れば高く感じるかもしれませんが、よく比較される三井住友カード プラチナプリファードは33,000円、JCBプラチナは27,500円です。

プラチナカードでは格安の年会費と言えます。

また、年会費をエポスポイントで支払うことも可能です。

メリット2:最大10万円Pのボーナスポイント

エポスプラチナカードは利用額に応じてボーナスポイントが最大10万Pプレゼントされます。

- 100万円以上 →20,000P

- 200万円以上 → 30,000P

- 300万円以上 → 40,000P

- 500万円以上 → 50,000P

- 700万円以上 → 60,000P

- 900万円以上 → 70,000P

- 1,100万円以上 → 80,000P

- 1,300万円以上 → 90,000P

- 1,500万円以上 → 100,000P

基本還元率は0.5%ですので、100万円利用した場合、最大還元率は2.5%です。

ボーナスポイントは対象期間終了月の翌々月中旬に加算されます。

エポスカードの運転免許、クロネコヤマトの引越し、保証人おまかせプランROOM iD、すみかえ応援クレジット、エポスカードのデンタルクレジットの支払いは対象外ですので注意してください。

メリット3:エポスポイントの有効期限が無期限

エポスカードではエポスポイントの有効期限が2年ですが、エポスプラチナカードの保有者は無期限となります。

自分の好きなタイミングで利用可能です。

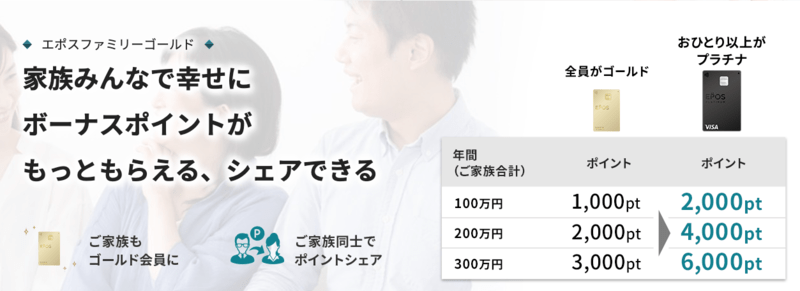

メリット4:ファミリーボーナスポイントが貰える

エポスファミリーゴールドを作成して家族登録すると家族合計の年間利用金額に応じて、ファミリーボーナスポイントが付与されます。

- 100万円以上 → 2,000P

- 200万円以上 → 4,000P

- 300万円以上 → 6,000P

ボーナスポイントが貰えるのは代表会員の人だけです。

もし100万円利用した場合は、基本ポイント、個人のボーナスポイント、ファミリーボーナスと3重取りができます。

これにより合計還元率は最大2.7%にまで高めることが可能です。

メリット5:選べるポイントアップショップで還元率3倍

対象店舗を登録するとそのお店での還元率が3倍にアップします。(還元率最大1.5%)

登録できるのは最大3つです。

対象店舗はコンビニやドラッグストアやスーパー、家電量販店など300以上。

良く利用するお店は登録しておきましょう。

ちなみにボーナスポイントとファミリーボーナスポイントも考慮した場合、ポイントアップショップで100万円利用した場合の還元率は脅威の3.7%です!!

メリット6:誕生月はポイント2倍

誕生月はポイントが2倍です。

基本還元率が1%になります。

よって誕生月に高い買い物をすることでポイント還元率をさらに高めることが可能。

最大還元率は3.7%以上になります。

メリット7:ナンバーレスとタッチ決済

エポスプラチナカードはVISAのタッチ決済に対応しています。

また、表面にカード番号がかかれていないため、タッチ決済する時にカード番号を見せることなく支払いできます。

もちろんApple Pay、Google Payにも対応しているため、スマホだけで決済することも可能です。

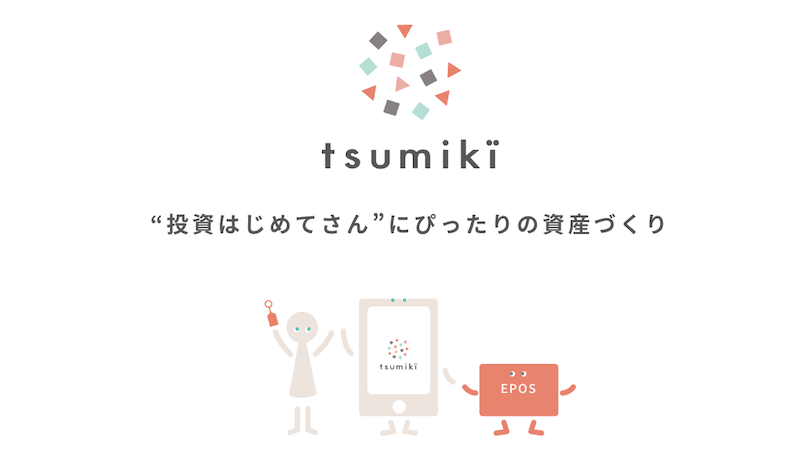

メリット8:tsumiki証券で投資信託をクレカ積立できる

tsuimiki証券で投資信託をクレジットカード積立できます。

還元率は初年度が0.1%ですが、毎年0.1%ずつ上がっていき5年目以降は0.5%になります。

そして、このクレカ積立の利用金額はボーナスポイントの対象です。

月間5万円まで積立ができるため、tsumiki証券で毎月上限まで積立を行えばそれだけで年間60万円。

あとは40万円を日常使いで利用すれば20,000Pのボーナスポイントが貰えます。

詳しく知りたい人は下記記事にまとめていますので、こちらを一読いただけますと幸いです。

メリット9:プライオリティパスが無料

世界1,000箇所以上の空港ラウンジが利用できるようになるプライオリティパスに無料で登録できます。

通常429ドルかかりますが、これが無料です。

正直、これだけで年会費の元が取れます。

ただし、プライオリティパスの公式ホームページから申し込みをすると有料になります。

エポスNetから申し込みするようにしてください。

メリット10:空港ラウンジで同伴者1名が無料

国内の主要空港ラウンジは同伴者1名まで無料です。

対象の空港はプライオリティパスとは違いますので注意してください。

対象の空港ラウンジを利用する際はプライオリティパスではなく、エポスプラチナカードを提示してください。

メリット11:ハイクラスレストランで一人分が無料

約150店舗のハイクラスなレストランを2名以上で利用した場合、会員本人は無料です。

30,000円を超える高級店でも利用できるため、このような店舗で1度でも利用すればそれだけで年会費の元が取れます。

ネットで予約の手続きができるため、面倒な電話予約は不要です。

メリット12:コンシェルジュサービスが利用可能

エポスプラチナカードはVISA・コンシェルジュサービスを利用可能です。

レンタカーや宿泊先の予約など、様々なリクエストに答えてくれます。

エポスプラチナカードのデメリット

続いてエポスプラチナカードのデメリットをまとめました。

デメリット1:国際ブランドがVISAのみ

エポスプラチナカードは国際ブランドがVISAのみです。

よって、MastercardやJCBのカードが欲しい人には向いていない。

とはいえ、VISAが利用できない店舗はほとんどありませんので、国際ブランドにこだわりがなければ特に気にする必要はありません。

デメリット2:年会費を無料にできない

エポスプラチナカードは年会費を20,000円まで下げることができますが、無料にはできません。

よって年間利用額が少ない場合、年会費をペイできません。

100万円利用して、エポスファミリーゴールドを作成すれば27,000P獲得できますので、年会費以上のポイントを取得可能です。

プライオリティパスや充実した保険が付帯しているものの、100万円利用しない場合はメリットを最大限享受できません。

エポスプラチナカードを使った裏技

エポスプラチナカードのお得な裏技を紹介します。

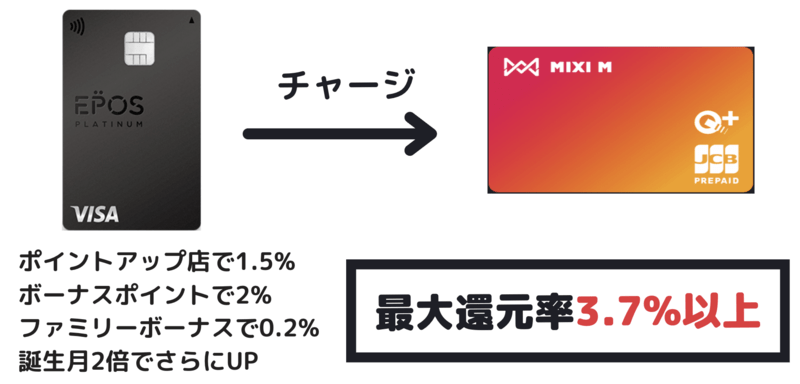

裏技1:MIXI Mへのチャージで最大還元率3.7%以上する

実はにエポスプラチナカードからMIXI Mというキャッシュレスサービスにチャージすることで、還元率を3.7%以上にすることができます。

MIXI Mはチャージ式のキャッシュレスサービスで、ネット上で利用できるバーチャルカード、そして実店舗で利用できるリアルカードを発行できます。

仕組みはこうです。

- 選べるショップにミクシィを登録 → 最大1.5%

- 100万円利用 → 最大2.0%

- ファミリーボーナス → 最大0.2%

- 誕生月2倍 → +α

この4つで3.7%以上です。

MIXI Mはミクシィが運営しているため、選べるポイントアップショップにミクシィを登録すると付与ポイントが3倍となり、還元率が1.5%になります。

そして、100万円利用時のボーナスポイント、ファミリーボーナスを合わせて3.7%です。

さらに誕生月は2倍になるため、こちらも含めれば3.7%以上!!

このMIXI Mにチャージすることの最大のメリットは、このMIXI Mが利用できるところならどこでも還元率を3.7%以上にできることです。

簡単に言えばポイントアップショップは3つまでしか選べませんが、この方法を利用することで対象店舗を増やすことができます。

しかも、MIXI MはPayPayに紐づけて利用可能です!!

MIXI Mについて詳しく知りたい人は下記記事を一読してくださいませ。

裏技2:tsumiki証券を使って年間利用額を稼ぐ

年間100万円達成すると年会費が20,000円になるので、できるだけ早く達成させるのが大事です。

この100万円利用で助けになるのがtsumiki証券です。

tsumiki証券では毎月5万まで投資信託を購入できますが、購入した直後に売却しましょう。

購入と売却を1年繰り返すと、5万円で年間60万円の利用を達成できます。

もちろん、すぐに売却したとしても多少の損失はあるかもしれませんが、手数料が一番安い「まるごとひふみ15」を選択すればダメージを最低限にできます。

しかも「まるごとひふみ15」は債券が中心の商品なので、価格変動も小さいです。

このtsumiki証券で年間60万円利用すればあとは40万円利用すれば100万円を達成!!

上手く利用するようにしてください。

エポスプラチナカードの評判や口コミ

エポスプラチナカードにおけるネット上の口コミをまとめました。

エポスプラチナ修行も、tsumiki証券をフル活用なら、かなりハードルが低いね

スマホ利用料と電気料金と積立だけで、9割弱稼げるから後は他で月10K程度使えば100マソは行く

イオンカード修行と同時並行で無理なく行けそう

しかし、来年の三井住友カードで100マソ達成は無理ゲー

— K.Y (@KILLUA5963) December 26, 2022

こう考えるとエポスプラチナのコスパやばい

招待日和にプライオリティ・パスもついてなかったっけか— misoni.eth (@misoppnn) December 25, 2022

エポスプラチナでも100万が最高還元率なのアホでしょ

— ぶれ (@arkspd) December 22, 2022

年間200万円以上使うならエポスゴールドよりエポスプラチナなんよな。誕生月ボーナスとファミリーボーナスと付帯サービスを考えたら、Goするしかない。あとはMIXI Mルートの存続だけ願おう。

— くたお (@gudao_lazy) November 21, 2022

ポイントの貯まりやすさ、プライオリティパス、MIXI Mで還元率をさらにアップさせられる点は評判が良かったです。

一方で、ボーナスポイントが100万円を超えると下がっていく点については残念がっている人も。

全体的には評価している声が多くありました。

損益分岐点は??

損益分岐点は100万円です。

100万円達成するとボーナスポイントが20,000P貰えるので、2万円の年会費を達成している場合はそれだけで年会費以上をペイできます。

ファミリーボーナスも付与された場合、100万円の利用で27,000P取得可能です。

- 基本還元率 → 5,000P

- ボーナスポイント → 20,000P

- ファミリーボーナス → 2,000P

エポスプラチナカードを作成しようか迷ったら100万円達成できるかどうかを考えてください。

まとめ

では、最後にまとめます。

- 年会費は実質30,000円

- 還元率は最大3.7%以上

- 誕生月はポイント2倍

- 利用金額に対してエポスポイントが付与

- ポイントの有効期限は無期限

- 最大10万円相当のボーナスポイントが付与

- 3ショップまでポイント3倍

- 年会費をエポスポイントで支払える

- タッチ決済に対応

- 旅行傷害保険は最大1億円

- ファミリーボーナスポイントで還元率最大0.2%UP

- プライオリティパスが無料

- 飲食店で同伴者の料金が無料

還元率の高さ、付帯している特典など非常にバランスのとれたプラチナカードです。

1,500万円までボーナスポイントが貰えるため、ガンガン使う人はエポスポイントが異次元に貯まっていきます。

また、選べるポイントショップ、2つのボーナスポイント、誕生月2倍を合わせれば最大3.7%以上になり、国内トップクラスの還元率を達成可能です。

一方で年間100万円利用しないと年会費を20,000円にできない上に、年会費をペイできません。

作成を検討している方はこの金額を達成できるかどうかで判断しましょう。

貸付投資のファンズでお得なキャンペーンを実施しています。

期間は2026/3/31まで。

この期間内に口座開設すると1,500円の現金が貰えます。

さらに50万円以上投資すると2,500円を上乗せで合計4,000円です。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL