これから投資を始めたいと思っている人がいたら、自分はまず先にiDeCo(個人型確定拠出年金)をおススメします。

投資をしながら節税できるという大きなメリットがあるからです。

でも…

「iDeCo(イデコ)、難しくて理解できない。。」

「言葉知っているけど見て見ぬ振りをしてきた。。」

なんて人も結構多いと思うんですよね。

ってことで今回は実際にiDeCo(イデコ)に投資している自分が運用実績も仕組みやメリット・デメリットまで徹底解説していきたいと思います。

今までiDeCo(イデコ)を避けていた方は是非読んでみてください!!

結論:iDeCo(イデコ)はこんな人にオススメ!!

iDeCo(イデコ)をオススメしたいのはこんな人。

- ローリスクで投資を始めてみたい

- 節税したい

- 老後の資金が不安

- お金を貯めるのが下手

上記に当てはまる人はiDeCoを行うメリットが非常に多いです。

とにかく早く始めたいという人は手数料が安く、商品が豊富に揃っているSBI証券か楽天証券に口座開設すれば間違いありませんよ。

【2024年12月】管理人におけるiDeCo(イデコ)の運用実績

2024年11月の運用実績を公開します。

自分は楽天証券のiDeCoを利用しています。

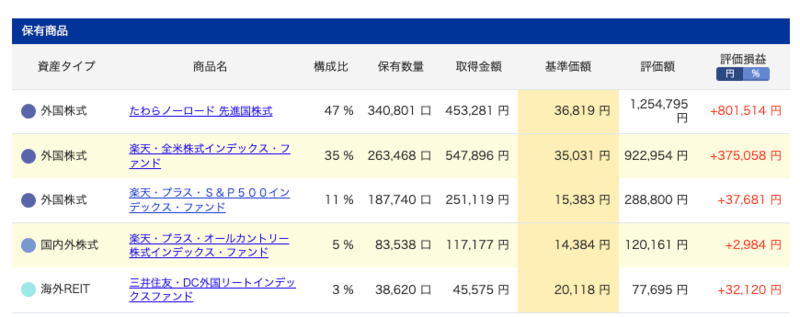

投資初期は債権や海外REITなど分散投資をしていましたが、現在は外国株式である”楽天・S&P500インデックス・ファンド”というファンドに全額投資している状況です。

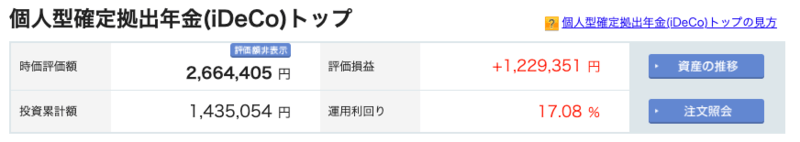

累計投資額が1,435,054円です。

評価損益は約1,229,351円のプラス。

運用利回りは17.08%と絶好調です!!

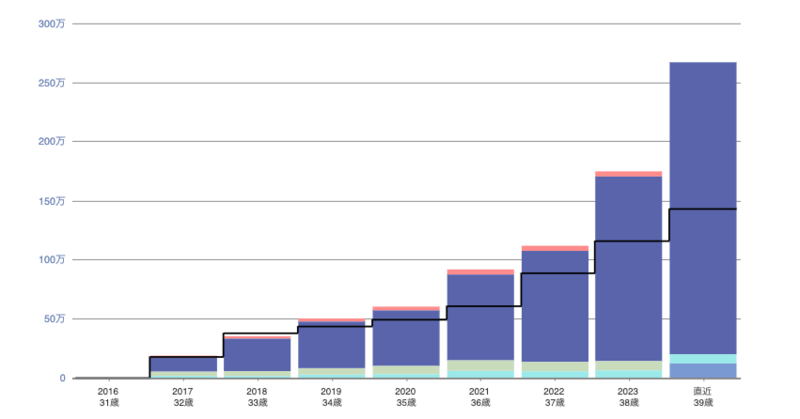

投資してから現在までの推移がこちら。

ちなみに自分の場合はiDeCo以外にもいろんな投資をしており、そちらでリスクヘッジをしているので外国株式一本でもなんら問題ありません。

ただ、それが功を奏している状況。

アメリカ株はコロナショックから大幅に回復して過去最高水準。

ダウは節目の40,000ドルを超え、ナスダックも市場最高値付近を維持している状況です。

今のところは投資戦略が上手くはまっています。

iDeCoとは??

iDeCo(イデコ)は個人型確定拠出年金の略称です。

読み方はそのまま”イデコ”。

ちなみにiDeCo(イデコ)は”individual-type Defined Contribution pension plan”の単語の頭文字をとってつけられた造語になります。

iDeCo(イデコ)を簡単に説明すると毎月自分で決めた掛金を自分で運用していき、60歳以降に受け取る仕組みです。

どんな金融商品にするか、掛金をどのくらいにするかなど全てを自分できめることができます。

感覚的には積立貯金に近いかな??

サラリーマンの場合、掛金を給料天引きにすることも可能なのでお金を貯めるのが苦手な人でも継続しやすいです。

さらにiDeCoについて知りたいという人は下記の楽天証券の動画を見てください。

iDeCo(イデコ)ではどんな金融商品を選べるの??

iDeCo(イデコ)では下記の金融商品から選択ができます。

- 定期預金

- 保険

- 投資信託

定期預金と保険は元本確保型の商品です。

価格変動リスクがありませんので、積立した分を最終的に受けると事ができます。

要はノーリスクの商品。

「資産を絶対減らしたくない!!」というディフェンシブな人はこちらが向いていますね。

一方、投資信託は元本変動型の商品ですので毎日、価格が変動していきます。

景気がよければ資産が増えますし、悪ければ資産は減ってしまいます。

また、金融機関によって選べる金融商品が微妙に変わってきますので自分がどの商品を選ぶかを前もって決めておくのが非常に大事です。

特に投資信託は証券会社の方がラインナップが魅力的ですし、手数料も安い傾向にあります。

もっというと、証券会社の中でもネット証券は手数料がさらに安い傾向にありますよ。

iDeCo(イデコ)の掛金はどのくらい??

iDeCo(イデコ)の掛金は自分の置かれている状況で異なってきます。

こんな感じです。

- 第一号被保険者・・・月額6万8,000円

- 第二号被保険者・・・月額1万2,000円~2万3,000円

- 第三号被保険者・・・月額23,000円

被保険者については下記で紹介していますのでそちらを参照ください。

ただし掛金の最低は5,000円と決まっていますのでここは頭に入れておきましょう。

5,000円 × 12ヶ月 = 6万円

最低でも年間6万円は積立しなければいけません。

第一号被保険者

第一号被保険者に該当するのは自営業を行っている人です。

第二号被保険者

主に会社員(サラリーマン)の方が当てはまります。

会社に企業年金がない方、企業型確定拠出年金に非加入の方、厚生年金基金掛金に非加入の方は掛金を多くかけることができます。

ほとんどの人はこの第二号被保険者に該当するはずです。

第三号被保険者

主に専業主婦(主夫)の方です。

iDeCo(イデコ)のメリット

メリット1:掛金が全額所得控除される

iDeCoは掛金が全額控除されるのが一番のメリットです。

上限の掛金はさきほど紹介しましたが、これが全て所得控除されます。

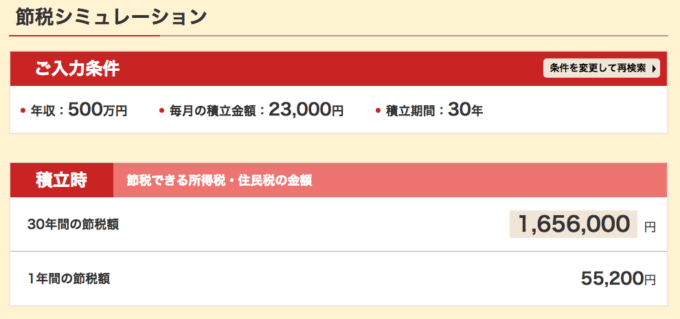

もし、年収500万円の人が毎月23,000円を30年間積立した場合、年間55,200円も節税されます。

30年間積立した場合の合計節税額はなんと…

約165万円!!

7桁は結構やばいですよね 笑

控除される金額は人によって変わってきますが、少ない金額でも数十万円は誰でも節税できると思いますよ。

メリット2:運用中の利益は非課税

さらにiDeCoの運用中に得られた利益には税金がかかりません。

例えば投資信託を購入した後で数年後に売却して、5万円の利益を得たとします。

通常ならば20.315%の税金を納めなければいけませんが、これが一切かかりません。

つまり非課税!!

5万円をそのままゲットできちゃいますよ。

メリット3:受け取り時にも控除の適用可能

また受け取り時にも控除の適用が可能です。

受け取り時には一括と分割があるのですが、一括の場合は退職所得控除が利用でき、分割の場合は公的年金等控除が適用されます。

控除される金額は勤続年数や確定拠出年金の額で変わってきますが、人によっては税金がかからないケースもでてくるんです。

iDeCoのデメリット

デメリット1:60歳までは引き出せない

はじめにいった通りiDeCoは個人型確定拠出年金です。

“年金”ということになるので、積立したお金は最低60歳までは引き出せません!!

しかも加入時期によっては60歳から受給できない可能性もあります。

これが一番のデメリットです。

よって、iDeCoを利用すれば節税できるからといって掛金を無理に高くすると日々の生活が苦しくなってしまいます。

もちろん将来の余裕資金も大事ですが、それと同じくらい現在の生活も大事です。

掛金は60歳まで引き出せなくても現在の生活に支障がでない額にしましょう。

デメリット2:掛金は年に一回しか変更できない

掛金の変更は可能ですが一年の内、1回しかできません。

もし、「もう少し掛金を増やそうかな??」と思って掛金を増やした直後に経済難になってしまうと大変なことになってしまいます。

そうならないためにも少し少ない掛金にすることをオススメしますよ。

デメリット3:最低限の手数料がかかる

iDeCoを利用するには最低限の手数料がかかってきます。

多くの金融機関では加入時に2,777円、そして積立を行う場合は毎月200円前後のランニングコストがかかってきます。

これ以上の手数料がかかる金融機関は手数料が高い部類に入りますので、あまりオススメできません。

iDeCoは最低でも60歳まで積立するものですから、100円の違いでも大きな違いになります。

数万円以上変わってきますので、金融機関を選択する時は手数料を必ずチェックしましょう。

デメリット4:元本割れする可能性がある

iDecoで選択する金融商品次第では元本割れする可能性があります。

貯蓄系では問題ありませんが、投資信託を選択した場合は注意しましょう。

最悪は節税分を考慮したとしてもトータルでマイナスになる場合がありますよ。

iDeCoのまとめ

今回は自分の運用実績を交えながらiDeCoについて解説してきました。

まとめると、投資初心者にオススメしたい主な理由は下記の3つです!!

- ローリスクで投資を始めることができる

- 節税ができる

- 運用益が控除される

上記の中でも一番のメリットはローリスクで投資を始められるところ。

これにつきます!!

60歳まで受け取れないのは頭に入れておかなければいけませんが、そこさえ注意すれば非常に魅力的な制度です。

投資をこれからやりたいと思っている人は節税しながら投資ができるので、普通に投資をするよりもローリスク。

アドバンテージがある状態で始められます。

投資をこれから始めようとしている方はまずはiDeCoで投資信託を選択し、投資というものを体験してから株式など他の投資商品を経験するのがいいと思います。

また、iDeCoを始めるなら金融商品のラインナップが豊富で手数料が最安のSBI証券か楽天証券の2社がオススメですよ。

ちなみに自分は上記でも紹介したように楽天証券を選択しています♪

当ブログでは株式投資型クラウドファンディングの国内最大手「FUNDINNO」と特別キャンペーンを実施しています。

下記リンクからの口座開設で2,000円相当のアマゾンギフト券をプレゼント!!

ファンディーノではエンジェル税制が適用される案件が多く、取り扱いをした琉球アスティーダスポーツクラブは国内で唯一となるIPOイグジットをしています。

応援出資した企業が時価総額1,000億円超えのユニコーンになれば数十倍のリターンも夢ではありません。

10万円から有望なベンチャー企業に応援出資ができますので新たな投資を是非体験してみてください。

さらに詳しく知りたい方は下記に自分の投資実績も交えて解説していますので是非合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL