どうも、メカニックです。

ついに株式投資型クラウドファンディングが次のステージに突入!!

FUNDINNO(ファンディーノ)から独自スキームの新株予約権が誕生しました。

その名も…

FUNDINNO型新株予約権

うん、そのままです (笑)

ただ、実はこのFUNDINNO型新株予約権は通常の新株予約権とは違って、結構難解なスキームとなっています。

正直わかりにくい!!

ということで、今回はこのFUNDINNO型新株予約権を因数分解。

特徴はもちろん、株式型と比較したメリットやデメリットを徹底解説していきます!!

もしFUNDINNO(ファンディーノ)について知らない方は先に下記記事をチェックしてください。

そもそも新株予約権って何??

FUNDINNO型新株予約権を説明する前にまずは「新株予約権ってなんぞや!?」という人もいるでしょうから簡単に説明しますね。

FUNDINNOでは下記のようにまとめられていました。

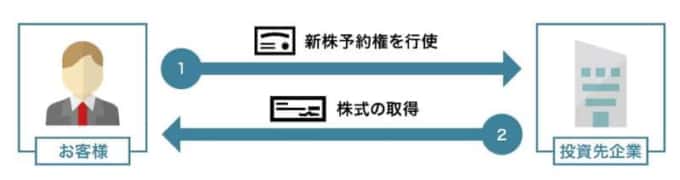

新株予約権は、発行会社に対して行使することにより当該発行会社の株式の交付を受けることができる権利をいい、一般に、あらかじめ決められた期間(権利行使期間)内にその権利を行使することにより、その会社の株式を一定の価額(転換価額)で取得することができます。

※FUNDINNOの公式ページより

つまり、株式を将来受け取とれる権利のこと。

別名、ストックオプションとも言われ、略してSOとも言われています。

FUNDINNO型新株予約権とは??

その名の通り、FUNDINNOが新たに開発した新株予約権のことです。

J-KISSという有名な新株予約権がありますが、これを参考に改良を加えて開発されました。

イメージは、J-KISSを個人投資家向けにした形になります。

監修の元、足りなかったところを補いました^_^— 落合文也@FUNDINNOトップキャピタリスト (@aji0331) September 11, 2019

ちなみにJ-KISSは誰もが自由に利用できますが、FUNDINNO型新株予約権は今のところFUNDINNOで資金調達する企業のみです。

ただし、今後はJ-KISSのようにパッケージング化され無償公開される可能性もあります。

ちなみにJ-KISSについては下記ページを参照してください。

FUNDINNO型新株予約権の権利行使できるタイミング

FUNDINNO型新株予約権の権利を行使できるタイミングは大きく分けると4つあります。

ケース1:IPOイグジットした時

一つ目は出資した企業がIPOした時です。

新規承認されると新株予約権を行使して株式を取得できます。

株式は証券会社の口座に入庫されるので、証券口座は必須です。

上場後に市場で売却することができますよ。

また、注意点としてはIPOしたからといってプラスリターンになるとは限らないこと。

初値次第では損失がでる可能性もあります。

IPO投資をしている人には非常に理解しやすいケースではないでしょうかね。

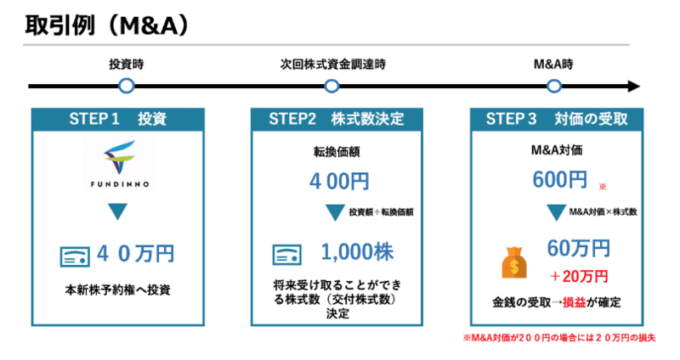

ケース2:M&Aイグジットした時

2つ目はM&Aイグジットした時です。

FUNDINNO型新株予約権では将来のM&A時に譲渡することが事前に同意されています。

よって、株式を交付する必要がなく、そのまま新株予約権をM&A先へ譲渡することが可能です。

ちなみに譲渡を拒むことはできませんので頭に入れておいてくださいね。

もし譲渡を失念した場合は投資先が一定の金額で取得することになっています。

そして譲渡により受け取ることのできる対価ですが、下記の2つのうちどちらか高い方です。

- 本新株予約権の払込額(投資元本額)

- M&A時の株式1株あたり取引価格(*1)に将来受け取ることができる株式数(交付株式数)を乗じた金額

簡単にいうと、最低でも出資額以上では買い取ってくれるということですね。

ただし、もちろん例外もあります。

出資時よりも業績が悪化して企業価値が低下した場合は買収金額が低くなる可能性があります。

もし買収額が二束三文になってしまった場合は損失が出てしまう可能性が大きいです。

また、出資企業に優先株があって、配分が変わってくる場合も損失が出てしまう場合があります。

IPO同様に「M&A = プラスリターン」ではありませんので注意してください。

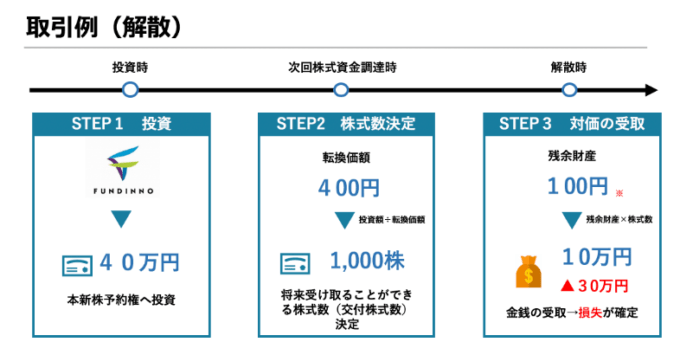

ケース3:解散した場合

3つ目のケースは解散です。

こちらはだいたいがネガティブなケースになりますね。

企業がなんらかの理由で解散に至った場合は株式が交付されて、資産状況に応じて残余財産が分配されます。

普通に考えれば企業が上手く行っている場合、解散することはありません。

多くが経営難になったから解散するという道を選びます。

そうなれば当然、残余財産が十分に残っている可能性はかなり低いです。

よって、損失になる場合がほとんでしょう。

中には成長していても解散したBANKのようなケースもありますがこれは非常に珍しいです。

ケース4:7年間存続した場合

出資先が7年の間にIPO、M&A、解散のいずれも行われなかった場合、権利を行使して株式の交付を受けることができます。

払いこむ金額は下記の通り。

(投資額 ÷ 本新株予約権1個の発行価額10,000円) × 行使価額1円

この場合はまだ損益は確定していません。

また、「存続」の場合はこのあとにIPO、M&A、もしくは解散する可能性があります。

事業が軌道にのってイグジットできたらプラスリターンになる場合もありますし、解散した場合は損失になる場合もありますよ。

ちなみに、そのままゾンビ化するのが1番最悪なケースですね。

FUNDINNO型新株予約権における転換価額と交付株式数の決定タイミング

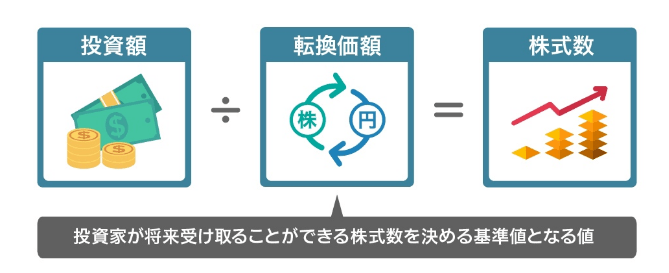

FUNDINNO型新株予約権では出資時に発行価額と株式数が決定されていません。

決まるのは投資先が新株予約権発行後に1億円以上の株式発行による資金調達を実施した時です。

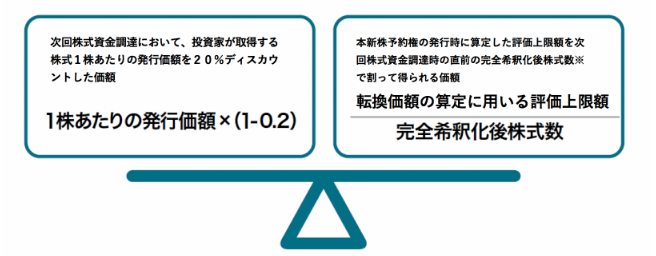

発行価額は下記の低い方の価格になります。

ぶっちゃけめちゃくちゃわかりにくいですよね。

超簡単にいうと、次回の投資家が出資した発行価額よりも20%以上安くなるということです。

仮に1億円の資金調達をした時の発行価額が200円だとすると、新株予約権者の発行価額は160円以下になります。

あとで出資した投資家よりも有利な価格になるので安心してください。

株式募集とファンディーノ型新株予約権募集を比較

ファンディーノでは今まで普通株での資金調達を提供していました。

投資家は普通株式とFUNDINNO型新株予約権で出資する場合では、様々な点が異なります。

押さえておきたいポイントをピックアップしていきますね。

分配金を比較

配当を実施している企業があったとしましょう。

その場合、残念ながらFUNDINNO型新株予約権で出資した場合は分配金はもらえません。

普通株式の場合は受け取ることが可能です。

ただ、FUNDINNOで資金調達する企業は基本、配当を実施していません。

ここは特に気にしなくていいと思います。

議決権を比較

普通株式とは違い、FUNDINNO型新株予約権は議決権がありません。

よって株主総会に出席することはできませんので注意しましょう。

もちろん新株予約権者を集めたミーティング的なものは開催できます。

株主優待を比較

FUNDINNO型新株予約権で出資した場合は株主ではないので株主優待をもらうことはできません。

しかしながら特典という形で企業が提供することは可能です。

実際に新株予約権方式での資金調達を採用していたエメラダ・エクイティでは新株予約権者優待を配布した企業があります。

それがこちら。

こんな感じで、やりようによっては株主への還元は不可能ではありません。

発行価額と株式数を比較

普通株式の場合は出資した時点で発行価額と株式数が決定しています。

FUNDINNO型新株予約権では次回の資金調達時までは発行価額と株式数が決定されていません。

ここは大きく違うところです。

エメラダ型新株予約権と比較

新株予約権型でのスキームを初めに採用したのがエメラダが運営していたエメラダ・エクイティです。

こちらが提供していたのはエメラダ型新株予約権です。

残念ながら先日ユニバーサルバンクへの一部事業譲渡が行われたためすでになくなってしまいましたが、こちらとも比較してみます。

解散した場合

エメラダ型新株予約権では解散した場合、自動的に消滅します。

よって企業に残余資産があった場合でも1円たりとも受け取ることはできません。

一方、FUNDINNO型新株予約権では株式が交付されますので残余資産があった場合、分配を受け取れる可能性があります。

存続した場合の株式転換できるタイミング

エメラダ型新株予約権の場合は10年間経過すると最後の1ヶ月で権利行使ができます。

FUNDINNO型新株予約権では7年間ですので、3年間の違いがあります。

M&Aイグジット時の優先分配度

出資先がM&Aイグジットした時の優先分配度も違ってきます。

FUNDINNO型新株予約権の場合は普通株式よりも優先的に分配を受け取れる仕組みです。

- 優先株・借入

- FUNDINNO型新株予約権

- 普通株式

この順番になります。

エメラダ型新株予約権ではこのような記載がありませんでしたので、優先分配ではなかったと思われます。

まとめ

正直、FUNDINNO型新株予約権を1回で全てを理解するのはちょっと難しいかもしれません。

ただ、これだけは言えます。

投資家保護に重点をおいたスキームになっています。

もちろん抜け穴がないは言えませんが、かなりいろんなケースを想定して考えられているなと感じました。

M&Aされた時に普通株式よりも優先順位が高く設定されているところなんかはお見事です。

FUNDINNO型新株予約権ならば企業側はその後の資金調達がしやすいでしょうし、管理面でも普通株式よりもメリットがあるように感じます。

ただ、投資家は株主総会に出席できないなどのデメリットがあるので、普通株式と比較すると金銭的リターンに軸をおいた出資方法かなという印象です。

どちらにしてもベンチャー企業の資金調達方法がさらに多様になったのは間違いありませんね。

ちなみに、すでにFUNDINNO型新株予約権で資金調達をする第一弾企業「HAKOBIYA」も発表されています。

今後、新株予約権型でどんな企業が資金調達するか楽しみです。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL