どうも、メカです!!

今回は三井住友カード ゴールド(NL)と三井住友カード プラチナプリファードのスペックを比較していきたいと思います。

どちらもポイントがザクザク貯まり、クレカ積立ができることで人気の二つ。

どちらを発行したらいいか迷っている方がいましたら是非参考にしてください。

結論:迷ったら年間の利用額で決めよう!!

結論からいうと、年間200万円利用しない人は三井住友カード ゴールド(NL)、200万円以上利用する人は三井住友カード プラチナプリファードを作成しましょう。

その理由は得られるポイントです。

この二つはそれぞれ年会費が違うため、これを考慮して考えなければいけません。

三井住友カード ゴールド(NL)の年会費が5,500円ですが、年間100万円利用することで無料に。

三井住友カード プラチナプリファードは33,000円です。

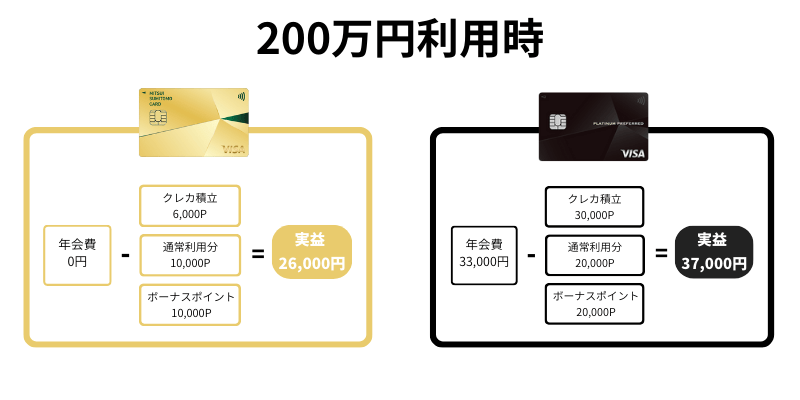

クレカ積立を上限5万円行い、かつ年間200万円使った場合に得られるポイントは下記の通りになります。

- 三井住友カード ゴールド(NL) → 26,000P

- 三井住友カード プラチナプリファード → 70,000P(実質37,000P)

三井住友カード プラチナプリファードの方が33,000円の年会費を支払ったとしても、トータルで11,000円分お得になります。

よって、年間200万円利用するかどうかで、どちらを発行するか決めるようにしてください。

もし、年間の利用額が毎年変動する方は三井住友カード ゴールド(NL)を選んでおけば安心です。

比較1:ゴールド(NL)とプラチナプリファードの年会費

まずは年会費を比較していきます。

三井住友カード ゴールド(NL)は5,500円、三井住友カード プラチナプリファードは33,000円(税込)です。

ただし、三井住友カード ゴールド(NL)は年間100万円以上利用すると翌年以降永年無料になります。

注意点としては公式サイトから開設した場合、初年度分は無料にならないことです。

勘違いしないようにしましょう。

ちなみに三井住友カード(NL)を利用していると、三井住友カード ゴールド(NL)の招待状が届くことがあります。

詳しい基準は明らかにされていませんが、毎月継続的に利用している事が一つの条件になっているようです。

自分はほぼクレカ積立しかしておらず、100万円達成していませんでしたが、いきなり招待状が届きました。

この招待状から三井住友カード ゴールド(NL)を作成した場合は、初年度も無料です。

比較2:ゴールド(NL)とプラチナプリファードの還元率

三井住友カード ゴールド(NL)は200円毎に1PのVポイントが付与されますので、基本還元率は最大0.5%です。

一方、三井住友カード プラチナプリファードは100円毎に1P付与されますので、基本還元率は最大1%です。

基本還元率は2倍変わってきます。

また、両社ともに年間に一定額利用するとボーナスポイントが付与されます。

三井住友カード ゴールド(NL)は100万円で10,000P。

三井住友カード プラチナプリファードは100万円毎に400万円まで10,000Pが付与されます。

- 100万円 → 10,000P

- 200万円 → 20,000P

- 300万円 → 30,000P

- 400万円 → 40,000P

400万円利用すると40,000Pが付与されます。

このボーナスポイントを考慮すると最終的な還元率は下記となります。

- 三井住友カード ゴールド(NL) → 最大1.5%

- 三井住友カード プラチナプリファード → 最大2.0%

還元率では三井住友カード プラチナプリファードのほうが0.5%分高いです。

比較3:ゴールド(NL)とプラチナプリファードの保険

続いて、保険を比較していきましょう。

まずショッピング保険は、プラチナプリファードが500万円、ゴールド(NL)が300万円です。

そして保険は下記4つから選ぶことが可能です。

- 日常生活安心プラン(個人賠償責任保険)

- ケガ安心プラン(入院保険)

- 持ち物安心プラン(携行品損害保険)

- 旅行安心プラン(海外・国内旅行傷害保険)

ただし、それぞれで補償金額が変わってきます。

もちろんプラチナプリファードが全てのプランにおいて補償金額が高いです。

日常生活安心プラン(個人賠償責任保険)

日常生活の中で他人にケガをさせたり、他人のモノを壊したりした際に適用される補償です。

| ゴールド(NL) | プラチナプリファード | |

|---|---|---|

| 個人賠償責任危険補償 | 最高20万円 | 最高100万円 |

| 傷害後遺障害等級第1~7級限定補償 | 5万円 | 5万円 |

ケガ安心プラン(入院保険)

交通事故で負ったケガによる入院や手術を行った際に適用される補償です。

補償される手術は、一度の事故による傷害入院につき1回まで。

事故日より30日以内にVJ保険デスク(三井住友海上)まで連絡する必要があります。

| ゴールド(NL) | プラチナプリファード | |

|---|---|---|

| 傷害入院補償 | 1,000円/日 | 3,000円/日 |

| 傷害入院一時金補償 | 1万円 | 2万円 |

持ち物安心プラン(携行品損害保険)

身の回りの持ち物が盗難・破損・火災などの被害に見舞われた場合に補償してくれます。

ただしスマートフォンは補償対象ではありません。

携行品損害補償は免責3,000円、受託物賠償責任補償は免責5,000円です。

| ゴールド(NL) | プラチナプリファード | |

|---|---|---|

| 携行品損害補償 (免責3,000円) |

3万円 | 5万円 |

| 受託物賠償責任補償 (免責5,000円) |

なし | 10万円 |

| 傷害後遺障害等級第1~7級限定補償 | 5万円 | 5万円 |

旅行安心プラン(海外・国内旅行傷害保険)

まずは海外旅行傷害保険です。

| ゴールド(NL) | プラチナプリファード | |

|---|---|---|

| 傷害死亡・後遺障害 | 2,000万円 | 5,000万円 |

| 傷害治療費用 | 100万円 | 300万円 |

| 傷害治療費用 | 100万円 | 300万円 |

| 救援者費用等 | 150万円 | 500万円 |

| 賠償責任 | 2,500万円 | 5,000万円 |

| 携行品損害 | 20万円 | 50万円 |

そしてプラチナプリファードには家族特約も付帯しています。

| 傷害死亡・後遺障害 | 1,000万円 |

|---|---|

| 傷害治療費用 | 200万円 |

| 傷害治療費用 | 200万円 |

| 救援者費用等 | 200万円 |

| 賠償責任 | 2,000万円 |

| 携行品損害 | 50万円(免責3,000円) |

続いて国内旅行傷害保険です。

| ゴールド(NL) | プラチナプリファード | |

|---|---|---|

| 傷害死亡・後遺障害 | 2,000万円 | 5,000万円 |

| 入院保険金日額 (フランチャイズ7日) |

なし | 5,000円 |

| 通院保険金日額 (フランチャイズ7日) |

なし | 2,000円 |

ということで、保険についてはプラチナプリファードの圧勝です。

比較4:ゴールド(NL)とプラチナプリファードの特典

それぞれの特典も比較していきます。

結論からいうとこちらもプラチナプリファードの方が優れています。

ゴールド(NL)の特典はプラチナプリファードでも適用されます。

- 対象店舗のタッチ決済で7%還元

- 家族ポイントで+5%

- 国内ラウンジ無料

ちなみにプラチナプリファードは対象店でタッチ決済しなくても5%還元されます。

さらにプラチナプリファードには追加で下記の特典が付帯。

- プリファードストアで還元率+9%

- 外貨ショッピング利用特典

プリファードストアとは還元率が高くなる特約店です。

宿泊、交通、飲食など様々なジャンルのサービスで還元率が高くなり、最大で9%上乗せされます。

外貨ショッピング利用特典は海外での買い物で100円で2Pが加算されます。

つまり海外での利用は還元率が3%です。

さらに、プラチナプリファードは入会から3ヶ月後末までに40万円以上利用すると、40,000Pがプレゼントされます。

大きな買い物をすればすぐに達成できるので、初年度はこの特典に加えてクレカ積立を行えば年間で70,000Pも取得可能です。

ただし、40万円にクレカ積立は集計対象となりませんので注意してください。

比較5:クレカ積立

ゴールド(NL)とプラチナプリファードはSBI証券で投資信託をクレジットカードで積立できます。

このクレカ積立の還元率は大きく変わってきます。

- プラチナプリファード → 5%

- ゴールド(NL) → 1%

5倍の差です。

毎月5万円まで積立できるため、ゴールド(NL)の場合は毎月500Pで年間6,000P。

プラチナプリファードにおいては毎月2,500Pで年間30,000Pも貯まります。

クレカ積立においてはプラチナプリファードの圧勝です!!

クレカ積立するだけで、ゴールド(NL)は年会費以上のポイントを取得でき、プラチナプリファードにおいては実質3,000円で保有できることになりますね。

ただ、クレカ積立の分はボーナスポイントの年間利用額としてカウントされませんので注意してください。

追記

2024年から積立額の上限が10万円になるとのことですが、ポイントが満額付与されるかは今の所不明です。

まとめ

では最後にまとめます。

- 年会費 → ゴールド(NL)

- 還元率 → プラチナプリファード

- 補償 → プラチナプリファード

- 特典 → プラチナプリファード

- クレカ積立 → プラチナプリファード

当然ながら年会費以外はプラチナプリファードに軍配が上がります。

ただ、個人的に大事なのは年会費やポイントの貯まりやすさだと思います。

冒頭でもいった通り、実益を考えると200万円未満ならゴールド(NL)、200万円以上ならばプラチナプリファードの方が高くなります。

200万円という数字を意識するようにしてください。

ただ、どのくらい年間で利用するかわからないという人はゴールド(NL)を作成した方がいいと思います。

100万円利用すれば年会費はかかりませんので、しばらくそちらを利用してある程度の利用額がわかったら再度検討するのも一つの方法です。

個人的にはクレカ積立が5%還元になったことでプラチナプリファードの年会費が非常にリーズナブルに感じ始めています。

SBI証券で投資をしている人は実質3,000円で保有可能ですからね。

初年度は40,000Pがもらえる特典もあるので、プラチナを保有したいという欲があればこちらを選択するのもアリだと思いますよ。

貸付投資のファンズでお得なキャンペーンを実施しています。

期間は2026/3/31まで。

この期間内に口座開設すると1,500円の現金が貰えます。

さらに50万円以上投資すると2,500円を上乗せで合計4,000円です。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL