今日はソーシャルレンディングの古参サービスの一社であるJ.LENDING(ジェイ・レンディング)の詳細やメリット・デメリットをわかりやすく解説していきます。

評判や口コミが気になる方は是非参考にしてください。

J.LENDING(ジェイ・レンディング)要点まとめ

まずはJ.LENDING(ジェイ・レンディング)を簡単にまとめていきます。

- ソーシャルレンディング

- 一口50万円から、その後は10万円ずつ出資可能

- 口座開設手数料・取引手数料なし

- 運用期間は3~6ヶ月が中心

- 利回りは3.0%~8.0%

- ジャスダック上場企業によるサービス運営

- 厳しい審査を受けた案件のみファンド組成

- 利益は雑所得に分類

- ファンド乗り換えサービスで優先的に投資できる

- 投資後のキャンセルは不可

最低投資金額は50万円から、10万円単位で出資額を決めることができます。

利回りは3.0%~8.0%で、投資後はほったらかしでよく、分配金を受け取っていく仕組みです。

サラリーマンや主婦の方など気軽に投資というものではありませんが、組成されたファンドは人気でキャンセル待ちになるようなファンドも多数あります。

特徴はいくつかあるのですが、『ファンド乗り換えサービス』は、今出資しているファンドが満了になる前に新しいファンドに乗り換えることができるサービスで、新規申込の投資家より優先的に投資できるため、再投資がスムーズにできる点がポイントかなと思います。

どのようなサービスなのか、もう少し詳しく解説していきますね!

J.LENDING(ジェイ・レンディング)とは??

J.LENDING(ジェイ・レンディング)は東証ジャスダック上場企業のJALCOホールディングスグループが運営するソーシャルレンディングサービスです。

「ハイクラスなソーシャルレンディング」と公式ページに書かれていますが、その名の通り最低出資額が50万円となかなかハイクラスな投資サービスです。

しかしながら、利回りが良く運用期間も6ヶ月程度と投資対象としては”あり”な印象です。

J.LENDING(ジェイ・レンディング)の運営会社、ジャルコとは?

不動産の賃貸および管理・売買、貸金業がメイン事業です。

ソーシャルレンディングでは、万が一の時のための担保があると信頼度が高まるのですが、自社管理の不動産があるため、ファンドの担保は不動産であることがほとんどです。

日本では不動産の価値が高いのでここは安心材料の一つですね。

株式会社ジャルコの会社概要は下記の通り。

| 会社名 | 株式会社ジャルコ |

|---|---|

| 設立 | 1956年3月9日 |

| 所在地 | 東京都中央区日本橋2丁目16番11号 日本橋セントラルスクエア8階 |

| 資本金 | 3億5,000万円 |

| 代表取締役 | 田辺 順一 |

田辺社長は持ち株会社のJALCOホールディングスの社長も兼務しています。

1965年生まれ。一橋大学商学部卒。野村證券などの勤務を経て、2011年2月に株式会社ジャルコ代表取締役社長に就任しています。オンラインセミナーを見たことがあるのですが、「野村証券よりもいい会社をつくりたい」という志で社長に就かれているそうです。

そもそもソーシャルレンディングとは??

「ソーシャルレンディングって何??」という方のために、ここを解説していきますね。

詳しく話し始めると非常に深いので、はじめての方でもわかりやすく説明します!!

ソーシャルレンディングは、『お金を借りたい企業(や人)』と『お金を貸したい企業(や人)』を結びつける融資仲介サービスになります。

これだけだとちょっと想像がつかないですよね。

少し具体的なイメージにすると、例えば、駅前にショッピングモールをつくりたい株式会社ぶるぶーるという会社があるとします。

ショッピングモールをつくるには10億円かかりますが、完成したら10億5,000万円で借りたお金を返しますよと言っています。(5,000万円の利益)

そこでジャルコが仲介するので、株式会社ぶるぶーるにみんなで10億円を集めて貸しませんか?

一人あたり投資できるのは50万円~です。

とこんな感じのスキームになります。

この「みんなで10億円を集めて貸しませんか?」というのが『募集ファンド(ローンファンド)』になります。

そして「5,000万円の利益が出せそう」で、実際に利益がでて投資家に配られるのが『分配金』となります。

10億円を投資して、5,000万円の利益がでるなら、『利回りは5%』ですよね。(5,000万円÷10億円)

注意したいのは、この5,000万円の利益は確約ではないことです。

そのため、ファンド組成には厳しい審査が入ります。

本当に利益が出るのか?それは実現可能なのか?プロが選んだものが公開されることとなります。

深くはここで触れませんが、お金を集めたものの、ここでいう株式会社ぶるぶーるはショッピングモールを建設していなかった、株式会社ぶるぶーるが倒産した(いわゆるデフォルト)といった事例もでており、ソーシャルレンディングでは『運営会社の信頼性』、また『投資案件の透明性』(どのような案件に投資しているのか)が非常に重要な問題になっています。

この例えはとてもざっくりしたもので、貸し方などもJ.LENDING(ジェイ・レンディング)は貸付型という形をとっていますが、中には少し違った仕組みでサービス提供されているものもあります。

おおよそですが、このような感じで理解しておけば大丈夫です。

さらに詳しく知りたいと言う人は下記記事で説明していますので、一読してみてください。

J.LENDING(ジェイ・レンディング)のメリット

メリット1:東証ジャスダック上場企業によるサービス運営

先ほどの例えに上げたように『信頼性』はとっても重要です。

何かあった時に責任を取れる、また投資案件の審査を実施する意味でも、上場審査という証券取引所の厳しい審査を通過して上場している会社の方が資本金や体制などがしっかりとしています。

コンプライアンス(法令遵守姿勢)活動にも取り組んでいるので、上場していない企業と比較して安心・安全なサービスが提供されているとみていいでしょう。

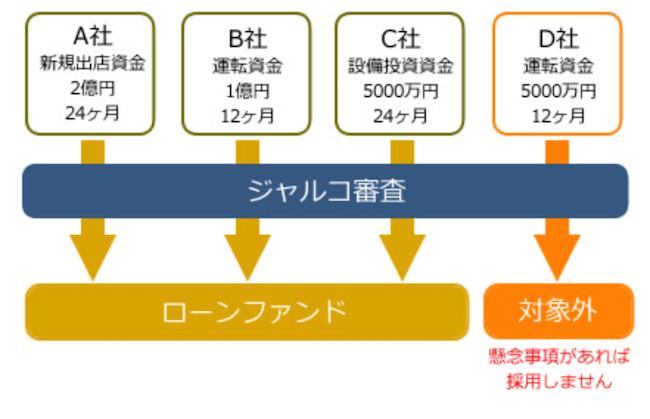

メリット2:厳正な審査をクリアした案件である

いずれのローンファンドも、事業の収益性や企業の業績・財務状況などについて、ジャルコの審査をクリアした借り手で構成されます。

懸念事項があった場合には審査を通過できないので、公開されている案件は厳格な審査を通過した案件となります。

メリット3:投資するローンファンドを自身で選べる

どのローンファンドに投資するかを自分自身で選ぶことができます。

高利回りに投資したい、短期で運用したいなどニーズに合わせて投資しましょう。

メリット4:成約手数料・事務手数料等がゼロ

成約手数料・事務手数料等がかかりません。

取引口座開設後は、投資口座内での投資実行や分配金入金には手数料は発生しません。

※銀行口座から投資口座への振込手数料は、投資家の負担となります。

メリット5:ファンド乗り換えサービスで優先的に投資できる

J.LENDING(ジェイレンディング)は、2020年3月からファンド乗り換えサービスの提供をスタートしています。

これは、今まで投資していた資金を優先的に次の案件に回すことができ、新規の投資家よりも優先されます。

ソーシャルレンディングの課題として、一つの案件の運用が終了すると次の案件の運用の開始までに時間が空くことがよくあります。

投資は『お金に働いてもらう』側面があるので、投資されていない期間があるのはもったいないですよね。

J.LENDING(ジェイレンディング)であれば、常時案件に投資できる仕組みがあるので継続的に投資したい人にとってはメリットとなるでしょう。

メリット6:不動産担保付き案件が中心

メリット1の信頼性とも通じますが、J.LENDING(ジェイレンディング)の融資案件は、不動産開発や売買事業を運営するジャルコが仲介します。

通常、融資の際には担保が設定されますが、ほとんどの案件で不動産担保を設定しています。

そのため、融資先が倒産しても不動産担保を売却すれば、ある程度の融資資金を回収できる可能性が高く、投資家にとって資産の保全性が高い案件となります。

J.LENDING(ジェイレンディング)のデメリット

デメリット1:募集金額の最低額は50万円から

他社比較すると、1万円から実施できるソーシャルレンディングもあるので、気軽に投資できるサービスではありません。

50万円以降は10万円単位で調整可能ですが、やはり金額的に大きいかなと思います。

デメリット2:案件の募集が少ない

厳正な審査をしている背景もあり、実際に公開されるファンドは多くありません。

それはイコール、投資機会が少なくなるということ。

ただし、2020年あたりから案件数は増加傾向です。

デメリット3:資金は運用期間が終わるまで引き出せない

基本的に運用期間が終わるまでは資金がロックされてしまいます。

また投資家の都合でキャンセルなどもできません。

必ず余裕資金で投資するようにしてください。

J.LENDING(ジェイ・レンディング)で投資するまでの流れ

J.LENDING(ジェイ・レンディング)での投資手順を簡単にまとめました。

①取引口座を開設する

投資を行うためにはJ.LENDING(ジェイ・レンディング)口座の開設が必要となります。

すべてオンラインで手続きが可能です。個人・法人どちらでも口座開設ができます

②募集中のローンファンドを確認する

口座開設完了後に、ファンドを決めます。

※事前に決めることはできますが口座がないと投資はできません。

利回りやファンドの諸条件等を確認し検討しましょう。

③ローンファンドへの投資申込み

投資したいローンファンドが決まったら50万円以上の任意の金額で申込手続きを行います。

募集金額を超える申込となった場合には、キャンセル待ちとなります。

④出資金の送金

指定の口座に送金します。

着金を確認が出来た時点で、契約締結となります。

お金にかんすることなので、注意事項を必ず読むようにしてくださいね。

⑤ローン成立

ローンファンドには、それぞれ最低募集金額が設定されているので募集期間中に最低募集金額以上が集まればローンが成立(案件が始動)となります。

募集の結果、金額が集まらなければローン不成立となる場合もあります。

⑥融資実行

ローンが成立後に融資が実行されます。

⑦分配金の受け取り

利益の分配金が登録した銀行口座に振り込まれます。

J.LENDING(ジェイ・レンディング)のまとめ

では最後にJ.LENDING(ジェイ・レンディング)についてまとめます。

- ソーシャルレンディング

- 一口は50万円から、その後は10万円ずつ出資可能

- 口座開設手数料・取引手数料なし

- 運用期間は3~6ヶ月が中心利回りは3.0%~8.0%

- ジャスダック上場企業によるサービス運営

- 厳しい審査を受けた案件のみファンド組成

- 利益は雑所得に分類

- ファンド乗り換えサービスで優先的に投資できる

- 投資後のキャンセルは不可

現在のファンドを見る限り、利回りも悪くなく、6ヶ月程度の運用で約5%前後の分配金を受け取れるような商品が多いです。

50万円からのまとまった資金投下になるので、躊躇してしまうかもしれませんが、運営会社は上場企業なので、破綻リスクの問題は低いです。

他社と比較するとライバルが少なく、投資しやすいと思うので、資金に余裕のある方にとっては狙い目のサービスだと思います。

貸付投資のファンズでお得なキャンペーンを実施しています。

期間は2026/3/31まで。

この期間内に口座開設すると1,500円の現金が貰えます。

さらに50万円以上投資すると2,500円を上乗せで合計4,000円です。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL