どうも、株式投資型クラウドファンディング専門家のメカニックです。

FUNDINNOから新たな住まいの形を提供する企業が資金調達を開始します。

その名はMinoru。

今回はこのMinoruのファイナンスの概要から特徴を詳しく紹介していきますよ。

FUNDINNO(ファンディーノ)について知らない方は先に下記記事をチェックしてください。

Minoruの要点まとめ

時間がない人向けにMinoruの要点だけをまとめます。

- 設立は2019年9月

- 資本金2,000万円

- 不動産関連

- プレバリューは約3.3億円

- 目標金額は700万円

- 普通株式での募集

- エンジェル税制の適用予定はなし

- 2024年10月以降のIPOを目指す

Minoruは新しい住まいの形を提案する不動産関連の企業です。

秋田県を本店におくリネシス株式会社から分社化して設立されました。

プレバリューは約3.3億円で目標金額は700万円。

マイルストーンは売り上げを119億円以上まで伸ばして2024年10月以降のIPOを目指しています。

普通株式での募集となりますがエンジェル税制の適用予定はありません。

Minoruってどんな会社??

株式会社Minoruはリネシス株式会社から分社化して設立された不動産関連の企業です。

主な事業は新しい住宅の形である「家賃が実る家」。

住宅ローンを組まなくても家賃を払い続けることで最終的にその家がマイホームとなります。

入居希望者の審査が通ると建物のオーナーが募集される仕組みで、オーナーが決定すると建設して入居が可能になります。

つまり、家賃が実る家はマイホームを持ちたい人とオーナーを繋ぐプラットフォームを提供しているんです。

オーナーは入居者から賃料が支払われるので、安定した利回りの投資ができるというメリットがあります。

途中で入居者が退去してしまうとオーナーは賃料が貰えませんが、入居者は賃料を払い続ければ自分のものになるため払い続けるモチベーションが高くなっています。

すでに会員は7,700名以上、今後はオーナーを増やすことを目標としているようです。

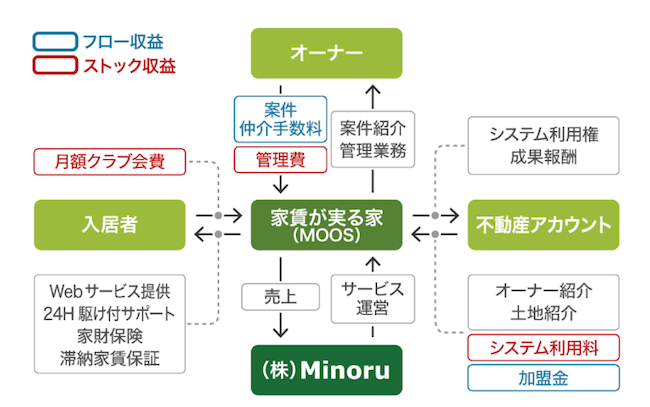

MInoruのビジネスモデル

ビジネスモデルは上記のとおりでオーナーからの仲介手数料、管理費、月額のクラブ会費、そしてシステム利用料の4つから収益を得る仕組みとなっています。

いうまでもありませんがマッチングをすればするほど売上が上がっていき、ストック収益が増えるので安定した売上を出すことができますね。

Minoruの社長はどんな人??

MInoruの社長は森裕嗣氏。

経歴は下記の通りです。

大学卒業後、都内の不動産デヴェロッパーに勤務し、2005年に都内で不動産会社を設立

2006年 妻の故郷である秋田県へ移住し、リネシス株式会社を設立

2012年 「0円賃貸」全国ネットワーク展開開始

2019年 家賃が実る家専業会社 株式会社Minoru設立(リネシス株式会社から分割分社化)

秋田県に移住してからリネシスを設立しました。

現在は株式会社Minoruと二つの会社でCEOをつとめています。

Minoruの募集金額と資金用途について

Minoruの目標募集額は700万円。

上限募集額は2,800万円です。

株式投資型クラウドファンディングでは1億円までしか資金調達しかできませんので、小型規模ということになります。

投資家から調達した資金は下記の目的に充てる予定です。

- システム開発費

- 広告宣伝費

- ブランディング費

- 日本クラウドキャピタルへの手数料

システム開発費と広告宣伝費に多く使われる予定です。

上限まで達成できた場合は広告宣伝費に資金を投下します。

Minoruにおける現在のバリュエーション

続いて、Minoruのバリュエーション(時価総額)を計算していきます。

1株あたりの金額は6,250円、発行済株式総数は53,000株です。

よって、プレバリュー(資金調達前の時価総額)は3.3億円になります。

今回のファイナンスが成功して上限の2,800万円の資金調達ができれば、ポストバリュー(資金調達後の時価総額)は約3.6億円です。

設立したばかりではありますが、事業立ち上げは2017年の6月になりますので2年10ヶ月ほどの実績はあります。

また、会員数も7,000人以上、オーナーも300人以上おり、すでにサービスが展開されているところは安心感がありますね。

ちなみに登記簿を取得したところ、今回が初のエクイティファイナンスであることがわかりました。

具体的な業績はFUNDINNOの会員しかみることができません。

Minoruに出資しているプロ投資家

Minoruに出資しているプロ投資家を調べましたがおそらくいないと思います。

分社化して設立された企業ですし、先ほどもいったように初のエクイティファイナンスですからね。

MInoruにおける投資金額のコースと株数

MInoruの投資は下記のコースが用意されています。

- 100,000円コース(16株)

- 300,000円コース(48株)

- 500,000円コース(80株)

最低投資金額は10万円、最高は50万円。

通常の構成となっています。

普通株式での募集ですがエンジェル税制は適用されない予定ですので理解しておきましょう。

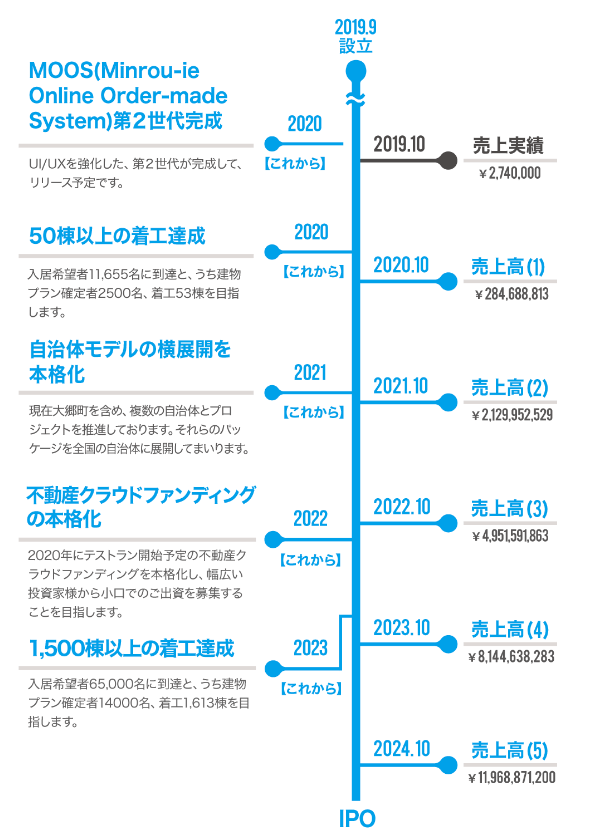

Minoruのマイルストーン

Minoruのマイルストーンは下記の通りです。

最終的にIPOを目指します。

※FUNDINNO公式サイトより引用

プラットフォームの改良版を完成させて、自治体と提携しながら売上を伸ばしていく予定です。

さらに2022年には現在ブームになっている不動産投資型クラウドファンディングにも参入予定。

2024年以降には売上を119億円まで増やしてIPOという流れです。

100億円以上とは結構ハードルが高いような気がするんですが大丈夫ですかね。

MInoruがEXITしたらどのくらいの利益になるの??

MInoruが計画通りにIPOしたらどのくらいの利益になるのかざっくりと計算してみます。

MInoruが計画通りにIPOしたらどのくらいの利益になるのかざっくりと計算してみます。

現在の株価は1株6,250円でバリュエーション(時価総額)は3.3億円です。

マイルストーンどおりにIPOをして株価が10倍になったとします。

するとバリュエーションは33億円ですね。(株式数の増加を考慮せず。)

もし16株出資していたら90万円の利益です。

プロダクトはあり売上はありますが、ステージ的にはアーリーになると思いますのでリスクは高めです。

上手くスケールしなければ倒産という可能性もゼロではありませんのでこのあたりはしっかりと頭に入れておきましょう。

また、リターンについての詳しい考え方は下記に記載してありますので気になる方はどうぞ。

まとめと管理人の感想

最後にMInoruの資金調達についてもう一度まとめます。

- 設立は2019年9月

- 資本金2,000万円

- 不動産関連

- プレバリューは約3.3億円

- 目標金額は700万円

- 普通株式での募集

- エンジェル税制の適用予定はなし

- 2024年10月以降のIPOを目指す

自分が投資家ということもあり、ビジネスモデルは面白いと思います。

どちらかというと不動産投資へのアンテナが高くなっていることもありオーナー側に興味がありますね。

ただ、IPOまでの売上が100億円以上とかなりハードルは高いように感じます。

どこまで知名度をあげてオーナーそして会員を増やせるかが重要なポイントになりそうです。

あと、個人的には秋田県の地方企業ということも応援したい気持ちはあります。

募集開始は4/5とまだ時間があるので前向きに検討するつもりですよ。

コロナショックで未上場企業への資金も細くなっていると思うので応援したい気持ちがいつも以上に強くなっています。

気になった人はこの機会に是非、エンジェル投資を始めてみてくださいませ。

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL

お初にお目にかかります。

minoruのオンラインセッションに参加されるのですね。

自分は予定ありで参加出来ませんが。

コロナの影響で入居希望者は増えてるみたいですがオーナー集めに苦労してるミスマッチの点を伺ってみたかったですね。

入居希望が増えても入居までに時間かかれば諦めてしまう方もいらっしゃると思うのでオーナー対策を早急にして欲しい限りです。

FUNDINNOみたいに大勢が小口出資出来る方が資金に関係なく参加出来そうなんですけどね。

何か分かった事があれば出来る範囲で報告して頂ければ幸いです。

はい、参加させていただきます!!

オーナーの方が入居者よりも集めるのは大変でしょうね。

おっしゃるように不動産投資型クラウドファンディングなどはかなり相性がいいように感じました。

アーカイブでも見れたらいいですね。

ありがとうございます!

是非質問時間取れましたら社長さんにお伺いして頂けら助かります。

コロナの影響をチャンスに変えて欲しい企業のひとつですので!

質問の時間がありましたら聞いてみますね♪

【追記】

質問しておきました!!

ありがとうございます!

入居者側も会社の家賃補助などが使えるなら普通に住宅ローン組むよりメリットありそうですし家賃補助する会社側も掛け捨てにならずにお互いにメリットありそうですよね。

おっしゃる通りですね。

自分は投資家としても気になっている企業ですので、どんなMeetUpになるか楽しみです!!

気になって直接連絡してみたんですが以下の回答頂けました。

会社様にもよりますが、社宅手当等の家賃補助の対象とはなり得ますし、社宅手当ての場合非課税というメリットもございます。

会社にとっては、採用ブランディングや人材のリテンション、運用益によって社宅手当分の相殺といったメリットがあり、従業員にとっても社宅手当を利用しながら住宅を取得できる仕組みです。

これはかなり大きいですよね。正規に住宅ローン払うのが馬鹿らしくなりますね。

なるほど、その方法はいいですね。

家賃手当もらいながらいずれは持ち家になるって最高です。

そこは気づかなかったな〜。

良いことを教えてもらいありがとうございます!!

お疲れ様です!

minoruには出資されてなかったんですね。

参加された後に高評価されてたんで機会があれば何らかの形で教えて頂けたら助かります!

大家さんに質問いただいた回答ですが結論からいうと「販売チャネルを増やして投資家数を増やす」ことを想定しているようです。

Minoru側でもその問題を把握しているらしく、これから色々とアプローチしていくとのことでした。

将来的には不動産投資型クラウドファンディングも行って低額から投資できる環境を構築予定とのことです。

ちなみにイベントに参加していた不動産投資家の菅井さんはMinoruのスキームをかなり褒めており、しっかりと発信すれば投資家数は一気に増えると言っていました。