こんにちは!!メカニックです。

今回は『みんなの年金』の特徴からメリット・デメリットを初心者向けに徹底解説していきます。

これから投資を検討している方の参考になりましたら幸いです。

みんなの年金を10秒で解説

さて、まずはみんなの年金のポイントを簡単にまとめました!!

- 不動産投資型クラウドファンディングサービス

- 一口は10万円~

- 年利回りは8%程度

- ファンドは運用途中でも譲渡ができる

- 2ヶ月に1回(奇数月)に分配金が支払われる

- 運用期間は1年程度

- 優先劣後出資方式を採用

- サブリース契約物件が多い

10万円からインターネットの仕組みを利用して不動産投資ができるサービスです。

運用期間が決められており、その間に配当が分配され、期間が終わると出資金が償還されます。

公的年金の支払いが偶数月のため、毎月年金が配当されることをイメージした商品です。(※分配金額は「出資額/予定年利」によって変動するため年金額と同額というわけではありません)

運用期間が1年程度と中期的な投資で、年6回(奇数月)分配金が支払われ、年利回りは平均8%ほど。

同様のサービスは多くありますが通常3%~4%程度ですので、この数字は他社と比較しても非常に高いです!!

また、投資後は所定の手数料がかかるものの、途中譲渡ができます。

こどもや親族に譲渡ができるなど、流動性があるのもポイントです。

投資後は何もすることがなく、株式のように価格変動のリスクもありません。

投資経験は必要なく、初心者でも上級者と全く同じ利益を出すことができる投資サービスです。

ただ、個人的には実績があり、高利回りで人気が高いCOZUCHIをお勧めします。

不動産投資型クラウドファンディングとは??

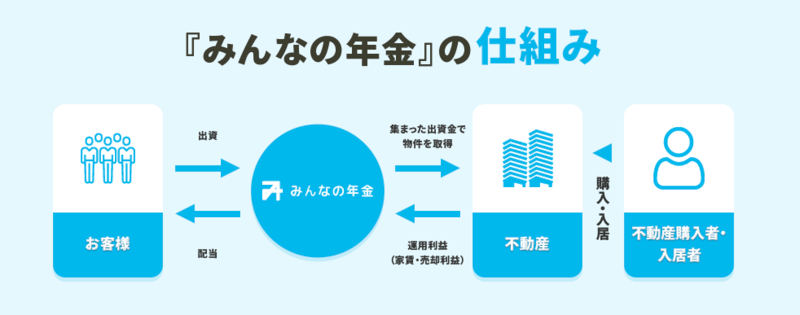

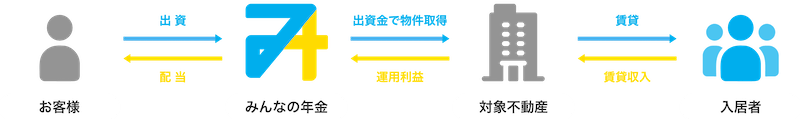

簡単に説明すると様々な投資家から投資金を集めて、不動産投資をすることです。

特定の現物不動産を決まった期間で運用(賃貸・売買)し、得られた利益の一部を投資家に分配する新しい投資手法で、「不動産特定共同事業法」という電子取引認可を受けた事業者だけが提供できるサービスとなっています。

今回でいうと、みんなの年金がインターネット上で投資家から投資資金を募り、その資金で不動産を取得、入居者から賃貸収入を受け取り、その一部が配当という形で投資家に配当されます。

毎月年金がもらえるようにするための投資額とは??

本当に毎月の年金と同じ額にしていくにはどの程度投資が必要なのか計算してみました。

国民年金のみの平均支給月額は55,000円(厚生年金だと約143,000円程度)で、仮に年利回り8%で2ヵ月に1回の配当を50,000円と仮定した場合には、375万円を投資しなければなりません(税金・手数料などは除いて計算)

流石に年金と同額をもらうには少しハードルが高いと言わざるを得ません。

よって、個人的には、将来や現在における年金の補足として投資するのがオススメです。

例えば10万円投資した場合でも、年間で8,000円の分配金が貰えます。

これだけでも生活が少し楽になるはずです。

あくまで投資ですので、無理のない範囲で投資をしましょう。

みんなの年金の運営会社とは?

みんなの年金は株式会社ネクサスエージェントという会社が運営しています。

大阪に本社を置く資産運用コンサルティング事業会社で、相続のコンサルティング業も手掛けています。

年金という考え方や途中譲渡で相続できる商品設計であるのも、こういった事業背景があるように推察できますね。

株式会社ネクサスエージェントの会社概要は下記の通り。

| 所在地 | 大阪府大阪市中央区島之内1丁目21番19号オリエンタル堺筋ビル4F |

|---|---|

| 代表取締役 | 岩田 講典 |

| 設立 | 2016年1月 |

| 資本金 | 1億円 |

| 事業内容 |

|

みんなの年金のメリット

では、みんなの年金のメリットを紹介していきます。

メリット1:他社と比較して利回りが高い

公開済みのファンドを見る限り年利回りは8%前後と、不動産クラウドファンディングの中では高いです。

先ほども言った通り、平均は3%〜5%ほど。

今後もこの利回りが継続されるかはわかりませんが、現時点では非常に魅力的な数字です。

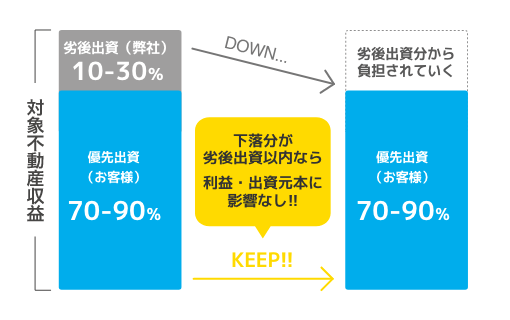

メリット2:優先劣後方式とサブリースの採用でリスク低減

不動産クラウドファンディングではほぼ標準設定になっている優先劣後方式が採用されています。

こちらはで、一定割合の損失までは運営側が負担してくれるものです。

また、賃料保証であるサブリースがほとんどの物件で付帯しているため、インカムゲイン(毎月の家賃収入)が担保されます。

優先劣後方式、サブリースの2本柱で投資家のリスクを低減させています。

メリット3:運用途中でも譲渡ができる

通常、不動産投資型クラウドファンディングは途中解約ができません。

決められた運用期間が終わるまで資金を引き出せないケースが多いのですが、運用開始後でも所定の手数料を支払えば第三者または運営会社(ネクサスエージェント)に譲渡が可能です。

流動性はリスク低減に繋がるため、投資家には嬉しい仕組みです。

また、やむを得ない事情がある場合は途中解約も可能です(解約事務手数料が発生する可能性があります)

メリット4:2ヵ月に1回分配金が出る

みんなの年金では2ヵ月に1回配当金が支払われます。

不動産投資型クラウドファンディングでは運用期間が終わるまで配当が出ないことが多いため、短い期間で定期的にもらえるのは大きなメリットです。

ただし、資金を引き出す際には所定の振込手数料(数百円)がかかります。

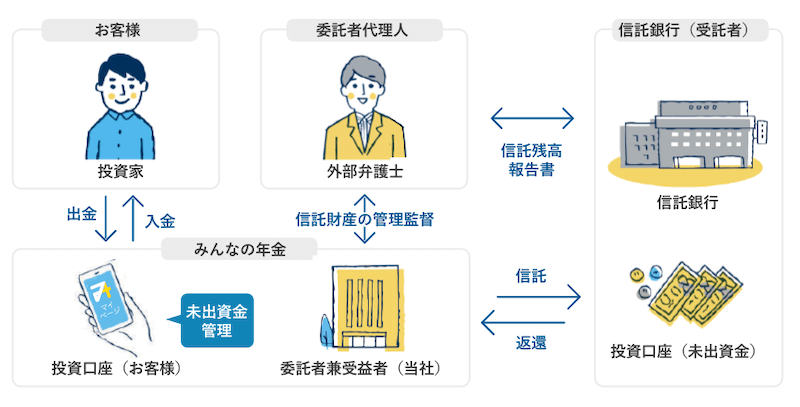

メリット5:信託保全を利用した資産管理を行っている

投資の際には専用口座をつくって資金を預け入れておくことができます。

その際、未出資金管理に信託銀行を活用した別分管理「信託保全」を採用してるため、運営会社が万が一倒産というケースがあった場合でも資産保全される仕組みです。

みんなの年金のデメリット

続いて、デメリットをまとめていきます。

デメリット1:投資金額は一口10万円〜と高め

1口10万円〜です。

少額で気軽にはじめるという意味では初心者にはハードルが高いかもしれません。

不動産投資型クラウドファンディングではCREALや大家.com、Rimpleならは1万円から投資が可能です。

デメリット2:不動産運用のリスクが常にある

不動産投資のため、対象不動産の価格が下落した場合は損失が出る可能性があります。

ただし、サブリース契約、さらに優先劣後方式が採用されているため、この二つでカバーできる範囲内ならば投資家の損失はありません。

デメリット3:運営会社は非上場会社

基本的に資金投入は運営会社に預けるため、運営会社の信用力は大事です。

みんなの年金の運営会社は現時点で上場していません。

上場企業と比較すると、信用という面ではランクが下がりますので、この点は理解しておきましょう。

デメリット4:振込手数料がかかる

入金・出金時の振込手数料は投資家負担です。

SBI証券や楽天証券など、ネット証券ではオンライン入金が利用できますが、そのような入金方法には対応していませんので理解しておきましょう。

みんなの年金で投資するまでの流れ

みんなの年金での投資手順を簡単にまとめました。

- 投資家登録

- 入金

- 出資

- 運用

- 分配

まず「会員登録」、その後に投資家登録してください。

メールアドレスを入力後、確認メールが届きますので必要項目を入力し、

投資家登録を完了させます。

本人確認ができないとファンド応募ができませんので、忘れずに登録しておきましょう。

ファンドの申し込みが開始したら、入金をして申し込みをしてください

専用口座に入金後はファンドに応募して当選すれば出資が可能になり、運用が開始されます。

ちなみに入金する際の手数料は投資家負担です。

運用が開始すると、2ヵ月に1回、奇数月に分配金が出ます。

分配金は「雑所得」の対象で、20.42%の源泉徴収がされた上での配当になります。

みんなの年金のまとめ

では最後にみんなの年金についてまとめます。

- 不動産投資型クラウドファンディングサービス

- 一口は10万円~

- 年利回りは8%程度

- ファンドは運用途中でも譲渡ができる

- 2ヶ月に1回(奇数月)に分配金が支払われる

- 運用期間は1年程度

- 優先劣後出資方式を採用

- サブリース契約物件が多い

利回りが魅力的なこともあり、人気の事業者です。

商品組成のペースも早く、次々に新しいファンドが出てくるのも特徴と言えます。

不動産投資型クラウドファンディングではめずらしく途中譲渡ができる点、、2ヶ月に1回の分配金もメリットと言えるでしょう。

1口10万円と初心者には金額的なハードルを感じますが、検討する価値はあると思います。

最近は不動産投資型クラウドファンディングはどのサービスも人気ということもあり、抽選に当選しないと投資できません。

上級者は、抽選数を増やす意味でも開設しておきましょう。

ユーザー数10万人を突破した貸付投資のファンズでお得なキャンペーンを実施しています。

期間は2026/1/31まで。

この期間内に口座開設すると1,000円の現金が貰えます。

さらに100万円以上投資すると4,000円を上乗せで合計5,000円です。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL

みんなのクレジットを思いだしてこわい。

あれはだまされた。

まだここは信用できそう。

確かにみんなの〜と付くサービスはちょっと怖く感じますよね。。

みんなの年金については不動産という担保もついてますし、大丈夫だと思います。

登録して投資しているものの、信頼性は不明だと思う。

本当に物件を取得しているのか?

登記簿まで取得して確認していないので、不明

仮に取得していても、他社の決算で指摘のあるような、割高での金額表示で、劣後出資金が実は0みたいなことがあってもおかしくはない。

ポンジスキームの可能性も否定できないし、いくらまで突っ込んでも大丈夫なのやら…

実際に投資しているんですね。

貴重のご意見ありがとうございます。