どうも、メカです。

楽天カードの最上位版といえば楽天プレミアムカードだと思っているが多いのではないでしょうか??

実は違います。

なんと楽天ブラックカードという知る人ぞ知るカードが存在するんです。

今までは招待制でしたが2024年の7月からは条件を達成することで発行が可能になりました。

そこで今回は楽天ブラックカードについて還元率やメリット・デメリット、さらには申込条件まで徹底解説していきたいと思います。

口コミや他人の評判が気になる方は是非参考にしてください。

結論:楽天ブラックカードを30秒で解説

まずは楽天ブラックカードについてサクッとまとめました。

忙しい人はここだけ見ればオッケーです。

- 年会費33,000円

- 楽天Edy、ポイントカード機能が付帯

- 利用可能額は最大1,000万円

- 楽天市場でのポイント付与が最大5倍

- 最大1億円の国内、海外旅行傷害保険が自動付帯

- 楽天証券のクレカ積立で2%還元

- プライオリティパスが回数制限なく同伴者2名まで無料

- キャッシュレスチャージには不向き

- 一部公共料金の還元率が0.2%

- 表面はナンバーレスでセキュリティが高い

楽天ブラックカードは年会費が33,000円かかる楽天カードです。

1枚でクレカと楽天Edy(電子マネー)、楽天ポイントカードの3役を兼ねます。

利用可能額は最低300万円、最高は1,000万円です。

楽天市場でのポイントが最大5倍になるので、楽天市場でよく買い物する人はポイントがザクザク貯まります。

また1,500箇所以上の空港ラウンジが無料で利用できるプライオリティパスが利用回数の制限なしで利用可能です。

海外、国内旅行傷害保険が最高1億円まで補償されるため、旅行好きな方の強い味方になります。

さらに楽天証券でのクレカ積立の還元率は2%です。

楽天ブラックカード以外での積立は最大1%ですので、より効率的な資産運用が可能です。

楽天経済圏で暮らしている人なら買い物、旅行、資産運用など様々な体験で、楽天ポイントを加速度的に貯められるカードとなっています。

楽天ブラックカードとは??

| 名称 | 楽天ブラックカード |

|---|---|

| 年会費 | 33,000円(税込) |

| 付与ポイント | 楽天ポイント |

| 還元率 | 最大1%〜最大5% |

| 国際ブランド | VISA、JCB、Mastercard、AMEX |

| タッチ決済 | 可能 |

| スマホ決済 | Apple Pay、Google Pay |

楽天ブラックカードは楽天プレミアムカードを超える最上位のカードです。

券面にカード番号が書かれていないナンバーレス仕様となっており、高級感あふれるブラックデザインが採用されています。

国際ブランドはVISA、MasterCard、JCB、AMEXの4つから選択可能です。

AMEX以外はタッチ決済に対応しています。

楽天ブラックカードの申し込み条件

楽天ブラックカードはだれでも作成できるわけではありません。

申込するには下記の条件をクリアする必要があります。

- 「楽天プレミアムカード」の契約から12カ月以上経過

- 12カ月間のカード請求金額が合計500万円以上

楽天ブラックカードを保有したい人はまず楽天プレミアムカードから作成してください。

すでに保有している人で上記二つをクリアしている人は申込が可能です。

楽天ブラックカードの年会費は??

楽天ブラックカードは年会費が33,000円(税込み)です。

初年度から年会費がかかり、年会費を割引したり無料にできる特典はありません。

毎年33,000円を支払う必要があります。

楽天ブラックカードで得られるポイントは??

楽天ブラックカードは100円(税込み)ごとに楽天ポイントが1P付与されます。

よって基本還元率は最大1%です。

ただし計算方法は1回のカードショッピング(お買い物ごと)の利用金額に対してです。

つまり199円の買い物をした場合、1Pしか付与されません。

金額次第では1%を大きく下回る可能性があるので理解しておきましょう。

家族カードとETCカード

家族カードは2枚まで発行でき、年会費は無料です。

ETCカードは無料で作成でき、利用に応じて楽天ポイントが貯まります。

保険

楽天ブラックカードは手厚い保険が付帯しています。

- 海外旅行傷害保険

- 国内旅行傷害保険

- 動産総合保険

- カード盗難保険

海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円まで補償され、自動付帯です。

また、購入日から偶然な事故により損害を被った場合、最高300万円まで補償される動産総合保険、さらにはカード盗難保険もついています。

スマホ決済

Apple Pay、Google Payどちらにも対応しています。

登録すれば楽天ブラックカードを財布から取り出す必要がなく、スマホだけで決済が可能です。

楽天ブラックカードのメリット

楽天ブラックカードのメリットをまとめました。

- 楽天市場でポイント5倍

- 1枚で3役

- 楽天Payで3重取り

- 旅行傷害保険が自動付帯

- プライオリティパスが無料

- 楽天マガジンとミュージックがお得に利用可能

- 楽天証券のクレカ積立の還元率が2%

- コンシェルジュサービスが使える

メリット1:楽天市場でポイント5倍

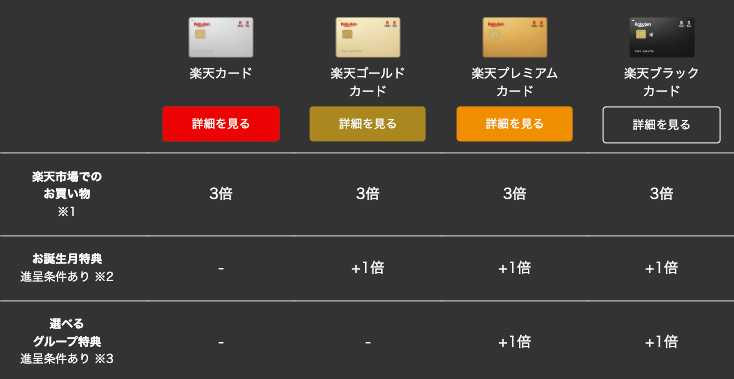

楽天市場で楽天ブラックカードを使って決済すると、ポイントが最大5倍になります。

- 楽天市場での買い物→ 3倍

- 誕生日特典分 →1倍

- 選べるグループ特典分 → 1倍

もし10,000円分の買い物をした場合、最大500Pの楽天ポイントが付与されます。

楽天市場で多く買い物する人ならこれだけでも年会費の元が取れるかもしれません。

メリット2:楽天Edyとポイントカード機能が付帯

楽天ブラックカードは1枚で3役をこなします。

- クレジットカード

- 電子マネー

- ポイントカード

本来なら1枚ずつ合計3枚必要ですが、楽天ブラックカードならこれ1枚ですべての機能が付帯しています。

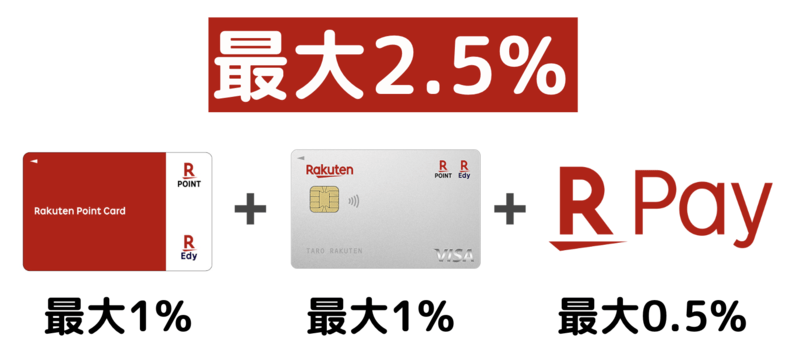

メリット3:楽天ペイでポイントの3重取りができる

楽天ペイを利用することで楽天市場以外でも楽天ポイントをザクザク貯めることが可能です。

楽天ペイに楽天ブラックカードからチャージして、楽天ポイント加盟店で支払いをするとポイントの3重取りができます。

- 楽天ブラックカード → 最大1.0%

- 楽天ポイントカード → 最大1.0%

- 楽天Pay → 最大0.5%

還元率は最大2.5%です。

注意点としては必ずチャージが必要な点です。

楽天ペイに紐付けた楽天ブラックカードで支払うと還元率が1%になってしまうので注意してください。

メリット4:国内、海外旅行傷害保険が自動付帯

楽天ブラックカードはトップクラスの保険が付帯しています。

海外旅行傷害保険は最高1億円、国内旅行傷害保険は最高5,000万円です。

しかも自動付帯です。

ちなみに年会費無料の楽天カードは利用付帯ですので、流石ブラックカードといったところでしょうか。

旅行に行く際は必ず持って行きましょう。

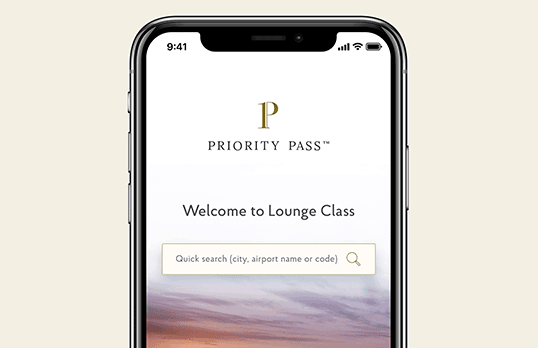

メリット5:プライオリティパスが無料

世界各国の空港ラウンジが利用できるプライオリティパスを無料で発行できます。

しかも回数制限がない上に同伴者2名まで利用料無料です。

このクラスのプライオリティパスは年会費が50,000円以上かかりますが、楽天ブラックカードならこれが無料です。

海外のラウンジをよく利用する人ならばこれだけで年会費の元が十分に取れます。

ちなみに3名以上の場合、ひとりにつき3,300円がかかるので覚えておきましょう。

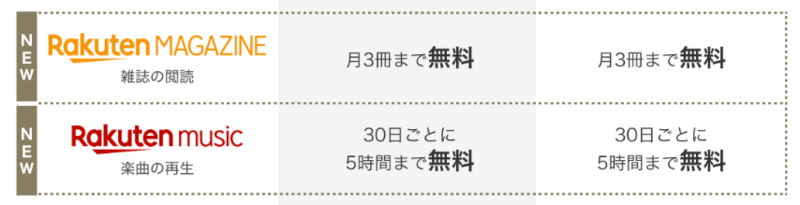

メリット6:Rakuten MAGAZINEとRakuten musicの特典が付帯

Rakuten MAGAZINEとRakuten musicもお得に利用できます。

Rakuten MAGAZINEは月3冊まで無料。

Rakuten musicは30日ごとに5時間まで無料です。

人気の雑誌や音楽を無料で体験できますよ。

メリット7:楽天証券のクレカ積立の還元率が2%

楽天証券は楽天カードで投資信託を購入できます。

投資信託の購入に対しても楽天ポイントが貰え、最大1%分の楽天ポイントが付与されます。

しかし、楽天ブラックカードは還元率がさらに優遇されています。

なんと、還元率が2%と、2倍です。

上限は毎月10万円なので、10万円買付した場合は毎月2,000Pが貰え、年間では24,000P貯めることが可能です。

年会費は33,000円ですので、毎月10万円積立するとこれだけで2/3以上を稼げます。

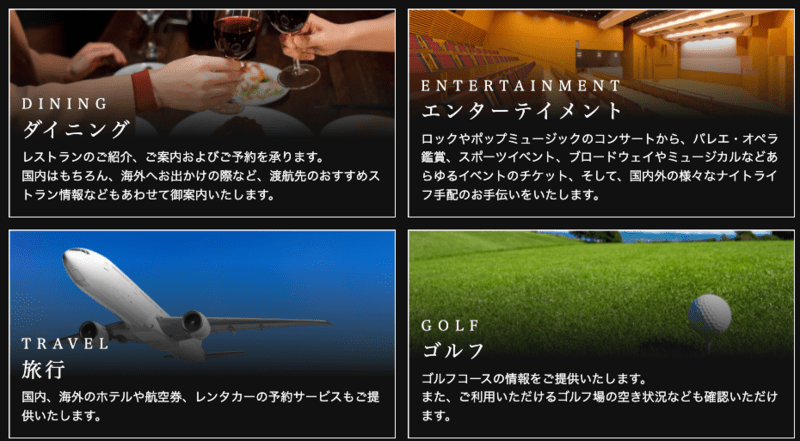

メリット8:コンシェルジュサービスを使える

楽天ブラックカードでは楽天カードで唯一コンシェルジュサービスを使えます。

レストランの紹介や、コンサートやスポーツイベントのチケットの手配。

さらに国内海外のホテル予約や、ゴルフ場の空き状況なども確認可能です。

楽天ブラックカードのデメリット

続いて楽天ブラックカードのデメリットをまとめました。

デメリット1:基本還元率が楽天カードと変わらない

楽天ブラックカードの基本還元率は最大1%です。

これは年会費無料の楽天カードと同じ。

楽天市場を中心とした楽天のサービスをあまり使わない人だと、ポイントの貯まる速度はほとんど変わりません。

デメリット2:年会費無料にはできない

年会費33,000円が初年度からかかります。

利用金額によって年会費無料になる条件はありませんので、利用してもしなくても保有しているだけで毎年33,000円を払わなければいけません。

デメリット3:キャッシュレスチャージに弱い

楽天ブラックカードはキャッシュレスチャージには向いていません。

- nanaco

- Kyash

- au PAY

- ファミペイ

これらにチャージしたとてもポイントはつきません。

2重取りができないので注意してください。

2重取りや3重取りを目指す人は他のカードを利用しましょう。

個人的におすすめは年会費無料で1.2%の還元率を誇るリクルートカードです。

ただし楽天ペイから毎月エントリーして、Apple Payからチャージした場合に限りSuicaは0.5%が還元されます。

デメリット4:公共料金の還元率が悪い

楽天ブラックカードは還元率1%ですが、電気やガスなどの公共料金、税金、国民年金保険料の支払いに対しては500円につき1Pしか楽天ポイントがもらえません。

つまり還元率は0.2%となり、1/5になってしまいます。

公共料金は他のカードで払うようにしましょう。

デメリット5:申込条件が厳しい

楽天ブラックカードは誰でも作成できるわけではありません。

先ほども紹介したように下記の条件をクリアする必要があります。

- 「楽天プレミアムカード」の契約から12カ月以上経過

- 12カ月間のカード請求金額が合計500万円以上

楽天プレミアムカードの契約から12ヶ月経過はクリアできると思いますが、500万円以上はかなりハードルが高いです。

楽天ブラックカードのまとめ

では最後に楽天ブラックカードについてまとめます。

- 年会費33,000円

- 楽天Edy、ポイントカード機能が付帯

- 利用可能額は最大1,000万円

- 楽天市場でのポイント付与が最大5倍

- 最大1億円の国内、海外旅行傷害保険が自動付帯

- 楽天証券のクレカ積立で2%還元

- プライオリティパスが回数制限なく同伴者2名まで無料

- キャッシュレスチャージには不向き

- 一部公共料金の還元率が0.2%

- 表面はナンバーレスでセキュリティが高い

保有できる条件は正直かなり厳しいです。

楽天プレミアムカードで年間500万円以上を支払いできるのはかなり無理ゲーだと思います。

ただ、作成できた場合のメリットは大きいです。

プライオリティパスが無料な上に回数制限がないですし、同伴者2名まで無料。

楽天証券のクレカ積立の還元率が2%になるので、正直この二つで年会費の33,000円の元は取れます。

一方で、楽天経済圏で暮らしていない、旅行にいかない、楽天証券でクレカ積立を行っていない人には価値がありません。

自分の状況をしっかりと判断して、目指すかどうかを検討するようにしてください。

貸付投資のファンズでお得なキャンペーンを実施しています。

期間は2026/3/31まで。

この期間内に口座開設すると1,500円の現金が貰えます。

さらに50万円以上投資すると2,500円を上乗せで合計4,000円です。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL