株式投資型クラウドファンディングが国内でスタートしてから未上場株への注目が高まってきています。

今回「HiJoJoユニコーンファンド」という新たな投資サービスが登場。

なんと、個人投資家がユニコーン企業のIPO直前に出資ができるという夢のようなサービスです。

今回はHiJoJoユニコーンファンドの特徴からメリット・デメリットを深堀して徹底解説していきたいと思います。

HiJoJoユニコーンファンドはこんなサービス!!

忙しい人向けにHiJoJoユニコーンファンドについての概要を簡単にまとめました。

- ネットからベンチャー投資

- 最低投資金額は100万円

- 投資対象は世界のユニコーン企業

- 投資タイミングはIPO直前

- ファンドの契約期間は5年

- 雑所得に分類

- 手数料が4種類

- マネックス証券からも投資できる

HiJoJoユニコーンファンドはネットからIPO直前のユニコーン企業に投資ができるサービスです。

世界のユニコーン企業に最低100万円から出資ができます。

ファンドの運用期間は最高5年で投資対象がIPOやM&Aが行われたらその時点で終了です。

手数料に関しては最大4種類あり、販売報酬、運用報酬、事務管理手数料がそれぞれ年1%(税込み)ずつ、成功報酬として22%(税込み)がかかってきます。

またファンドで発生した利益は雑所得に分類されるので、総合課税扱いです。

投資額、手数料が高めで雑所得に分類されるなどのデメリットはありますが、IPO直前のユニコーン企業への出資ということで、株式投資型クラウドファンディングよりはリスクとリターンが相対的に低くなると思います。

HiJoJoユニコーンファンドの投資実績

現在出資している案件は上記の通りです。

SNSや動画メディアを運営しているTRILLERネット、マインドフルネスアプリを提供しているCalmのファンドにそれぞれ100万円投資しました。

TRILLERネットについては海外のニュースによるとIPO準備に入っているとの報道があったので、もしかしたら予想以上に早くIPOするかもしれません。

何か変化があれば追記していきます!!

追記:出資先がIPOしました!!

なんと、出資していたTRILLERネットですが、IPOすることが決まりました!!

まだどのくらいのリターンがあるかわかりませんが、確定次第追記します。

まさか、投資してから1年未満でイグジットするとは思っていなかったです。

追記2:急転直下でM&A

IPOすると思っていたら急転直下でM&Aが行われました。

まだ詳細については不明なので分かり次第こちらに追記します。

追記3:損失がほぼ確定

すでに米国市場で上場している企業と合併しました。

株価は合併後も停滞しているため、ほぼ損失が確定。

しかも損失は数十万円単位になりそうです。。

どんなIPOかは下記記事でまとめましたのでこちらを一読してください。

HiJoJoユニコーンファンドとは??

HiJoJoユニコーンファンドは世界のユニコーン企業に個人が投資できるサービスです。

個人投資家向けのファンドを販売しています。

運営しているのはHiJoJo Partners株式会社で、スタートアップ企業を組み入れたファンドの販売やデューデリの支援、さらに金融に関するコンサルを行っている企業です。

会社の概要は下記の通り。

| 会社名 | HiJoJo Partners株式会社 |

|---|---|

| 本社所在地 | 東京都港区麻布十番2-20-7 麻布十番髙木ビル 7F |

| 設立 | 2017年11月 |

| 資本金 | 50,000,000円 |

| 代表取締役 | スピリドン・メンザス |

すでに資金調達もしており、みずほ証券、クレディセゾン、マネックスグループ、岡三証券グループといった大手から出資を受けています。

HiJoJoユニコーンファンドの手数料

HiJoJoユニコーンファンドでの投資に関する手数料は下記の通り。

| 販売報酬 | 1%/年 (税込み) |

|---|---|

| 運用報酬 | 1%/年 (税込み) |

| 事務管理手数料 | 1%/年 (税込み) |

| 成功報酬 | 22% (税込み) |

| 振込手数料 | 投資家負担 |

販売報酬はファンド販売業者に支払われる販売に係る手数料。

運用報酬はファンド投資運用業者に支払われる投資運用に係る手数料で、事務管理手数料はファンド営業者の事務受託業者に支払われるファンド営業者運営に係る手数料です。

成功報酬はファンドで発生した利益に対する手数料になります。

これらの手数料はファンドの申込金、もしくはファンド終了時の利益から徴収されます。

そして投資金を振込する際の手数料は投資家が負担しなければいけません。

ちなみに住信SBIネット銀行、新生銀行、GMOあおぞらネット銀行などを利用すれば振込手数料が所定回数無料になります。

HiJoJoユニコーンファンドへの投資スキーム

HiJoJoユニコーンファンドが組成したファンドに個人投資家がネットから申込する形になります。

匿名組合契約を結んだファンドへの投資となるため個人投資家は出資企業の株式を保有できません。

個人投資家はこの匿名組合の持分出資者です。

ファンドを通してユニコーン企業に投資できますが生株を保有できるわけではありませんのでその点は勘違いしないようにしましょう。

あくまで企業の株主はファンドです。

HiJoJoユニコーンファンドのメリット

メリット1:個人で世界のユニコーン企業に投資ができる

最大のメリットは個人で未上場のユニコーン企業に投資ができる点です。

しかも国内だけではなく対象は世界。

参考までに現在までに取り扱った案件を紹介します。

- Trillerファンド

- Dataminrファンド

- Eat Justファンド

- Calmファンド

- Dandelion Energyファンド

- Discordファンド

- SpaceX&Stripeファンド

よく金融サイトなので目にするような有名企業にも投資できるチャンスがあるかもしれません。

過去にはスペースXも取り扱いしました!!

これらの企業に投資するにはVCやエクイティファンドに出資するしか方法がありませんでしたが、HiJoJoユニコーンファンドを通せば個人でも間接的に投資が可能です。

ユニコーン企業とは企業価値が1,000億円以上のスタートアップ企業のこと。

メリット2:投資タイミングはプレIPO

投資できるタイミングはプレIPOです。

つまりユニコーン企業がIPOする直前ということ。

当然ですがIPO直前期に投資できるため、投資先がIPOする可能性は非常に高いです。

スタートアップはシード、アーリー、ミドル、レイターと成長ステージが変わっていきますがHiJoJoユニコーンファンドではレイターでの投資になります。

それもありファンドの契約期間は5年と短めです。

メリット3:運営元の実績は申し分なし

心配になるのが運営元のHiJoJo Partners株式会社の実績でしょう。

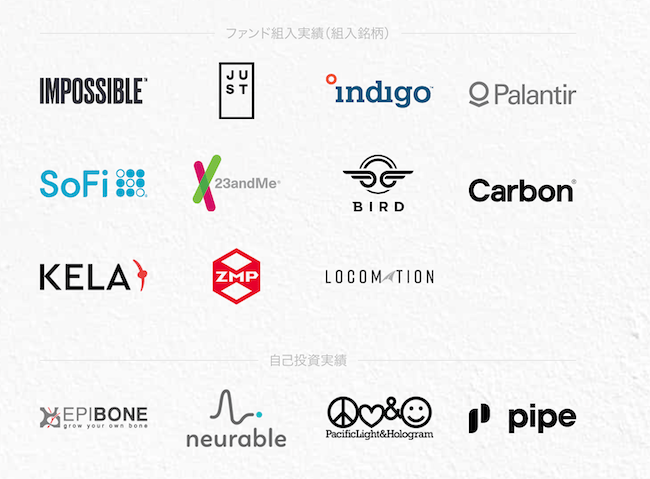

実はすでに下記のユニコーン企業に投資した実績があります。

- Palantier

- SoFi

- 23andMe

- IMPOSSIBLE

- JUST

- indigo

- BIRD

- Carborn

Palantierは2020年の9月に上場済み。

SoFiと23andMeはSPACによる買収が予定されています。

このような魅力的な企業に投資が可能です。

また、さきほども言ったとおりみずほグループやマネックスグループ、クレディセゾンなどの大手から出資を受けている点も安心感があります。

HiJoJoユニコーンファンドのデメリット

デメリット1:最低投資額が高い

HiJoJoユニコーンファンドは投資のハードルが高いです。

最低投資金額は100万円から。

最近は1万円から投資できるサービスが多い中、投資商品としてはかなり高額の部類に入ります。

この時点で投資できないという人も多いかもしれません。

デメリット2:IPOが確約されているわけではない

プレIPOラウンドで投資できるとしても絶対にIPOが確約されているというわけではありません。

もちろんIPOする可能性は高いですが、何かしらの問題がでて頓挫することもありえます。

IPO準備やIPOの報道があったとしても途中で中止したっていう企業も多いですからね。

WeWorkとか一回同じような状況になりました。

デメリット3:運営企業の狙いが見えない

これはデメリットというか個人的に不思議に感じているのですが、なぜプレIPO案件に投資する機会を個人に提供するのかがわかりません。

わかりやすくいうと運営企業がこれを行うことでどんなメリットがあるのかわからないんです。

個人投資家にとっては今まで一部のお金持ちや投資家にしか提供されなかった機会が提供されるということでメリットがあるんですが、運営企業側のメリットがいまいちわかりません。

もちろん手数料を徴収できるので利益にはなるんですが、今まで通りクローズドな環境でお金持ちや投資家からお金を集めればいいと思うんですよね。

わざわざ個人投資家に門戸を広げる理由って??

企業側のメリットがわからないのでちょっと不気味さを感じています。

HiJoJoユニコーンファンドでの注意点

注意点1:途中解約は不可

投資した後は途中での解約はできません。

ただしファンドの申込日から8日以内ならキャンセルが可能です。

しっかりと吟味して投資をするようにしてください。

注意点2:為替リスクが発生する場合がある

HiJoJoユニコーンファンドの投資先は基本的に海外です。

現地通貨で株式を買い付けしますが、売却時に日本円に戻すのでこの時に為替リスクが発生します。

運用で利益が出たとしても為替による損失が上回る可能性もゼロではありません。

逆に購入時の為替よりも売却時の為替が円安に触れれば為替差益を期待できます。

注意点3:入金後3ヶ月に1回のログインが必要

ファンドに申し込みをしておらず入金だけしている場合は3ヶ月に1回のログインが必要です。

ログインがされないと投資の意思確認ができないということで預託金が出金されてしまい、出金手数料まで負担しなければいけません。

入金は投資する直前にするのがベストですね。

HiJoJoユニコーンファンドの税金や確定申告は??

HiJoJoユニコーンファンドで投資した際に発生する利益は雑所得に分類されます。

つまり総合課税扱いです。

得た利益によっては確定申告をしなければいけません。

上場株やFX取引などのように申告分離課税が適用されませんので注意してください。

ただし、暗号資産については雑所得になるので暗号資産の利益に対してファンド費用を経費として計上することが可能です。(HiJoJoユニコーンファンドのサイトに記載されている)

詳細についてはプロの方や税務署に聞くようにしてください。

【比較】株式投資型クラウドファンディングとの違い

未上場企業への投資といえば株式投資型クラウドファンディング(ECF)が有名です。

比較しながら違いをまとめてみました。

| HiJoJo | ECF | |

|---|---|---|

| 最低投資額 | 100万円 | 約10万円 |

| 投資対象 | ファンド | 株式 or 新株予約権 |

| 税金 | 総合課税 | 申告分離 |

| エンジェル税制 | 不可 | 一部可 |

| 株主総会 | 不可 | 一部可 |

| 投資ステージ | プレIPO | シードやアーリー |

| 手数料 | あり | なし |

かなり違いがあります。

投資金額は10倍ほど違いますし、税金もECFの方がエンジェル税制が利用できるのでメリットが多いです。

ただ、投資ステージを考えるとHiJoJoユニコーンファンドがプレIPOラウンドということでイグジットする可能性が非常に高いです。

一方、ECFの場合、現行の制度ではシードやアーリー期での投資がメインとなるため、HiJoJoユニコーンファンドと比較するとイグジット率は大幅に下がると思います。

もちろん、その分10倍以上のリターンも射程圏内です。

個人的にはどちらからスタートしたもいいとは思いますがいきなり100万円は抵抗があると思うのでまずはECFで10万円から投資するのがいいかもしれません。

ちなみに当ブログでは特別キャンペーンをさせていただいています。

下記リンクからの口座開設で2,000円分のアマゾンギフト券が貰えるので是非活用してください。

HiJoJoユニコーンファンドの評判や口コミ

HiJoJoユニコーンファンドにおけるネット上の口コミをリサーチしました。

個人投資家が100万円からオンラインで投資できるユニコーン企業投資ファンドの販売を決定 https://t.co/Dw2Pgr10wj

個人がプレIPOラウンドに入れるのはでかい

HiJoJo Partnersは適格機関投資家としてファンド組成して二種で個人投資家に販売できるのかな

スタートアップのメリットはなんなんだろ— 平川 凌 (@g7z5e) February 22, 2021

今日日経に載ってたHiJoJo良さそ

雑所得なら暗号資産と損益通算できるのかな気になる個人投資家が100万円からオンラインで投資できるユニコーン企業投資ファンドの販売を決定 https://t.co/fB5URvpJ9J @PRTIMES_JPより

— NANAPITECHNO QUEEN… (@uzumemuzik) February 23, 2021

まだ始まっていないこともあり、話題にしている人は少数でした。。

しかし、期待はされているようですね。

HiJoJoユニコーンファンドにインタビューしました

HiJoJoユニコーンファンドの取締役である杉浦氏にインタビューさせていただきました。

創業のきっかけや、ユニコーン企業をどのように探しているのか、また運用期間終了後の売却方針など、様々なことを聞いています。

是非、こちらも一読してください。

まとめ

では、最後にHiJoJoユニコーンファンドについてまとめます。

- ネットからベンチャー投資

- 最低投資金額は100万円

- 投資対象は世界のユニコーン企業

- 投資タイミングはIPO直前

- ファンドの契約期間は5年

- 雑所得に分類

- 手数料が4種類

- ファンドの募集は2ヶ月に1回

100万円というのはなかなかのハードルですが、プレIPOラウンドで個人投資家が投資できるのは大きなメリットです。

しかもユニコーン企業ですから、かなり革命的なサービスといってもいいかもしれません。

個人的には未上場株におけるミドルリスク・ミドルリターンの投資だと感じました。

もちろん未上場株への投資自体、かなりリスクが高いです。

あくまで余裕資金内で投資するようにしましょう。

ちなみに自分は資産の10%ほどを未上場株への投資に割当てています。

早速出資先がIPOしましたので、今後も継続的に投資していく予定です!!

当ブログでは株式投資型クラウドファンディングの国内最大手「FUNDINNO」と特別キャンペーンを実施しています。

下記リンクからの口座開設で2,000円相当のアマゾンギフト券をプレゼント!!

ファンディーノではエンジェル税制が適用される案件が多く、取り扱いをした琉球アスティーダスポーツクラブは国内で唯一となるIPOイグジットをしています。

応援出資した企業が時価総額1,000億円超えのユニコーンになれば数十倍のリターンも夢ではありません。

10万円から有望なベンチャー企業に応援出資ができますので新たな投資を是非体験してみてください。

さらに詳しく知りたい方は下記に自分の投資実績も交えて解説していますので是非合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL

凄い参考になりました。ファンドの運用期間は最高5年ですが、過ぎた場合は?どうなるんですか?

ありがとうございます。

ファンドの資産を売却して現金で投資家に償還されます。

ただ手数料分は損をしますし、いくらで売却できるかはその時になってみないとわかりません。

100万でもいいファンドであれば投資したいですよね。

IPOに近いとなれば投資する価値もありましね。絶対ではないですけど。ただ1号案件というのは非常に期待してます。

自分も全く同意見です!!

1号案件は特に注目していて、すでに投資する気満々です 笑

私も100万でも投資したいです。

相談で配当金が税引き前で110万くらいあるのですが、

配当金で株を買ったり、生活の足しにしてます。

ただ、株は日本株しか持っていません。5メガバンクや地銀、通信、電力、鉄道、その他色々です。

この先、日本株は成長するのか心配です。

米国株がいいと聞くのですが取引は夜中になるので中々みれないのです。

クラウドファンディングもかんがえてますが。

メカさんなら配当金でどうしますか?

なかなか難しいですね。

どのくらいリスクを負えるかで変わってくるのですが、リスクを負えるなら今は暗号資産にフルコミットするのが一番利益がだせると思います。

ただ、リスクが取れないなら米国株で組成されたETFなどを積立投資するのがいいかもしれません。

今日は米国株のNASDAQでコインベースが上場しますが、いくらで買えるか分かりますか?長期的保有しないと駄目ですか?

ネットで検索すればすぐに出てきますよ♪

そろそろ第1号案件の企業名が出てきてもいいですよね。

5月初旬に公表みたいですね!!

え!公表ホームページに載ってました?

ファンディーノやヒジョウジョウに投資して、IPOしてほしいですね。抽選のドキドキ感がなくなりますけどね。

IPOが、中々当たらなくなってきましたが、今年は現在7つ当選してます。

初回ファンドは5月って載ってましたよ♪

IPO7つも当選ですか!?

羨ましいです!!

やっぱり外国企業ですかね?IPOは家族5人分で申込みしてます。野村と大和、SMBCで当選しました。大和証券はチャンス当選がなくなり残念ですね。みんななくなってるから、ネット抽選確率は同じですね。

どうですかね。

やはり外国かなぁとは思っていますが。

日本だったらリサーチもしやすいのでありがたいですよね。

オシドリがファンディーノで募集されましたが、かなり有名なベンチャーなんですか?

有名ですよ♪

スタートアップのピッチコンテストでも決勝に残ったことがあります!!

テーマ別ETF選びで悩む投資家に朗報-オールスターETFが誕生へ

ツイッターで観ましたが、SBIか楽天で投資できるのですか?

まだ詳しくは判明していないようですね。

ありがとうございます。昨日、ヒジョウジョウパートナーズからメールが来てました。24日にファンドが分かりますね。

いつも参考になるブログを感謝いたします。HiJoJoユニコーンファンドは、個人投資家はどのような形で利益を得るのでしょうか?5年間の保有期間での利回りで利益を得るかたちなのか、IPOや買収などのEXITのタイミングでファンドが売却され、利益を得るものなのか、そのあたりご存じであればご教授いただければ幸いです。

素晴らしいご質問ありがとうございます。

HiJoJoユニコーンファンドはベンチャー投資の一種ですのでEXITのタイミングで利益を得ることになります。

もちろんむしろ株価を下げてIPOする場合もありますのでそう言った場合は損失になります。

配当は基本的にありません。

メカさんこんばんは。いよいよ24日にはファンドが分かりますね。早速私は100万入金しましたよ〜

IPOもいよいよラッシュですよね。

楽しみですね!!

もう入金したんですか 笑

自分も余程の銘柄でなければ一発目ということで投資する予定です。

IPOラッシュ嬉しいですがバッティングだらけなのが残念ですね。。

ソフトバンクの第5回劣後債も気になるのですが…

メカさんこんばんは。ヒジョウジョウパートナーズの案件は急成長中の米ユニコーン企業「TrillerNet」でした。ご存じですか?

私は4番目くらいに投資しました。

企業名は初めて知りました!!

4番目とは早いですね。

多分すぐに埋まらないと思うので自分は入金してしっかりと考えて投資したいと思います!!

満額にならない場合は募集成立不可なのですかね?

はい、基本は不成立だそうです。

書いてありました。

一般個人が100万を出すのは難しいですよね?

当たればリターンもかなりあるけど、ファンディーノとかの方がかいやすいです。

ECFのほうが10万円からと買いやすいですがHijojoと比べるとリスクは高いですね。

Hijojoは逆にチケットサイズは大きいけどECFよりはリスクとリターンが一回り小さい印象です。

ECFが「上の上」だとするとHijojoは「上の下」といった感じでしょうか。

日本版SPAC解禁検討したら、株式型クラウドファンディングの案件は上場しやすくなるのですか?

まだ日本版SPACは何も決まってないようですのでお答えすることができません。

こんばんは。ヒジョウパートナーズから第2弾案件でましたね。データマイナーはご存知ですか?トリラーよりいいかと思いました。

面白い企業ですね!!

100万円じゃなかったら投資したいんですが。。

なぜ100万からなんですからね?IPOに自信があるんでしょうか?10万や30万からなら人気でるのではないのでしょうか。

後、エンジェルナビが気になります。

もう少し低額で投資できれば、ECFよりも人気になると思います。

エンジェルナビは未知数ですが、新サービスということで期待ですね。

メカニックさん3号案件Eat Just知ってるんですか?投資しましたか?

知ってますよ。

投資は悩み中です。

そんなに有名な企業なんですか?

2022年にもIPOかと記事をみましたよ!

ヒジョウパートナーズの案件はIPOの記事が多いですね。

有名なユニコーンです。

Hijojoの案件はIPO手前の案件が中心ですね。

メカさんやりましたね。1合案件7ヶ月で上場とは買って良かった。

利益は2から3倍確実!?

Eat Justは申し込みしましたか?

こちらの方がすぐにでも上場出来そうな気がします。

まさかこんな早くにIPOするとは思いませんでしたね。

リターンはどうなるかわかりませんが、期待していましょう。

Eat Justは資金が足りませんでした。

12月は色々と拘束されてしまい。。

Discordなんですが、かなり有名なんですか?

めちゃくちゃ有名ですよ。

ゲームで利用している人が多いSNSで、最近は様々なプロジェクトや企業で使われています。

投資します。色々情報みました。

それよりトリラーどうなってるんですかね?

年が明けそう?

ほんとですね。

9月くらいに上場という話もあったんですが、ずれ込んでいるんでしょうか。。

Discordは投資されましたか?

悩み中です!!

Discordはファンド成立しましたね。メカニックさんはどうでした?

結局トリラーはなんだったんですかね?

資金不足でスルーしました。

トリラーは長引いてるんじゃないですかね??

基本的にIPOは予定通りにいきませんから長い目で見ましょう。

ライトニックスにも投資しました。地元の兵庫県ナンです。

ライトニックス、面白い企業ですよね。

記事興味深く拝見いたしました。

メカニック様の言われる

デメリット3:運営企業の狙いが見えない

の運営企業とは、ヒジョウジョウの方を指しているのでしょうか、それとも各ユニコーン企業を指しているのでしょうか。

私は、ヒジョウジョウのメリット(狙い)は非常にわかりやすいのではないかと思っています。それは高額な手数料です。

ただ、ユニコーン企業のメリットは正直わかりません。すでにいくらでも資金調達できそうな企業がなぜ個人投資家の少額な資金を必要とするのか・・・

おそらく、ユニコーン企業がすでに売り渡したまとまった株式をヒジョウジョウに売り、それをヒジョウジョウが販売するのかなぁと。だからユニコーン企業にとってはメリットは何もないのではないかと考えています。

個人的に気になるのは、最終的に出た利益を出資者に当たる私たちに「正しく」返してくれるのかです。この辺り、ブラックボックスになっているのじゃないかなぁ。ヒジョウジョウ自体情報発信していないようですし・・・

シンプルに上場した株価からこう計算して出します、みたいなものをちゃんと公表してくれるのでしょうか?

メカニック様は実際に2つほど購入されているようですが、そのようなしっかりとしたデータは、ヒジョウジョウ側からいただけたのでしょうか?

記事、拝見いただきありがとうございます。

インタビューをした記事を見ていただければ、多少疑問が解決されるかと思いますのでお手隙の際にこちらもみていただけますと幸いです。

インタビュー記事

また、情報開示については投資後に定期的にレポートが送られてきますので、ある程度は把握することが可能です。

投資家にしか開示されておりませんので、こちらで具体的に言うことができない点はお許しください。