どうも、メカニックです!!

LINK-U(4446)のIPOが新規承認されました。

2019/07/18に上場予定で事業内容は”サーバー技術を用いたデータ配信、分析・処理を主としたインターネット事業“です。

このページではLINK-U(4446)のIPO詳細や仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

結論:LINK-U(4446)のIPOはプラス見込み

時間がない人向けにLINK-U(4446)のIPOについてさっとまとめます。

- 7月第2弾のIPO

- サーバー事業を運営

- マザーズに上場

- 吸収金額は15.2億円と中小型

- 業績は右肩上がり

- 売り上げの50%を小学館に依存

- 主幹事はSMBC日興証券

- 想定価格は2,580円

- 設立6年でEXIT

- 株主にVCはなし

LINK-U(4446)は設立6年目のサーバー事業を運営する企業です。

想定価格は2,580円でマザーズ上場、吸収金額は15.2億円と中小型案件になります。

業績は右肩上がりで株主にVCはいません。

主幹事はSMBC日興証券でステージ制の優遇当選にも期待したいところ。

プラスリターンが狙えるIPOです!!

LINK-U(4446)のIPO詳細

| 銘柄 | 株式会社LINK-U |

|---|---|

| 市場 | マザーズ |

| 上場日 | 2019/07/18 |

| コード | 4446 |

| 公募 | 251,000株 |

| 売り出し | 262,000株 |

| OA | 76,900株 |

| 想定価格 | 2,580円 |

| 吸収金額 | 約15.2億(想定平均価格ベース) |

| 時価総額 | 約114.9億(想定平均価格ベース) |

| 株主優待 | なし |

| ブックビルディング期間 | 2019/07/02~07/08 |

| 公開価格決定日 | 2019/07/9 |

LINK-U(4446)ってどんな会社??

今回新規承認されたLINK-U(4446)は2013年に設立された東京に本社をおく企業です。

千代田区に資本金100万円で設立。

わずか5年とちょっとでIPOまで持ってきました。

やり手の社長ですね。

現在の従業員数は41名、平均年間給与は約623万円となっています。

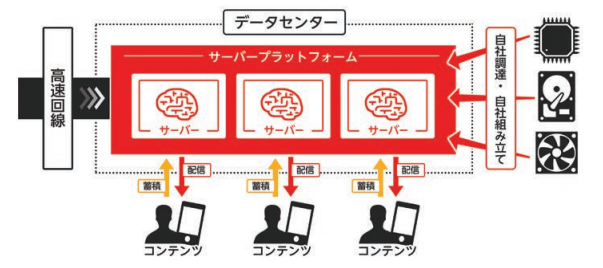

LINK-Uは主にデータサーバーをメインとしたインターネット事業を運営。

大きく分けると下記の3つのセグメントに分類できます。

- リカーリングサービス

- 初期開発・保守開発サービス

- その他サービス

リカーリングサービスはサーバーの調達やシステム構築、スマホアプリの開発などを行なっています。

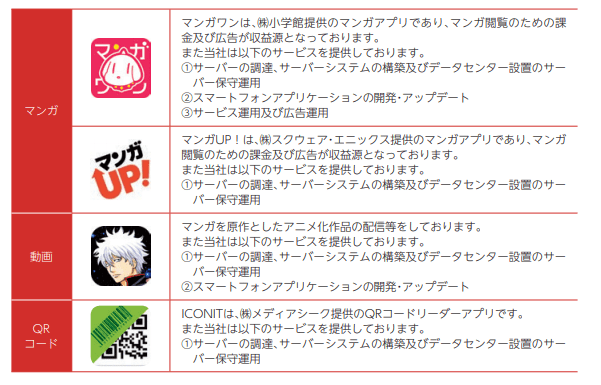

電子書籍配信サービスに注力しており、中でもマンガアプリを中心に提供をしています。

小学館のマンガワンやスクエニのマンガUPなどでサーバーが利用されているとのこと。

初期開発・保守開発サービスはリカーリングサービス案件を獲得するための受託開発を提供。

サーパープラットフォーム、アプリケーション、アップデートも含めたサービスをワンストップで行なっています。

その他サービスは具体的な記載がありませんでした。

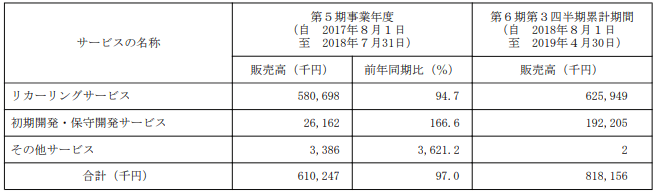

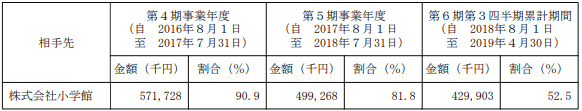

そして、それぞれの販売実績は下記の通り。

メインはリカーリングサービスだということが一目瞭然です。

相手先には小学館の名前を発見。

ちょっとびっくりしたんですが売り上げの依存率が50%を超えています。

2年前は90%以上も依存していたんですね。

ここまで大きな割合を占めているとちょっと怖い感じがします。

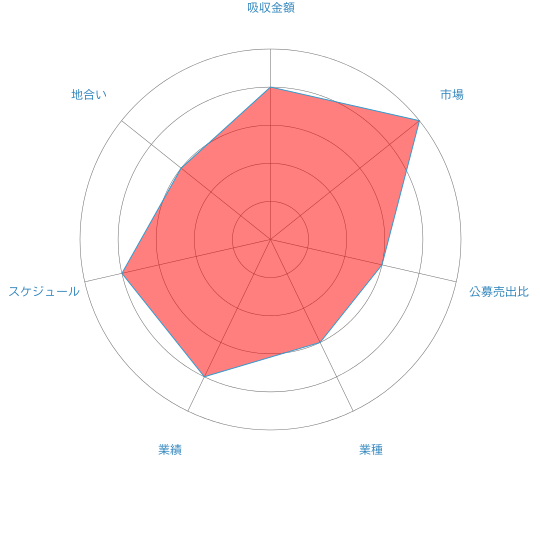

LINK-U(4446)のIPOスペック

続いてLINK-U(4446)のIPOスペックを見ていきましょう。

想定価格は2,580円、上場予定市場はマザーズで吸収金額は約15.2億円となっています。

LINK-U(4446)のIPOにおけるマイナス要素

まずはLINK-U(4446)のマイナス要素をチェックしていきましょう。

ただ、大きなマイナス要素はこれといってありません。

ちょこっと気になるのは上位株主であるメディアシークのロックアップが1.5倍で解除されるところ。

あとは時価総額がすでに100億円を超えているところです。

初値が公募比2倍になると200億円を超えるので、ここまでくるとかなり割高感を感じます。

さきほども行ったように小学館への依存度は高いですがIPOだけで考えれば問題はないでしょう。

LINK-U(4446)のIPOにおけるプラス要素

続いてプラス要素にいきます。

市場は初値高騰が期待できるマザーズ。

吸収金額は約15億円と小型ではないものの問題ないサイズです。

需給面では有利に働くと思います。

サーバープラットフォーム事業というのも地味ではないですし、AIという言葉も目論見書に書かれているのでこのあたりも好印象です。

業績も伸びていてスケジュールも恵まれているのでかなりのハイスペック。

人気化必須でプラスリターンはほぼ間違いありません。

LINK-U(4446)のIPO仮条件

想定価格は2,580円でしたので240円上ブレしました。

LINK-U(4446)のIPO公開価格

※決定後に更新

LINK-U(4446)のIPO初値結果

※上場後に更新

LINK-U(4446)のIPO割当枚数と当選期待度

続いてLINK-U(4446)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人的期待度 | |

|---|---|---|---|---|

| 主幹事 | SMBC日興証券 |

4,569枚

|

457枚

|

1

|

| 幹事 | SBI証券 |

256枚

|

116枚

|

2

|

| 野村證券 |

205枚

|

21枚

|

3

|

|

| 極東証券 |

25枚

|

0枚

|

–

|

|

| いちよし証券 |

25枚

|

0枚

|

–

|

|

| エース証券 |

25枚

|

0枚

|

–

|

|

| 岡三証券 |

25枚

|

3枚

|

4

|

|

| 委託 | 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

| 安藤証券(?) |

-枚

|

-枚

|

–

|

|

| 楽天証券(?) |

-枚

|

-枚

|

–

|

|

| 松井証券(?) |

-枚

|

-枚

|

–

|

|

| ライブスター証券(?) |

-枚

|

-枚

|

–

|

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

LINK-U(4446)の主幹事

主幹事はSMBC日興証券です。

6月もピアズで主幹事をつとめており、2019年もコンスタントに幹事入りしていますね。

そしてSMBC日興証券といったらやはりステージ制です。

優遇抽選で当選する人も増えてきてここ最近は話題になることも多くなってきました。

LINK-Uでもできそうな匂いがプンプンしています 笑

1番当選を期待できる証券会社なので、公募で取得したい人は第一優先で申し込みをしましょう。

IPOルールは下記記事にまとめてありますので知らない方はこちらもどうぞ。

その他狙い目の証券会社

主幹事以外で狙い目になりそうなのは上位幹事のSBI証券と野村證券の2社。

特にSBI証券は落選してもIPOチャレンジポイントというおみやげがもらえます。

主幹事と同じくらい重要な証券会社です!!

ちなみにいちよし証券は割当枚数が50単元未満の場合は抽選にまわしません。

極東証券とエース証券はネット申し込みが不可ですのでご注意を。

実質、ネットから申し込めるのは主幹事を含め4社だけですよ。

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

少ない資金でIPOに参加している人は資金不要で申込できる証券会社も大事になってきますよ!!

LINK-U(4446)のIPOにおけるBBスタンスと抽選結果

LINK-U(4446)のIPOにおけるBBスタンスと抽選結果を紹介します。

|

証券会社

|

抽選結果

|

|

|---|---|---|

| 主幹事 | SMBC日興証券 |

補欠

|

| 幹事 | SBI証券 |

落選

|

| 野村證券 |

落選

|

|

| 極東証券 |

ネット申込不可

|

|

| いちよし証券 |

落選

|

|

| エース証券 |

ネット申込不可

|

|

| 岡三証券 |

落選

|

|

| 委託 | 岡三オンライン証券(?) |

落選

|

| 楽天証券(?) |

取扱なし

|

|

| 松井証券(?) |

取扱なし

|

|

| 安藤証券(?) |

取扱なし

|

|

| ライブスター証券(?) |

取扱なし

|

|

| GMOクリック証券(?) |

取扱なし

|

|

| DMM株(?) |

取扱なし

|

上記の通り、フルエントリーします!!

理由はもちろんプラスリターンが狙えるからです。

マザーズで需給面も問題ありませんし業績も問題なし。

スルーする利用が見当たりません。

地合い次第では公募比2倍以上も狙えるIPOでしょう。

LINK-U(4446)のIPO初値予想

LINK-U(4446)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

LINK-U(4446)のIPO個人的評価

【総合評価】

26/35

【スタンス】

強気

当ブログでは株式投資型クラウドファンディングの国内最大手「FUNDINNO」と特別キャンペーンを実施しています。

下記リンクからの口座開設で2,000円相当のアマゾンギフト券をプレゼント!!

ファンディーノではエンジェル税制が適用される案件が多く、取り扱いをした琉球アスティーダスポーツクラブは国内で唯一となるIPOイグジットをしています。

応援出資した企業が時価総額1,000億円超えのユニコーンになれば数十倍のリターンも夢ではありません。

10万円から有望なベンチャー企業に応援出資ができますので新たな投資を是非体験してみてください。

さらに詳しく知りたい方は下記に自分の投資実績も交えて解説していますので是非合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL