どうも、メカニックです!!

インティメート・マージャー(7072)のIPOが新規承認されました。

2019/10/24に上場予定で事業内容は”データマネジメントプラットフォームの提供、データ活用コンサルティング“です。

このページではインティメート・マージャー(7072)のIPO詳細や初値結果、仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

結論:インティメート・マージャーのIPOは爆騰必至!?

時間がない人向けにインティメート・マージャー(7072)のIPOについてさっとまとめます。

結論からいうと、当選して初値売りをすれば大きな利益が期待できそうです!!

- DMP事業を運営

- マザーズ上場

- 吸収金額は6.9億円

- 業績は右肩上がり

- 株主にVCあり

- 売出がゼロ

- フリークアウトHDの子会社

- 主幹事はみずほ証券

- 想定価格は2,320円

インティメート・マージャー(7072)はデータを活用したDMP事業をしている会社です。

上場会社のフリークアウトHDが大株主に君臨しています。(親会社ですね。)

マザーズに上場予定で吸収金額は6.9億円と小型サイズ。

業績は右肩上がりで成長しており、黒字化しています。

想定価格は2,320円とそこそこ高めのプライスです。

ハイスペックで初値は大幅なプラスリターンが望めます。

当選を目指す場合は当選確率が最も高い主幹事のみずほ証券を必ず押さえておきましょう。

インティメート・マージャー(7072)のIPO詳細

| 銘柄 | 株式会社インティメート・マージャー |

|---|---|

| 市場 | マザーズ |

| 上場日 | 2019/10/24 |

| コード | 7072 |

| 公募 | 260,000株 |

| 売り出し | 0株 |

| OA | 39,000株 |

| 想定価格 | 2,320円 |

| 吸収金額 | 約6.9億(想定価格ベース) |

| 時価総額 | 約61.7億(想定価格ベース) |

| 株主優待 | なし |

| ブックビルディング期間 | 2019/10/04~10/10 |

| 公開価格決定日 | 2019/10/11 |

インティメート・マージャー(7072)ってどんな会社??

今回新規承認されたインティメート・マージャー(7072)は2013年に設立された東京都に本社を置く企業です。

フリークアウトホールディングスとプリファードインフラストラクチャーの合弁で設立。

ちなみにプリファードインフラストラクチャーからスピンオフして生まれたのがプリファードネットワークスです。

プリファードネットワークスは国内で最も時価総額が高いベンチャー企業で、すでにユニコーンとなっています。

その後、フリークアウトホールディングスがプリファードインフラストラクチャーから50%の株式を取得して連結子会社化しました。

現在の従業員は37名で、提出会社の平均年間給与は約563万円です。

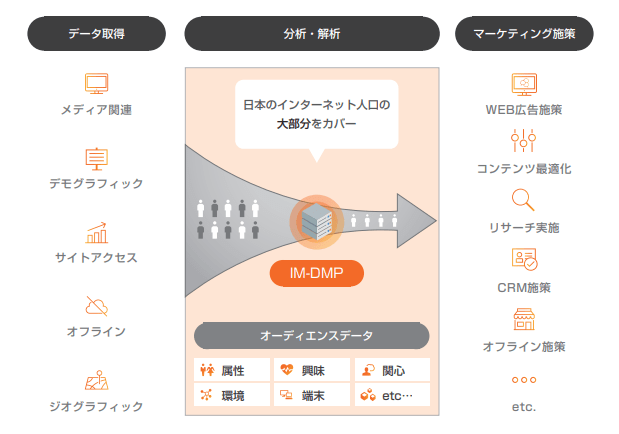

そして、インティメート・マージャーはDMP事業を運営しています。

メインは国内最大級のデータプラットフォームである「IM-DMP」です。

IM-DMPはインターネットユーザーの情報を取得して、趣味嗜好、興味などの分析。

それを元にして最適なタイミングで適切なマーケティングを行うことが可能になります。

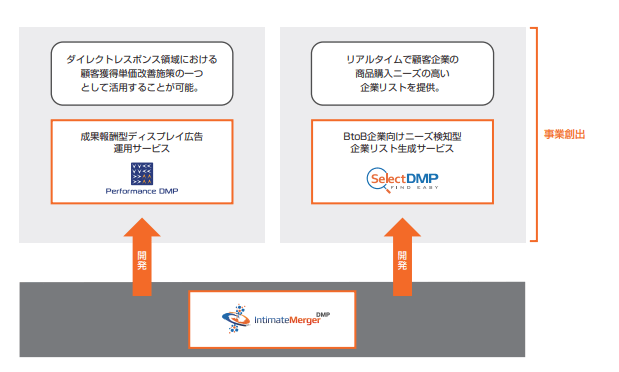

また、そのデータを活用したBtoB企業向けの企業リスト作成サービス「Select DMP」

さらに成果報酬型ディスプレイ広告運用サービス「Performance DMP」を提供し、コンサルティングも行なっています。

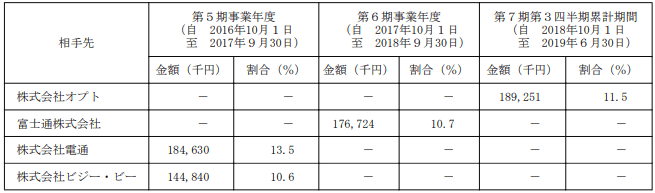

相手先を見ると大手企業が多く、電通やオプトといった名前も見つけることができました。

ただ、そこまで売上の多くを依存しているわけではないようです。

インティメート・マージャー(7072)のIPOスペック

続いてインティメート・マージャー(7072)のIPOスペックを見ていきましょう。

想定価格は2,320円。

上場予定市場はマザーズで吸収金額は約6.9億円となっています。

インティメート・マージャー(7072)のIPOにおけるマイナス要素

初めにインティメート・マージャーのマイナス要素をチェックしていきたいと思いますが、初値に大きく影響しそうなポイントはありません。

少し気になるのはフリークアウトホールディングスと親子上場。

あとは大株主にいるVCのロックアップが公募価格の1.5倍で解除されるところです。

上場後に大きな売り圧力が控えているのは注意しておきましょう。

インティメート・マージャー(7072)のIPOにおけるプラス要素

続いてプラス要素にいきますがとにかく盛りだくさんです。

まずは小型マザーズということで需給面では非常に有利。

マザーズで6.9億円ならばこの時点で公募割れの可能性はかなり低いです。

また、業種もビッグデータ関連ですから投資家に人気になると思います。

売出はゼロで公募のみというのも好印象。

業績も右肩上がりで伸びていますので、今後の成長も期待できます。

公募価格2倍以上の初値を狙えるハイスペックIPOだと思いますよ。

インティメート・マージャー(7072)のIPO仮条件

※仮条件決定後に更新

インティメート・マージャー(7072)のIPO公開価格

※公開価格が決定次第更新します。

インティメート・マージャー(7072)のIPO初値結果

初値売りで21万円の利益でした(+110.5%)

インティメート・マージャー(7072)のIPO割当枚数と当選期待度

続いてインティメート・マージャー(7072)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人期待度 | |

|---|---|---|---|---|

| 主幹事 | みずほ証券 |

2,340枚

|

234枚

|

1

|

| 幹事 | SMBC日興証券 |

78枚

|

8枚

|

4

|

| SBI証券 |

26枚

|

12枚

|

3

|

|

| マネックス証券 |

26枚

|

26枚

|

2

|

|

| いちよし証券 |

26枚

|

0枚

|

–

|

|

| 岩井コスモ証券 |

26枚

|

3枚

|

6

|

|

| 岡三証券 |

26枚

|

3枚

|

5

|

|

| 香川証券 |

26枚

|

0枚

|

–

|

|

| 極東証券 |

26枚

|

0枚

|

–

|

|

| 委託幹事 | 松井証券(?) |

-枚

|

-枚

|

–

|

| 楽天証券(?) |

-枚

|

-枚

|

–

|

|

| 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| ライブスター証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

インティメート・マージャー(7072)の主幹事

インティメート・マージャー(7072)の主幹事はみずほ証券になります。

令和になってから主幹事が減っていましたので、かなり久しぶりですね。

2018年はみずほ無双でしたので、今年もここから年末にかけて活躍してくれることを期待しています。

実は自分は結構みずほ証券と相性がいいので好きな証券会社の一つなんです。

インティメート・マージャーでは最も当選が期待できますので、「公募で欲しい!!」という人は必ず申込するようにしましょう。

詳しいIPOルールを知らない人は必ず下記記事をご覧くださいませ。

その他狙い目の証券会社

平幹事は合計9社ですが、香川証券と極東証券はネットからIPOに申込ができませんので注意してください。

7社の中で狙い目になりそうなのは上位幹事の3社。

とくにネット証券で抽選割合の高いSBI証券とマネックス証券は最低でも申込しておきたいところですね。

今回は枚数が少ないので当選するのは至難の技ですが、資金に余裕があればできる限り多くの証券会社から申込をしましょう。

少ない資金でIPOに参加している人はいちよし証券、後期型の岩井コスモ証券がおすすめですよ。

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

是非、一読してみてください。

インティメート・マージャー(7072)のIPOにおけるBBスタンスと抽選結果

インティメート・マージャー(7072)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | みずほ証券 |

落選

|

| 幹事 | SMBC日興証券 |

補欠

|

| SBI証券 |

落選

|

|

| マネックス証券 |

落選

|

|

| いちよし証券 |

申込せず

|

|

| 岩井コスモ証券 |

後期

|

|

| 岡三証券 |

落選

|

|

| 香川証券 |

ネット申込不可

|

|

| 極東証券 |

ネット申込不可

|

|

| 委託幹事 | 松井証券(?) |

取り扱いなし

|

| 楽天証券 |

後期

|

|

| 岡三オンライン証券(?) |

取り扱いなし

|

|

| GMOクリック証券(?) |

取り扱いなし

|

|

| ライブスター証券(?) |

取り扱いなし

|

|

| DMM株(?) |

取り扱いなし

|

もちろん、フルエントリーさせていただきます。

これは一切心配する必要はないですね。

当選できれば雄叫びを上げてしまうレベルです 笑

大きなプラスリターンが見込めますので、積極的に申込していきましょう!!

インティメート・マージャー(7072)のIPO初値予想

インティメート・マージャー(7072)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

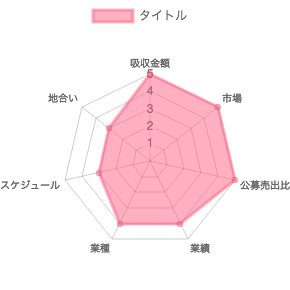

インティメート・マージャー(7072)のIPO個人的評価

【総合評価】

29/35

【スタンス】

強気

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらにユーザー数10万人を突破して超お得なキャンペーンを実施しています。

口座開設すると2,000円分の現金が貰えます。(2025/6/30まで)

さらに、2025年8月31日までに当ブログ経由口座開設するとAmazonギフト券1,000円分が上乗せ!!

合計3,000円をプレゼント!!

また、50万円以上投資すると5,000円分が追加されますよ。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL