どうも、メカニックです!!

rakumo(4060)のIPOが新規承認されました。

2020/09/28に上場予定で事業内容は”企業向けクラウド型グループウェア製品「rakumo」の開発・販売等“です。

このページではrakumo(4060)のIPO詳細や初値結果、仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

また、動画でもまとめていますのでよろしければこちらもどうぞ。

結論:rakumo(4060)のIPOはプラスの可能性が高い!!

時間がない人向けにrakumo(4060)のIPOについて要点をピックアップしてまとめました。

結論からいうと、当選できればプラスリターンを狙える銘柄です。

- 企業向けクラウド型グループウェア製品の提供

- 想定価格は1,100円

- 上場市場はマザーズ

- 上場日は9/28

- 吸収金額は約16.8億円

- 業績好調で黒字

- 株主にVCが存在

- ロックアップはゆるめ

- 主幹事はみずほ証券

rakumoはB向けのクラウド型グループウェア製品を提供しています。

業績を見ると売上は伸びており、今期黒字化を予定。

想定価格は1,100円、吸収金額は16.8億円でマザーズに上場予定です。

中小型規模で初値高騰しやすい業種のため投資家に人気化する可能性が高いです。

ただし、株主はVCが多い上に一部株主のロックアップは公募価格の1.5倍で解除されます。

また売り出しが多い点も投資家に毛嫌いされるかもしれません。

スケジュールが過密日程な点も頭に入れておきたいところ。

自分は今の所、プラスリターンが望めると予想して申し込みをする予定です。

そして、幹事を見ると主幹事はみずほ証券です。

公募で取得したい人は申込期間が始まるまでにしっかりと口座を用意しておきましょう。

box06 title=”あわせて読みたい”]【IPOルール】みずほ証券は毎年安定の幹事入り!! 抽選方法やペナルティを究極解説!![/box06]

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

さらに最近ではIPOを目指すベンチャー企業に先回り投資できるFUNDINNO(ファンディーノ)を中心とした株式投資型クラウドファンディングの人気が加速中!!

企業と投資家が一緒になってIPOまで目指せる新しい方法なので興味がある人は是非チェックしてみてください。

ちなみにもしrakumoに上場前の資金調達時に出資できていたらおよそ6倍の利益になりました。

自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

rakumo(4060)のIPO詳細

| 銘柄 | rakumo株式会社 |

|---|---|

| 市場 | マザーズ |

| 上場日 | 2020/09/28 |

| コード | 4060 |

| 公募 | 266,400株 |

| 売り出し | 1,059,600株 |

| OA | 198,900株 |

| 想定価格 | 1,100円 |

| 吸収金額 | 約16.8億(想定価格ベース) |

| 時価総額 | 約58.2億円(想定価格ベース) |

| BB期間 | 2020/9/8~9/14 |

| 価格決定日 | 2020/9/15 |

rakumo(4060)ってどんな会社??

まずは今回新規承認されたrakumoがどんな企業なのか紹介していきます。

前身は2004年に設立された株式会社日本技芸です。

2013年にネットイヤーグループの連結子会社となりました。

2015年に現在のrakumoに商号を変更し、2017年にネットイヤーグループと資本関係を解消しています。

その後、VCを中心に資金調達をしながら上場までたどり着いた形です。

現在の従業員数は合計90名、平均年間給与は約560万円となっています。

さて、そんなrakumoの事業はB向けのクラウド型グループウェア製品の開発です。

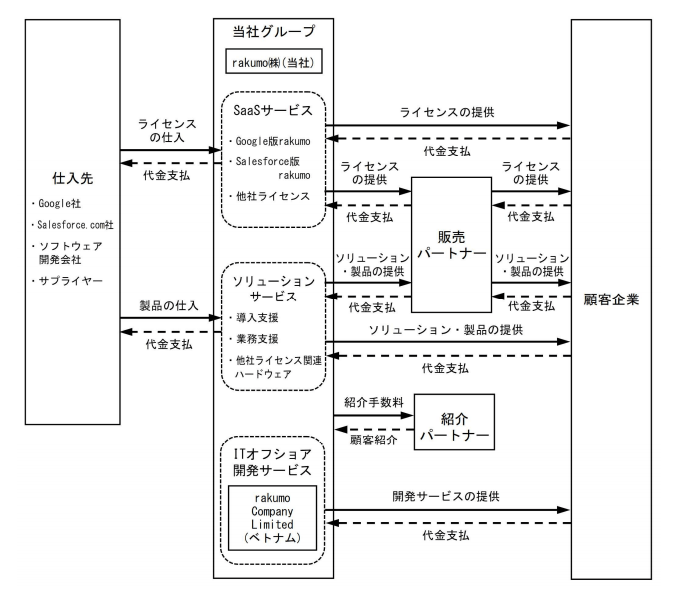

事業系統図は下記の通りになります。

具体的な事業は下記の3つです。

- SaaSサービス

- ソリューションサービス

- ITオフショア開発サービス

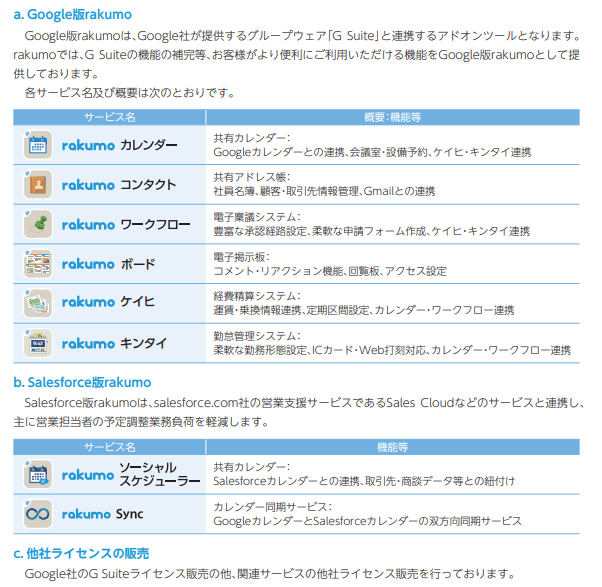

事業1:SaaSサービス

SaaSサービスは労務管理ツールであるrakumoの開発・販売を行なっています。

大手サービスと連携して利用することができ、Google版rakumoやSalesforce版rakumoを展開しています。

上記のようにそれぞれにいくつかのプロダクトを開発しており、課金は1ID毎のサブスクリプションモデルです。

事業2:ソリューションサービス

ソリューションサービスはSaaSサービスの導入支援や業務支援などのソリューションサービスを提供しています。

事業3:ITオフショア開発サービス

ITオフショア開発サービスはベトナムを拠点としたラボ型ITシステム開発がメインです。

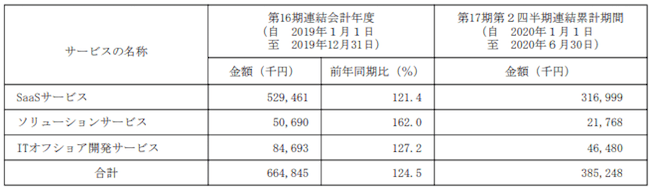

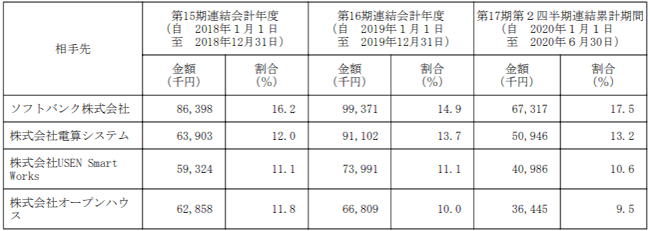

販売実績と相手先企業

販売実績を見るとSaaSサービスが主力なのがわかります。

相手先はソフトバンクや電算システムなど上場会社4が名を連ねています。

この4社に売上の50%ほどを依存している状態です。

rakumo(4060)のIPOスペック

続いてrakumo(4060)のIPOスペックを見ていきましょう。

想定価格は1,100円。

上場予定市場はマザーズで吸収金額は約16.8億円となっています。

rakumo(4060)のIPOにおけるマイナス要素

マイナス要素としてはまずスケジュールです。

9月は予想以上の過密日程となり多くの銘柄が上場します。

後半になればなるほど買エネルギーも減少しますし、セカンダリーの結果ももろに影響してきそうです

さらに、売出が多く、VCからの放出が多いので換金的な匂いも感じます。

ロックアップも公募価格の1.5倍で解除される上位株主も多いため、上場後もある程度の注意が必要です。

rakumo(4060)のIPOにおけるプラス要素

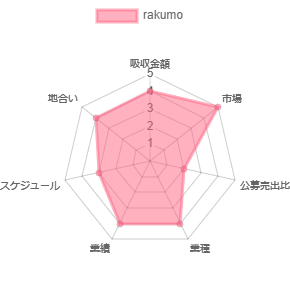

プラス要素は吸収金額と業種の2点。

マザーズに上場で16億円だいなら小型ですし、需給面では有利。

さらにIPOでは初値高騰しやすいSaaSサービスです。

この時点で投資家に人気にならないわけはありません。

今の所赤字ですが今期は黒字予定な点も好印象。

全体的には悪くないスペックに感じます。

rakumo(4060)のIPO仮条件

想定価格が下限、上限は150円上ブレの強気設定となりました。

これにより吸収金額は最大19.1億円です。

rakumo(4060)のIPO公開価格

※公開価格が決定次第更新します。

rakumo(4060)のIPO割当枚数と当選期待度

続いてrakumo(4060)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人期待度 | |

|---|---|---|---|---|

| 主幹事 | みずほ証券 |

-枚

|

-枚

|

1

|

| 幹事 | 東海東京証券 |

-枚

|

-枚

|

–

|

| 野村證券 |

-枚

|

-枚

|

–

|

|

| SBI証券 |

-枚

|

-枚

|

–

|

|

| いちよし証券 |

-枚

|

-枚

|

–

|

|

| 岩井コスモ証券 |

-枚

|

-枚

|

–

|

|

| 丸三証券 |

-枚

|

-枚

|

–

|

|

| 岡三証券 |

-枚

|

-枚

|

–

|

|

| 東洋証券 |

-枚

|

-枚

|

–

|

|

| 水戸証券 |

-枚

|

-枚

|

–

|

|

| 楽天証券 |

-枚

|

-枚

|

–

|

|

| 松井証券 |

-枚

|

-枚

|

–

|

|

| 委託幹事 | 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| ライブスター証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

rakumo(4060)の主幹事

rakumoの主幹事はみずほ証券です。

前回主幹事をつとめたニューラルポケットは大暴騰という最高の結果を残しています。

モダリスも堅調な初値形成をしましたし、最近のみずほ証券は良質な銘柄で主幹事をつとめることが多いです。

この感じだとrakumoも期待ができそうですね。

ちなみにみずほ証券は大手証券ですがネットから簡単にIPOの申し込みができるので、まだ口座を持っていない人は開設するようにしてください。

みずほ証券のIPOルールは下記記事にまとめ済みですのでこちらも合わせて読んでしっかりとマスターしましょう。

自分はというと2020年はまだみずほ証券で当選できていません。

そろそろ当選できそうな気がするww

その他狙い目の証券会社

平幹事は非常に多いのがわかるかと思います。

この中で優先的におさえておきたいのは副幹事の東海東京証券です。

あまり聞きなれない人もいると思いますが、主幹事をつとめることもあるというIPOではかかせない証券会社。

自分は過去に東海東京証券でIPOが当選したこともあり、50万円以上の利益がでたこともあるんですよ。

意外と穴場だったりするので主幹事と一緒に合わせて抑えておきましょう。

IPOルールは下記でチェックしてみてください。

rakumo(4060)のIPOにおけるBBスタンスと抽選結果

rakumo(4060)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | みずほ証券 |

補欠当選

|

| 幹事 | 東海東京証券 |

落選

|

| 野村證券 |

落選

|

|

| SBI証券 |

落選

|

|

| いちよし証券 |

申し込まず

|

|

| 岩井コスモ証券 |

後期

|

|

| 丸三証券 |

申し込まず

|

|

| 岡三証券 |

落選

|

|

| 東洋証券 |

ネット申込不可

|

|

| 水戸証券 |

ネット申込不可

|

|

| 楽天証券 |

後期

|

|

| 松井証券 |

落選

|

|

| 委託幹事 | 岡三オンライン証券(?) |

落選

|

| GMOクリック証券(?) |

取り扱いなし

|

|

| ライブスター証券(?) |

取り扱いなし

|

|

| DMM株(?) |

取り扱いなし

|

新規承認時におけるBBスタンス

気になる点もありますが、当選できれば硬く利益を得られる銘柄だと思います。

自分は資金の許す限り、全力で申し込みするつもりです。

現在はまたIPOがバブル気味になってきてますし、地合いが大きく変わらなければ公募比2倍は十分射程圏内でしょう。

仮条件が下ブレしない限りは強気姿勢でいいと思います!!

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらにユーザー数10万人を突破して超お得なキャンペーンを実施しています。

口座開設すると2,000円分の現金が貰えます。(2025/6/30まで)

さらに、2025年8月31日までに当ブログ経由口座開設するとAmazonギフト券1,000円分が上乗せ!!

合計3,000円をプレゼント!!

また、50万円以上投資すると5,000円分が追加されますよ。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL