どうも、メカニックです!!

キットアライブ(5039)のIPOが新規承認されました。

2022/9/28に上場予定で事業内容は 企業のクラウドシステム導入時における設計・開発・保守のワンストップサービス、SaaS型製品販売企業向けの技術検証・開発・公開・運用支援サービスです。

このページではキットアライブ(5039)のIPO詳細や初値結果、仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

また、下記の動画でも紹介しています。

結論:キットアライブ(5039)はプラスリターンが狙える

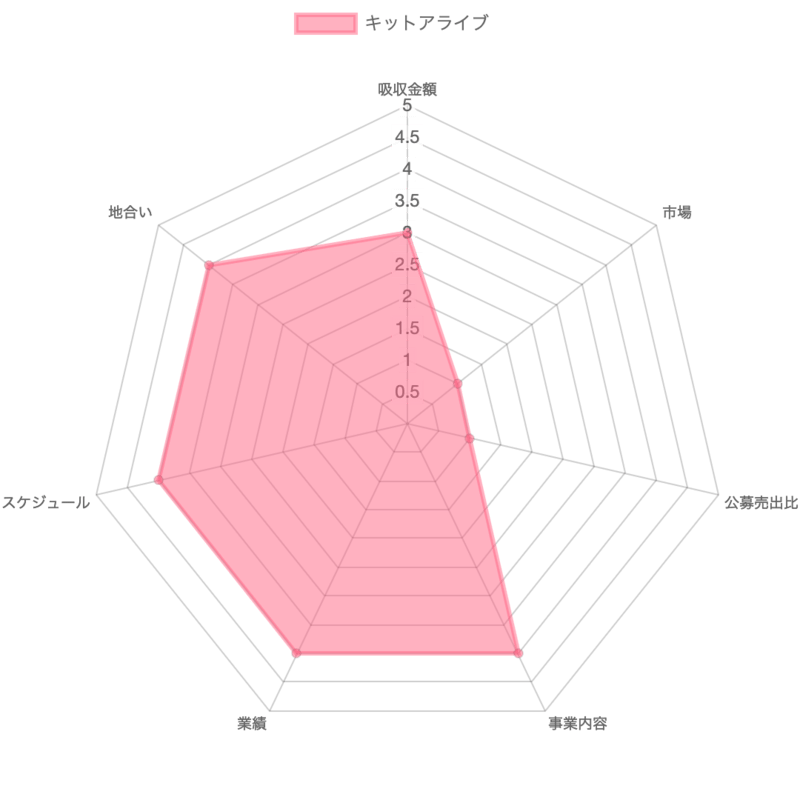

| 吸収金額 | |

|---|---|

| 市場 | |

| 公募売出比 | |

| 事業内容 | |

| 業績 | |

| 地合い | |

| スケジュール |

【総合評価】

21/35

【スタンス】

やや強気

時間がない人向けにキットアライブのIPOについて要点をピックアップしてまとめました。

結論からいうと、初値は公募価格以上になりそうです。

- セールスフォースの導入支援

- 9/28に上場

- 想定価格は1,410円

- 上場市場は札幌アンビシャス

- 吸収金額は約4.4億円

- 売上好調で純損益は安定した黒字

- ロックアップは問題なし

- 主幹事はアイザワ証券

キットアライブ(5039)は法人向けにセールスフォースの導入支援を行っている企業です。

札幌アンビシャスに上場を予定しており、想定価格は1,410円、吸収金額は4.4億円。

売上は右肩上がりで伸びており、純損益を見ると安定した黒字を出しています。

ロックアップは問題なく、スケジュールも恵まれています。

地方上場ではありますが、このスペックならば公募価格以上の初値になりそうです。

主幹事のアイザワ証券となりますので、当選を目指す人は最優先で申し込みしましょう。

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

さらに最近ではIPOを目指すベンチャー企業に先回り投資できるFUNDINNO(ファンディーノ)を中心とした株式投資型クラウドファンディングの人気が加速中!!

企業と投資家が一緒になってIPOまで目指せる新しい方法なので、興味がある人は是非チェックしてみてください。

自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

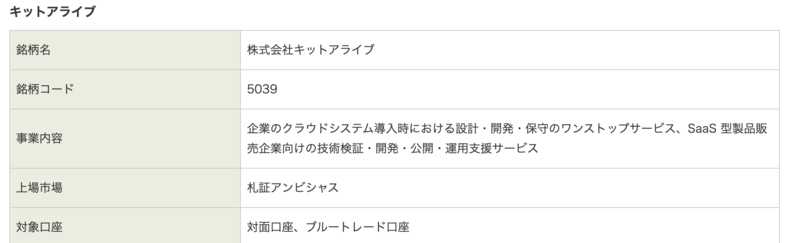

キットアライブ(5039)のIPO詳細

| 銘柄 | 株式会社キットアライブ |

|---|---|

| 市場 | 札幌アンビシャス |

| 上場日 | 2022/9/28 |

| コード | 5039 |

| 公募 | 50,000株 |

| 売り出し | 263,000株 |

| OA | 0株 |

| 想定価格 | 1,410円 |

| 吸収金額 | 約4.4億(想定価格ベース) |

| 時価総額 | 約17.0億円(想定価格ベース) |

| BB期間 | 2022/9/7~9/13 |

| 価格決定日 | 2022/9/14 |

キットアライブ(5039)ってどんな会社??

まずは今回新規承認されたキットアライブ(5039)がどんな企業なのか簡単に紹介します。

前身は株式会社ウイン・コンサルの事業部です。

そこから2016年にテラスカイから出資を受けて設立されました。

セールスフォースなど外部からの資金調達を得ながら、約6年でのIPOです。

現在の従業員数は47名、提出会社の平均年間給与は544万円です。

そんなキットアライブ(5039)の事業内容はクラウドソリューション事業です。

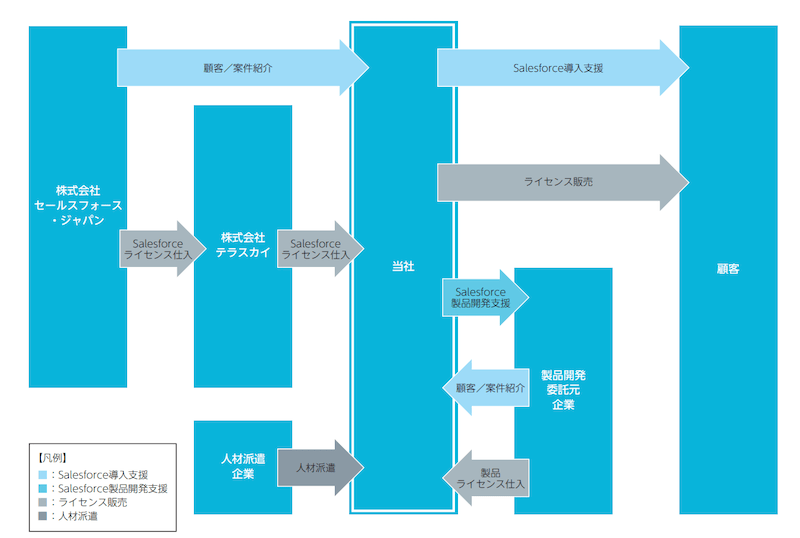

ビジネスモデルは下記の通り。

法人向けにクラウドの導入支援を行っています。

セールスフォースのパートナー企業となっていることから、セールスフォースの導入支援と製品開発支援がメインです。

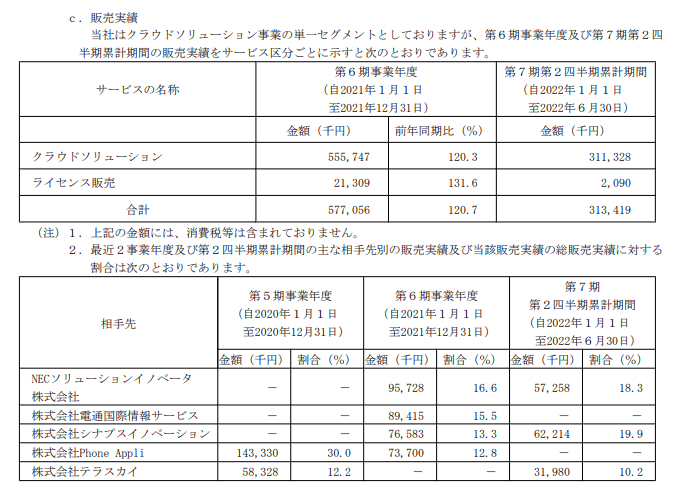

相手先と販売実績

相手先をテラスカイやNECのグループ企業など。

3社に約50%ほどの売上を依存しています。

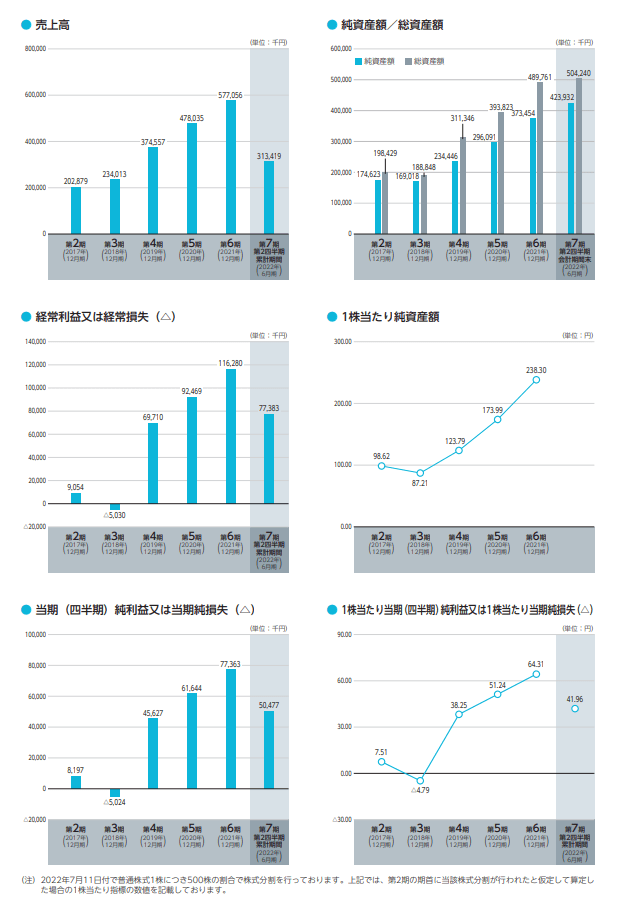

業績

売上は右肩上がりで前期は5.7億円ほど。

純損益を見ると4期から黒字化しているのがわかります。

SaaSの市場はまだまだ拡大していくでしょうから、今後もしばらくは成長が見込めそうです。

キットアライブ(5039)のIPOスペック

続いてキットアライブ(5039)のIPOスペックを見ていきましょう。

想定価格は1,410円。

上場予定市場は札幌アンビシャスを見込んでおり、吸収金額は約4.4億円となっています。

キットアライブ(5039)のIPOにおけるマイナス材料

マイナス材料は上場市場です。

札幌アンビシャスと、地方上場になります。

グロースやスタンダードと比較すると注目度が下がり、初値が上がりにくいです。

そして、公募よりも売出が多い点も気になるところ。

資金調達というよりも換金色が強くなるため、投資家の評価が下がります。

また、吸収金額が4億円ということで数字だけで見ると小型に感じるかもしれませんが、札幌アンビシャスという市場を考慮すると小型とは言えません。

キットアライブ(5039)のIPOにおけるプラス材料

プラス面は事業内容です。

SaaS関連と、IPOでは好まれる分野になります。

業績も右肩上がりで伸びており、すでに黒字化している点もグッドです。

スケジュールも恵まれており、ロックアップもしっかりとかかっています。

キットアライブ(5039)のIPO仮条件

※仮条件が決定次第更新

キットアライブ(5039)のIPO公開価格

※公開価格決定後に更新

キットアライブ(5039)の幹事団と当選期待度

続いて、キットアライブ(5039)のIPO幹事団と各社における期待度を紹介します。

| 証券会社 | 個人期待度 | |

|---|---|---|

| 主幹事 | アイザワ証券 |

1

|

| 幹事 | SBI証券 |

2

|

| 岡三証券 |

3

|

|

| 北洋証券 |

–

|

|

| 東洋証券 |

–

|

|

| 委託幹事 | 岡三オンライン証券(?) |

–

|

| 松井証券(?) |

–

|

|

| GMOクリック証券(?) |

–

|

|

| SBIネオトレード証券(?) |

–

|

|

| DMM株(?) |

–

|

|

| 楽天証券(?) |

–

|

これは驚きです。

主幹事はアイザワ証券!!

なかなか主幹事を担当する事がなく、かなりレアです!!

肝心なのはネットから申込できるかどうか、ですがキットアライブはネットからIPOに申込できます。

すでに公表済みです。

口座を保有している人は少ないと思うので、いつも以上に穴場になるかもしれません!!

キットアライブ(5039)のIPOにおけるBBスタンスと抽選結果

キットアライブ(5039)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | アイザワ証券 |

参加

|

| 幹事 | SBI証券 |

参加

|

| 岡三証券 |

参加

|

|

| 北洋証券 |

ネット申込不可

|

|

| 東洋証券 |

ネット申込不可

|

|

| 委託幹事 | 岡三オンライン証券(?) |

参加予定

|

| 楽天証券(?) |

参加予定

|

|

| 松井証券 |

参加予定

|

|

| GMOクリック証券(?) |

参加予定

|

|

| SBIネオトレード証券(?) |

参加予定

|

|

| DMM株(?) |

参加予定

|

新規承認時におけるBBスタンス

参加予定です!!

ただ、アイザワ証券の口座は持っているんですがここ最近ログインしていません。

もしかしたら解約されているかも。。

そうなったらジ・エンドですね。。

SBI証券からひっそりと参加します 笑

キットアライブ(5039)のIPO初値予想と初値結果

キットアライブ(5039)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

投票のお力添えをお願いいたします。

初値結果

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらにユーザー数10万人を突破して超お得なキャンペーンを実施しています。

口座開設すると2,000円分の現金が貰えます。(2025/6/30まで)

さらに、2025年8月31日までに当ブログ経由口座開設するとAmazonギフト券1,000円分が上乗せ!!

合計3,000円をプレゼント!!

また、50万円以上投資すると5,000円分が追加されますよ。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL