どうも、メカニックです!!

サイバーバズ(7069)のIPOが新規承認されました。

2019/09/19に上場予定で事業内容は”Instagramを中心とした自社サービスとしてのインフルエンサーマーケティングやSNSアカウント運用企画代行などのソーシャルメディアマーケティング事業“です。

このページではサイバーバズ(7069)のIPO詳細や初値結果、仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

結論:サイバーバズ(7069)のIPOはプラスを予想

時間がない人向けにサイバーバズ(7069)のIPOについてさっとまとめます。

- ソーシャルメディアを使ったマーケ事業

- マザーズに上場

- 吸収金額は13.7億円と中小型

- 業績は黒字で右肩上がり

- 株主にCVCが多い

- ロックアップはゆるい

- 主幹事は大和証券

- 想定価格は2,000円

サイバーバズ(7069)はインスタグラムやツイッターなどのソーシャルメディアを利用したマーケティング事業を運営しています。

マザーズに上場で吸収金額は13.7億円とライト級の規模。

業績は右肩上がりで成長中です。

株主にCVCが多くロックアップのゆるさは気になるところ。

主幹事は大和証券なのでネット組にも当選チャンスはあり。

プラスリターンが期待できるIPOです!!

サイバーバズ(7069)のIPO詳細

| 銘柄 | 株式会社サイバー・バズ |

|---|---|

| 市場 | マザーズ |

| 上場日 | 2019/09/19 |

| コード | 7069 |

| 公募 | 370,000株 |

| 売り出し | 224,500株 |

| OA | 89,100株 |

| 想定価格 | 2,000円 |

| 吸収金額 | 約13.7億(想定価格ベース) |

| 時価総額 | 約68.4億(想定価格ベース) |

| 株主優待 | なし |

| ブックビルディング期間 | 2019/09/03~09/09 |

| 公開価格決定日 | 2019/09/10 |

サイバーバズ(7069)ってどんな会社??

今回新規承認されたサイバーバズ(7069)は2006年に設立された東京に本社を置く企業です。

サイバーエージェントの子会社として設立されました。

設立当初はブロガー中心のサービスを展開し、2015年からインスタグラムを通したインフルエンサーマーケティング事業を開始。

従業員は105名で、提出会社の平均年間給与は約572万円です。

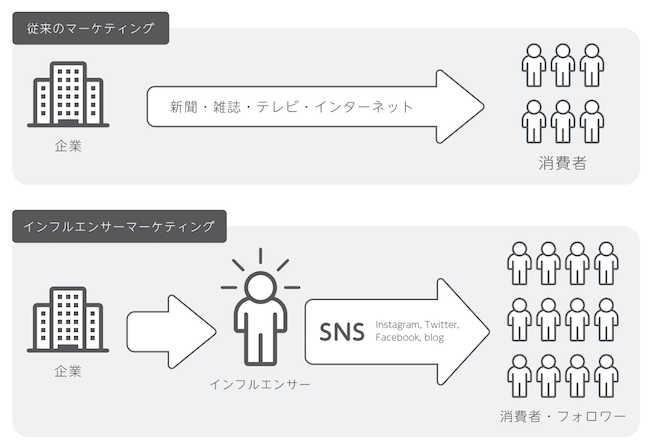

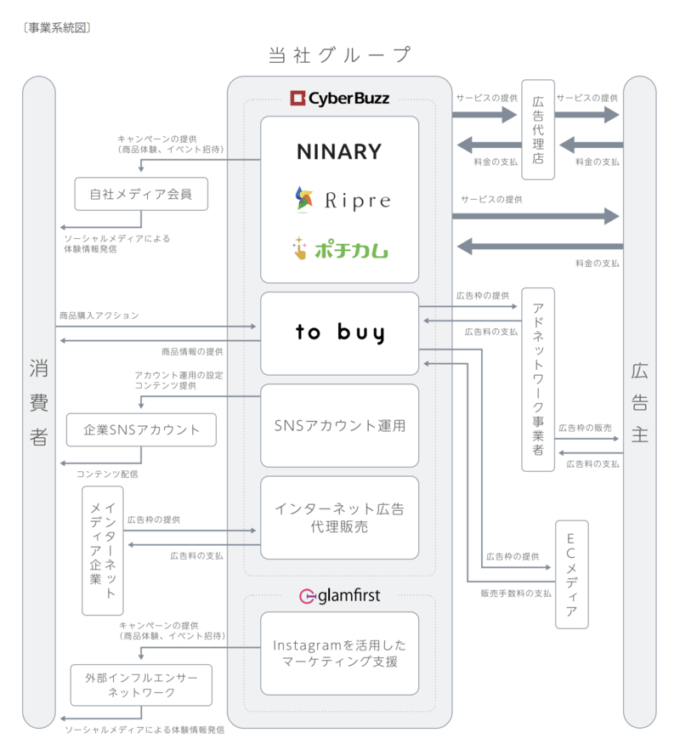

ソーシャルメディアを通した広告、マーケティング事業を運営しており、事業系統図は下記の通り。

大きく分けると4つのサービスに分類することができます。

- インフルエンサーサービス

- SNSアカウント運用

- インターネット広告代理販売

- その他

サービス1:インフルエンサーサービス

インフルエンサーサービスでは影響力をもつインフルエンサーに商品やサービスを拡散してもらうというマーケティング事業です。

- NINARY

- Ripre

- ポチカム

- to buy

NINARYはインスタにしたフォロワー数3万人以上の人向けサービス。

投稿についてサイバーバズが報酬を支払っています。

RipreはブログやTwitterも含めたサービス。

影響力のあるインフルエンサーにサービス体験やイベント招致をして、それについてSNSで発信してもらい拡散。

ただし、報酬は支払っていないとのことです。

ポチカムはSNSのアカウントがあればだれでも参加できるモニターサイトになります。

to buyはインフルエンサーが愛用品やサービスを記事で紹介するサービスです。

基本的にサイバー・バズは抱えているインフルエンサーに宣伝をさせて、広告主から広告料をもらうというビジネスモデルですね。

サービス2:SNSアカウント運用

また、2つ目のSNSアカウント運用ではクライアント企業が運用する公式SNSの支援をサブスクモデルで提供。

サービス3:インターネット広告代理販売

3つ目のインターネット広告代理販売ではソーシャルメディア関連広告を中心とした他社の広告商品を代理販売しています。

サービス4:その他

4つ目のその他では子会社のglamfirstで読者モデルや芸能人といった会員外のインフルエンサーマーケティングを行なっています。

販売実績と相手先

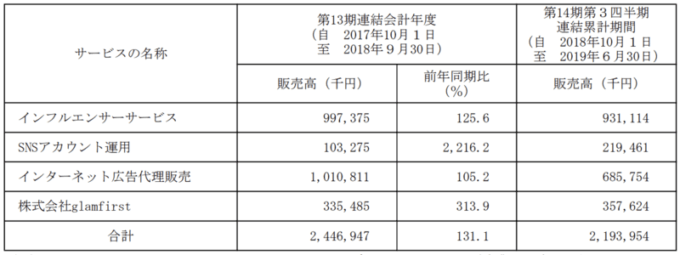

そしてそれぞれの販売実績がこちら。

インフルエンサーサービスとインターネット広告代理販売がメイン。

しかしSNSアカウント運用が前年同期比で2,200%という驚異的な伸びをしています。

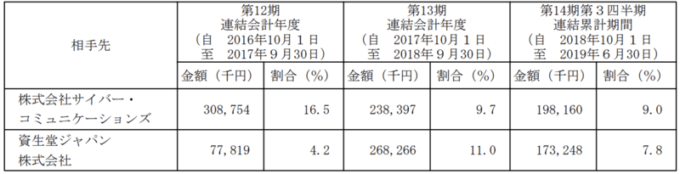

主要な相手先はグループ会社の企業、そして資生堂ジャパンの2社。

2社合わせても20%に満たないので依存率は低いですね。

サイバーバズ(7069)のIPOスペック

続いてサイバーバズ(7069)のIPOスペックを見ていきましょう。

想定価格は2,000円。

上場予定市場はマザーズで吸収金額は約13.7億円となっています。

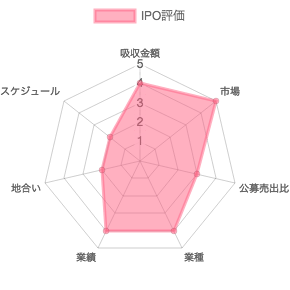

サイバーバズ(7069)のIPOにおけるマイナス要素

初めにサイバーバズ(7069)のマイナス要素をチェックしていきます。

スペック的には気になる点は見当たりませんが、上位株主のロックアップのゆるさが目につきます。

株主にはCVCが多く、公募価格の1.5倍で解除されます。

初値はこの付近が意識される展開になりそうです。

どちらかというと個人的には外部環境の方が気がかり。

地合いも悪く、9月は後半が過密スケジュールになってきました。

もしかしたら思ったほど初値が伸びない可能性もあります。

サイバーバズ(7069)のIPOにおけるプラス要素

続いてプラス要素。

市場は初値高騰が見込めるマザーズで規模は中小型。

需給面でのアドバンテージは大きいです!!

10億円未満ではありませんがこのくらいならば問題ないでしょう。

公募割れの可能性はほぼゼロだと思います。

業種もインフルエンサーを使ったマーケティングサービスとかなり時代にフィットしていますので人気化はほぼ間違いないかと。

業績も右肩上がりで成長しているのも頼もしいです。

インスタ映えする業績と言っていいかもしれません 笑

ネット系中小型マザーズIPOということでスペックは申し分なし!!

サイバーバズ(7069)のIPO仮条件

想定価格は2,000円でしたので300円上ブレしました。

サイバーバズ(7069)のIPO公開価格

※公開価格が決定次第更新します。

サイバーバズ(7069)のIPO初値結果

初値売りで約17万円の利益でした。(+73.9%)

サイバーバズ(7069)のIPO割当枚数と当選期待度

続いてサイバーバズ(7069)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人的期待度 | |

|---|---|---|---|---|

| 主幹事 | 大和証券 |

5,295枚

|

1,323枚

|

1

|

| 幹事 | SBI証券 |

237枚

|

107枚

|

3

|

| エース証券 |

118枚

|

0枚

|

–

|

|

| マネックス証券 |

118枚

|

118枚

|

2

|

|

| いちよし証券 |

118枚

|

12枚

|

4

|

|

| 岩井コスモ証券 |

59枚

|

6枚

|

5

|

|

| 委託 | 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

| 楽天証券(?) |

-枚

|

-枚

|

–

|

|

| 松井証券(?) |

-枚

|

-枚

|

–

|

|

| 安藤証券(?) |

-枚

|

-枚

|

–

|

|

| ライブスター証券(?) |

-枚

|

-枚

|

–

|

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

サイバーバズ(7069)の主幹事

サイバーバズ(7069)の主幹事は大和証券がつとめます。

9月では他にもChatoworkという大物で主幹事をつとめることが決定済み。

この感じだと2019年後半も多くの実績を残してくれそうです。

大和証券の特徴といえば大手証券の中ではダントツの抽選配分率の高さ!!

チャンス抽選という敗者復活のシステムも利用すれば引き受け枚数の最大25%が抽選にまわります。

サイバーバズは当選枚数が少ないので過度な期待はできませんが、幹事団の中では1番当選しやすいのは間違いありません。

当選を目指す人はかならず第一優先で申込をしてくださいね。

詳しいIPOルールは下記記事に記載してありますので、知らない人は先に確認しておきましょう。

その他狙い目の証券会社

次に平幹事をチェックしていきます。

サイバーバズの平幹事は合計5社。

やや少なめですかね。

この中で期待できそうなのはネット証券のマネックス証券とSBI証券の2社になります。

SBI証券は落選してもIPOチャレンジポイントがもらえるので、主幹事と同じくらい重要です。

コツコツ貯めればいつかはプラチナIPOに当選ができますよ。

そしてマネックス証券はIPOを100%抽選配分してくれるありがたい証券会社。

実績や資金量関係なく平等に抽選をうけることが可能です。

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

少ない資金でIPOに参加している人は資金不要で申込できる証券会社も大事です。

サイバーバズではいちよし証券が資金不要で申込ができます。

さらに岩井コスモ証券も後期型の特徴を上手く利用すれば資金を節約して申込することが可能です。

サイバーバズ(7069)のIPOにおけるBBスタンスと抽選結果

サイバーバズ(7069)のIPOにおけるBBスタンスと抽選結果を紹介します。

|

証券会社

|

抽選結果

|

|

|---|---|---|

| 主幹事 | 大和証券 |

選外

|

| 幹事 | SBI証券 |

落選

|

| エース証券 |

ネット申込不可

|

|

| マネックス証券 |

落選

|

|

| いちよし証券 |

落選

|

|

| 岩井コスモ証券 |

申込忘れ

|

|

| 委託 | 岡三オンライン証券(?) |

取り扱いなし

|

| 松井証券(?) |

取り扱いなし

|

|

| 楽天証券(?) |

取り扱いなし

|

|

| 安藤証券(?) |

取り扱いなし

|

|

| ライブスター証券(?) |

取り扱いなし

|

|

| GMOクリック証券(?) |

取り扱いなし

|

|

| DMM株(?) |

取り扱いなし

|

これはあえて言う必要はないかもしれません!!

もちろん、強気のフルエントリー。

ファーストインプレッションでは公募価格の1.5倍は堅い銘柄だと思っています。

ただ、最近のIPOは予想よりも弱い初値形成が多くなっているんですよね。

今のままだとサプライズ的な初値は難しそうです。

とはいえプラスリターンはほぼ確実。

強気姿勢で問題ないと思いますよ。

サイバーバズ(7069)のIPO初値予想

サイバーバズ(7069)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

サイバーバズ(7069)のIPO個人的評価

【総合評価】

24/35

【スタンス】

やや強気

当ブログでは株式投資型クラウドファンディングの国内最大手「FUNDINNO」と特別キャンペーンを実施しています。

下記リンクからの口座開設で2,000円相当のアマゾンギフト券をプレゼント!!

ファンディーノではエンジェル税制が適用される案件が多く、取り扱いをした琉球アスティーダスポーツクラブは国内で唯一となるIPOイグジットをしています。

応援出資した企業が時価総額1,000億円超えのユニコーンになれば数十倍のリターンも夢ではありません。

10万円から有望なベンチャー企業に応援出資ができますので新たな投資を是非体験してみてください。

さらに詳しく知りたい方は下記に自分の投資実績も交えて解説していますので是非合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL

こんにちは。明日のファンディーノ募集のプログは記事はまだですか?楽しみにしてます。因みにに二つあるうち、OCEAN SPIRAL株式会社が人気になりそうですね?海中旅行なんかオンリーワンです。

遅れましたが記事作成しました!!

時間がなくてOCEAN SPIRALしか書けませんでしたがよろしければどうぞ。