どうも、メカニックです!!

セルム(7367)のIPOが新規承認されました。

2021/4/06に上場予定で事業内容は”人材開発・組織開発事業売“です。

このページではセルム(7367)のIPO詳細や初値結果、仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

また、動画でもまとめていますのでよろしければこちらもどうぞ。

結論:セルム(7367)のIPOはプラスになるかも!?

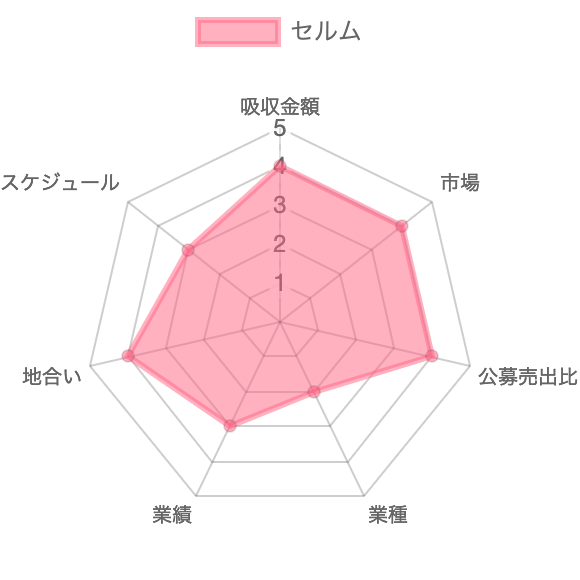

| 吸収金額 | |

|---|---|

| 市場 | |

| 公募売出比 | |

| 業種 | |

| 業績 | |

| 地合い | |

| スケジュール |

【総合評価】

24/35

【スタンス】

やや強気

時間がない人向けにセルム(7367)のIPOについて要点をピックアップしてまとめました。

結論からいうと、初値は公募価格以上になりそうです。

- 人材開発事業

- 想定価格は930円

- 上場市場はジャスダックを予定

- 4/6に上場

- 吸収金額は約19.6億円

- 業績は横ばいだが黒字

- 株主にVCはいない

- ロックアップは堅い

- 主幹事は野村證券

人材開発事業を行っている企業で業績は横ばいですが安定して黒字をだしています。

ジャスダックに4/6に上場予定で吸収金額は約19.6億円。

中型規模となりますが地合いも好調なためプラスリターンが狙えそうな案件です。

ロックアップも堅く、株主にVCはいません。

地味な印象を受けますが自分は今のところは参加方向で考ています。

幹事構成を見ると野村證券が主幹事をつとめ、ネット証券ではSBI証券、松井証券、楽天証券が幹事に名を連ねています。

当選を目指す場合はこの4社を優先して申し込みしましょう。

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

さらに最近ではIPOを目指すベンチャー企業に先回り投資できるFUNDINNO(ファンディーノ)を中心とした株式投資型クラウドファンディングの人気が加速中!!

企業と投資家が一緒になってIPOまで目指せる新しい方法なので興味がある人は是非チェックしてみてください。

ちなみに当ブログではタイアップキャンペーンも実施しており、投資家登録でAmazonギフト券1,000円相当が貰えます。(ファンディーノのキャンペーンと併用可能)

さらに、自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

セルム(7367)のIPO詳細

| 銘柄 | 株式会社セルム |

|---|---|

| 市場 | ジャスダック |

| 上場日 | 2021/04/05 |

| コード | 7367 |

| 公募 | 1,185,000株 |

| 売り出し | 650,000株 |

| OA | 275,200株 |

| 想定価格 | 930円 |

| 吸収金額 | 約19.6億(想定価格ベース) |

| 時価総額 | 約57.9億円(想定価格ベース) |

| BB期間 | 2021/3/19~3/25 |

| 価格決定日 | 2021/3/26 |

セルム(7367)ってどんな会社??

まずは今回新規承認されたセルムがどんな企業なのか簡単に紹介しますね。

2016年にセルムグループHDの経営陣によるマネジメントバイアウトの受け皿としてCELM and Partners株式会社の社名で設立されました。

その後セルムグループホールディングスと合併する形で現在の社名に移行。

セルムグループHD自体は1995年に設立された比較的社歴の長い企業です。

そこから計算すれば約26ほどでの上場になりますね。

現在の従業員数は168名で提出会社の平均年収は約617万円です。

そんなセルムの主な事業は人材開発事業です。

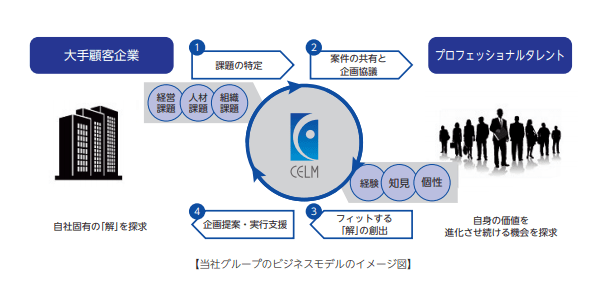

ビジネスモデルは下記の通り。

具体的には顧客企業における人と組織に関わるコンサルティングや人材の育成と開発の支援です。

企業経営やコンサルティングファームでのプロと連携して、顧客企業の課題を特定し、事業進化やイノベーション、経営高度化のための組織開発を支援しています。

1,200名を超えるプロフェッショナルタレントの講師・コンサルタントのネットワークを持ち、共創によるテーラーメイド型のプログラムを提供。

大手企業との取引がメインで5年以上の継続取引顧客からの売上が7割を占めます。

また、その他事業としてHRテックベンチャー企業への出資を行うCVC事業、さらには子供向けバイリンガル英語教育事業も展開中です。

セルム(7367)のIPOスペック

続いてセルム(7367)のIPOスペックを見ていきましょう。

想定価格は930円。

上場予定市場はジャスダックを見込んでおり、吸収金額は約19.6億円となっています。

セルム(7367)のIPOにおけるマイナス要素

大きなマイナス面はありませんが、あまりパッとせず注目度はそれほど高くない銘柄になりそうです。

IPOでは先進性があったり、初物だったりと、とにかく目立つ銘柄の方が好まれます。

セルムはベンチャーっぽさは感じませんし、業種も人材開発業と地味目です。

売上は横ばいで成長性はあまり見られませんし、個人的な感覚では上場ゴールな雰囲気も感じています。

セルム(7367)のIPOにおけるプラス要素

プラス面としては需給です。

ジャスダックに上場で吸収金額19億円と小型ではないですが、この規模なら全く問題はありません。

地合いが悪いときならともかく、今はIPOの地合いも絶好調ですからね。

あとはロックアップもしっかりとかかっていますし、想定価格が1,000円前後と購入しやすい価格帯です。

これといった特徴はありませんが、数万円のプラスリターンは狙えそうな気がしています。

セルム(7367)のIPO仮条件

仮条件が上ブレしたので吸収金額は最大26.0億円となりました。

セルム(7367)のIPO公開価格

※公開価格決定後に更新

セルム(7367)のIPO割当枚数と当選期待度

続いてセルム(7367)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人期待度 | |

|---|---|---|---|---|

| 主幹事 | 野村證券 |

-枚

|

-枚

|

1

|

| 幹事 | みずほ証券 |

-枚

|

-枚

|

–

|

| SMBC日興証券 |

-枚

|

-枚

|

–

|

|

| 三菱UFJモルガンスタンレー証券 |

-枚

|

-枚

|

–

|

|

| SBI証券 |

-枚

|

-枚

|

–

|

|

| エース証券 |

-枚

|

-枚

|

–

|

|

| 松井証券 |

-枚

|

-枚

|

–

|

|

| 楽天証券 |

-枚

|

-枚

|

–

|

|

| 委託幹事 | 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

| 松井証券(?) |

-枚

|

-枚

|

–

|

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| SBIネオトレード証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

|

| 三菱UFJ eスマート証券(?) |

-枚

|

-枚

|

–

|

セルム(7367)の主幹事

野村證券の単独主幹事です。

セルムでは最も当選が期待できる証券会社なので、IPO株が欲しい人は確実に申し込みしてくださいね。

ただおそらく1,000円未満なので200株1セットになる可能性が高いです。

そうなると当選難易度は一気に上がるのであまり期待はしない方がいいと思います。

100株ずつ配分してくれた方が多くの人に行き渡るからいいと思うんですけどね。

とりあえず資金的な負担もありませんし、当選後のキャンセルも可能です。

申し込むだけ申し込んでおきましょう。

その他狙い目の証券会社

平幹事は大手証券とネット証券が中心の構成です。

上位が大手証券、下位にネット証券が固まっています。

この中だと上位幹事のみずほ証券、そしてネット証券のSBI証券、松井証券、楽天証券を優先的に申込したいところ。

特に資金が少ない人は松井証券がおすすめです。

抽選割合も高く、資金不要で申し込みができますよ。

セルム(7367)のIPOにおけるBBスタンスと抽選結果

セルム(7367)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | 野村證券 |

落選

|

| 幹事 | みずほ証券 |

落選

|

| SMBC日興証券 |

補欠

|

|

| 三菱UFJモルガンスタンレー証券 |

次点

|

|

| SBI証券 |

落選

|

|

| エース証券 |

ネット申込不可

|

|

| 松井証券 |

落選

|

|

| 楽天証券 |

後期

|

|

| 委託幹事 | 岡三オンライン証券(?) |

取り扱いなし

|

| GMOクリック証券(?) |

取り扱いなし

|

|

| SBIネオトレード証券(?) |

取り扱いなし

|

|

| DMM株(?) |

取り扱いなし

|

|

| 三菱UFJ eスマート証券(?) |

後期

|

新規承認時におけるBBスタンス

当選するのは非常に困難ですがとりあえず挑戦はします。

かなり頑張って公募比2倍が限界かなという感覚で、大きなリターンは見込めそうもありません。

数万円のリターンで大健闘でしょう。

ただ地合い次第な部分がありますので心配な人は仮条件決定後に最終スタンスを決めることをおすすめします。

セルム(7367)のIPO初値予想と初値結果

セルム(7367)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

初値結果

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらに今なら投資デビュー応援キャンペーンを実施しています。

口座開設するだけで1,500円の現金が貰えます。(2026/3/31まで)

さらに、50万円以上投資すると追加で2,500円!!

合計4,000円も貰えます。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL