どうも、メカニックです!!

BCC(7376)のIPOが新規承認されました。

2021/07/6に上場予定で事業内容は” 大手 IT 企業への営業支援サービスの提供、ヘルスケア分野での市場調査やプロモーション支援の提供、ヘルスケア関連施設の運営受託“です。

このページではBCC(7376)のIPO詳細や仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

また、動画でもまとめていますのでよろしければこちらもどうぞ。

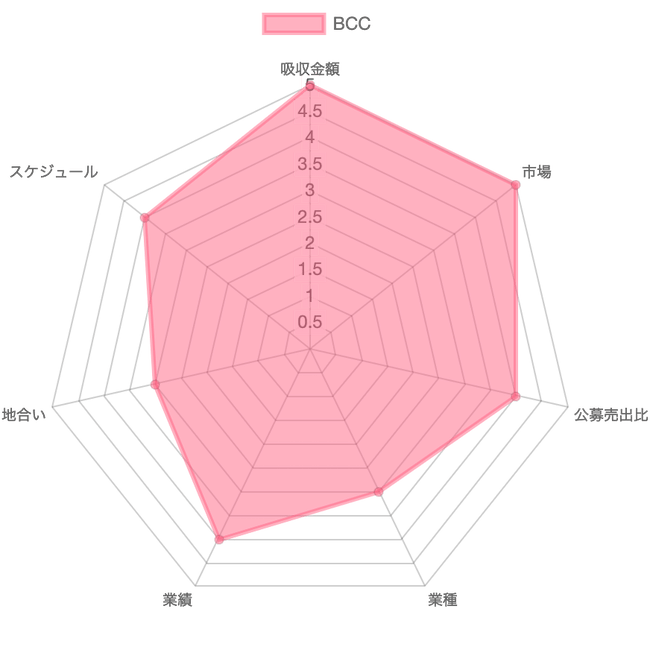

結論:BCC(7376)のIPOは初値爆発か!?

| 吸収金額 | |

|---|---|

| 市場 | |

| 公募売出比 | |

| 業種 | |

| 業績 | |

| 地合い | |

| スケジュール |

【総合評価】

28/35

【スタンス】

強気

時間がない人向けにBCCのIPOについてさっとまとめます。

結論からいうと、初値は大きなプラスリターンになりそうです。

- 業種はITアウトソーシング

- 想定価格は1,210円

- 上場市場はマザーズ

- 上場日は7/6

- スケジュールは単独上場で完璧

- 吸収金額は僅か3.6億円

- 黒字経営で成長性あり

- 株主であるVCのロックアップはやや緩め

- 主幹事はSBI証券

BCCはITアウトソーシングや営業代行、ヘルスケア事業を行っている企業です。

業績は右肩上がりで伸びており、安定した黒字経営。

今回はマザーズに上場予定で想定価格は1,210円、吸収金額はたった3.6億円です。

また、スケジュールは7月一発目で過密感は感じません。

ロックアップが緩い株主がいるものの、需給は完璧に絞られていますし、ほぼ死角はありません。

初値高騰が狙えるスペックです。

そして、主幹事はSBI証券。

平幹事は中堅証券メインでネット証券はエイチエス証券と松井証券の2社のみ。

当選を目指すならこの3社を中心に挑みましょう。

また、SBI証券が主幹事ということでグループ企業のネオモバで委託販売するかもしれません。

1株からIPOに参加できる画期的なシステムです。

今回は1株当選するだけでも数千円の利益になるかもしれませんので、取り扱いが確定すれば激アツですね!!

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

さらに最近ではIPOを目指すベンチャー企業に先回り投資できるFUNDINNO(ファンディーノ)を中心とした株式投資型クラウドファンディングの人気が加速中!!

企業と投資家が一緒になってIPOまで目指せる新しい方法なので興味がある人は是非チェックしてみてください。

自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

ちなみに当ブログではタイアップキャンペーンも実施しており、投資家登録でAmazonギフト券1,000円相当が貰えます。(ファンディーノのキャンペーンと併用可能)

さらに、自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

BCC(7376)のIPO詳細

| 銘柄 | BCC株式会社 |

|---|---|

| 市場 | マザーズ |

| 上場日 | 2021/07/6 |

| コード | 7376 |

| 公募 | 200,000株 |

| 売り出し | 60,000株 |

| OA | 39,000株 |

| 想定価格 | 1,210円 |

| 吸収金額 | 約3.6億(想定価格ベース) |

| 時価総額 | 約12.8億円(想定価格ベース) |

| BB期間 | 2021/6/18~6/24 |

| 価格決定日 | 2021/6/25 |

BCC(7376)ってどんな会社??

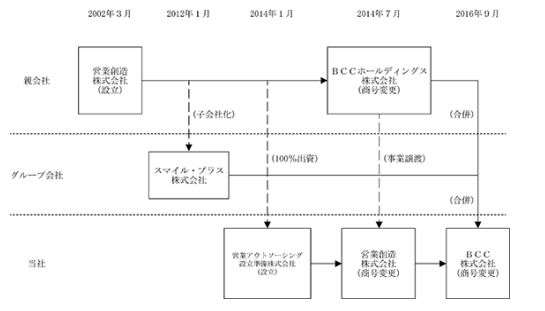

まずは今回新規承認されたBCCについてどんな企業なのかを簡単に紹介していきます。

前身は2002年に設立された営業創造株式会社です。

そこから合併や設立を行い、2016年に現在の会社を設立。

事業会社やプロ投資家など外部から資金調達を行い、約19年ほどでのイグジットとなりました。

現在の従業員数は全体で151名、提出会社の平均年間給与は約367万円です。

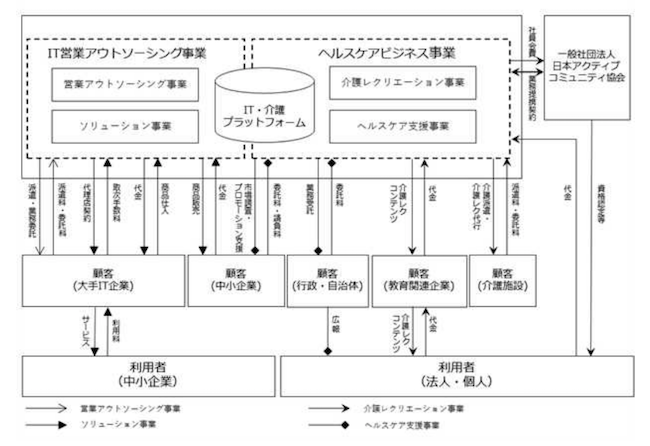

そんなBCCですが下記2つのセグメントから構成されています。

- IT営業アウトソーシング事業

- ヘルスケアビジネス事業

事業系統図(ビジネスモデル)は下記の通り。

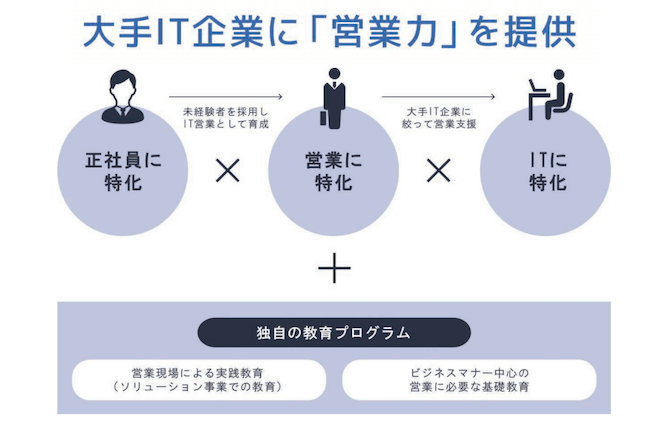

IT営業アウトソーシング事業

大手IT企業の営業部門を強化、補完するために営業人材を中心とした営業支援サービスを提供。

また、新規開拓営業の代理店を中心としたソリューション事業を行っています。

ヘルスケアビジネス事業

介護レクリエーション素材を無償で提供している「介護レク広場」等の介護人材向けメディア、「レクリエーション介護士」の資格制度の運営がメイン。

さらに自治体からのヘルスケア関連施設の運営受託、ヘルスケア分野での事業拡大、参入を検討している企業の支援も提供しています。

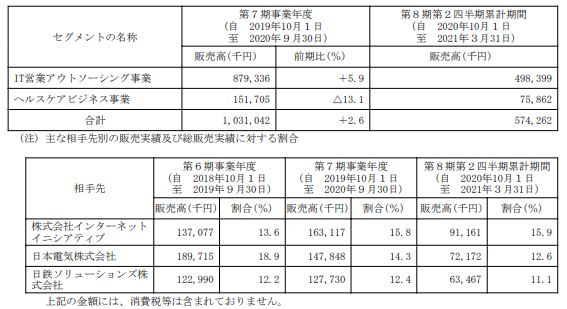

相手先と販売実績

販売実績を見ると、IT営業アウトソーシング事業が稼ぎ頭のようです。

相手先はインターネットイニシアティブ、日本電気など大手企業に40%ほどの売上を依存しています。

BCC(7376)のIPOスペック

続いてBCC(7376)のIPOスペックを見ていきましょう。

想定価格は1,210円。

上場予定市場はマザーズで吸収金額は約3.6億円となっています。

BCC(7376)のIPOにおけるマイナス要素

初値に大きな影響を与えそうなマイナス要素は今のところないように感じます。

ただ、唯一ロックアップの緩さが気になります。

株主である一部の事業会社とベンチャーキャピタルのロックアップが1.5倍で解除。

スペック的に公募価格の1.5倍は通過点だと感じていますので、ここを超えたところで大きな売り圧力が潜むことになります。

いつ爆弾が降ってくるかわからないのでセカンダリーには注意した方がいいかもしれません。

BCC(7376)のIPOにおけるプラス要素

プラス要素を見ていくと、一番はやはり市場と需給です。

マザーズはIPOでは最も初値高騰が期待できる市場になります。

さらに吸収金額は僅か3億円ほど。

超小型規模に分類されるため、この時点で初値高騰はほぼ決まりでしょう。

業種はアウトソーシングやヘルスケア関連ということでそこまで新しい事をやっている会社ではありませんが、マイナス要素にはなりません。

スケジュールも7月一発目で、過密間がないのもグッド。

業績も順調に伸びていますし、スペックはかなり優種です!!

BCC(7376)のIPO仮条件

想定価格は1,210円でしたので上ブレです。

これにより吸収金額は最大3.9億円となりました。

BCC(7376)のIPO公開価格

※公開価格が決定次第更新します。

BCC(7376)のIPO割当枚数と当選期待度

続いてBCC(7376)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人期待度 | |

|---|---|---|---|---|

| 主幹事 | SBI証券 |

-枚

|

-枚

|

–

|

| 幹事 | みずほ証券 |

-枚

|

-枚

|

–

|

| 岩井コスモ証券 |

-枚

|

-枚

|

–

|

|

| エイチエス証券 |

-枚

|

-枚

|

–

|

|

| 東洋証券 |

-枚

|

-枚

|

–

|

|

| 松井証券 |

-枚

|

-枚

|

–

|

|

| 岡三証券 |

-枚

|

-枚

|

–

|

|

| 東海東京証券 |

-枚

|

-枚

|

–

|

|

| 委託幹事 | 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| SBIネオトレード証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

|

| 楽天証券(?) |

-枚

|

-枚

|

–

|

|

| ネオモバ(?) |

-枚

|

-枚

|

–

|

BCC(7376)の主幹事

7月は一発目から楽しめそうですね。

なんと主幹事はSBI証券です。

6月でも多くのIPOで主幹事をつとめましたがまだまだ勢いは衰えません。

資金を集中させて挑みたいたい銘柄です。

そして、今回はIPOチャレンジポイントのボーダーもかなり注目されそう。

600P超えはほぼ確実ででしょう。

6月のアイ・パートナーズのボーダーが意識されると思いますが、おそらくこちらよりは低くなると思われます。

ただ、想定価格が低めで100株配分になるという事を考えると、ポイントパフォーマンス的にはあまり期待できないかも。

利用を考えている人は下記記事にボーダーをまとめていますのでこちらを見ながら考えてくださいね。

ちなみにIPOチャレンジポイントを知らない人は下記記事をチェックしてくださいませ。

自分は当選できるほどのポイントを保有していないので今回はスルーの方向で。

その他狙い目の証券会社

平幹事はSBI証券が主幹事の時はだいたいこんな感じで、中堅証券が多くなります。

ただ、当選枚数がかなり少ないので平幹事にはあまり期待しない方がいいと思います。

望みがあるとすればネオモバですかね??

まだ委託販売が確定していませんが、1株単位での配分なので多くの人にチャンスが訪れます。

突然、取り扱いを発表するのでこちらもしっかりとチェックしておきましょう。

ネオモバIPOの詳細を知りたい方は下記記事を合わせてご覧ください。

https://ipomechanic.com/neomoba-ipo/

BCC(7376)のIPOにおけるBBスタンスと抽選結果

BCC(7376)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | SBI証券 |

補欠当選

|

| 幹事 | みずほ証券 |

落選

|

| 岩井コスモ証券 |

後期

|

|

| エイチエス証券 |

落選

|

|

| 東洋証券 |

ネット申込不可

|

|

| 松井証券 |

落選

|

|

| 岡三証券 |

落選

|

|

| 東海東京証券 |

落選

|

|

| 委託幹事 | ネオモバ |

後期

|

| 楽天証券(?) |

取り扱いなし

|

|

| 岡三オンライン証券 |

落選

|

|

| GMOクリック証券(?) |

取り扱いなし

|

|

| SBIネオトレード証券 |

落選

|

|

| DMM株(?) |

取り扱いなし

|

新規承認時におけるBBスタンス

参加しない理由がありません!!

プラチナチケットですから初値売りでも大きな利益が期待できます。

30万円以上はほぼ確定ではないですかね。

7月は例年ではIPOが少ない時期ですが、一発目からこういう案件がくるとテンションが上がります。

リスクはほぼありませんので、ガンガン攻めていきましょう!!

BCC(7376)のIPO初値予想

BCC(7376)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

初値結果

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらに今なら投資デビュー応援キャンペーンを実施しています。

口座開設するだけで1,500円の現金が貰えます。(2026/3/31まで)

さらに、50万円以上投資すると追加で2,500円!!

合計4,000円も貰えます。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL