どうも、メカニックです!!

アイ・パートナーズフィナンシャル(7345)のIPOが新規承認されました。

2021/06/23に上場予定で事業内容は” 金融商品仲介業を基軸としたIFAによる金融サービスの提供事業“です。

このページではアイ・パートナーズフィナンシャル(7345)のIPO詳細や仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

また、動画でもまとめていますのでよろしければこちらもどうぞ。

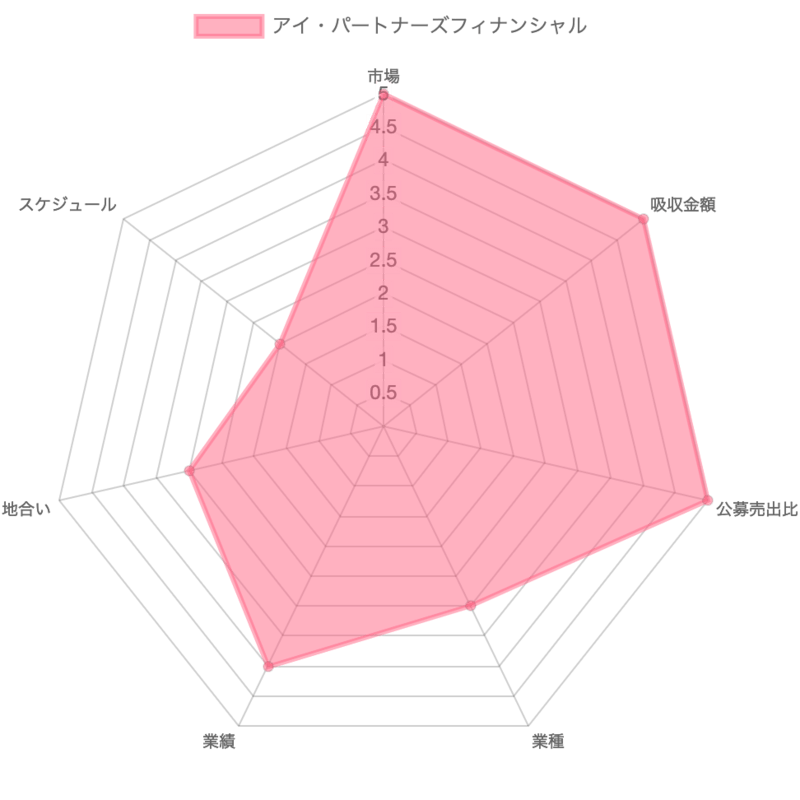

結論:アイ・パートナーズフィナンシャル(7345)のIPOは初値高騰必須!?

| 吸収金額 | |

|---|---|

| 市場 | |

| 公募売出比 | |

| 業種 | |

| 業績 | |

| 地合い | |

| スケジュール |

【総合評価】

27/35

【スタンス】

超強気

時間がない人向けにアイ・パートナーズフィナンシャルのIPOについてさっとまとめます。

結論からいうと、初値は高騰しそうです。

- 金融商品仲介業

- 想定価格は2,940円

- 上場市場はマザーズ

- 上場日は6/23で複数上場

- スケジュールは過密

- 吸収金額は約3.4億円

- 業績は好調だが純利益は波が荒い

- 配当実施済み

- 売り出しはゼロ

- ロックアップはやや緩め

- 主幹事はSBI証券

アイ・パートナーズフィナンシャルは金融仲介業を行なっている企業です。

マザーズに上場予定で吸収金額はわずか3.4億円と超小型規模。

想定価格が2,940円とネガサのため、当選枚数が少ないプラチナチケットです。

しかも売出しはゼロで公募のみ。

スケジュールがやや過密でロックアップの緩さが少し気にはなりますが、初値高騰はほぼ間違いありません。

10,000円オーバーも射程圏内です。

自分はもちろん参加する方向です。

そして、主幹事はネット組が大好きなSBI証券がつとめます。

マネックス証券、楽天証券も幹事入りしていますので、この2社もしっかりと抑えておきましょう。

IPOチャレンジポイントは過去最高のボーダーを記録するかもしれません。

また、SBI証券が主幹事ということでグループ企業のネオモバで委託販売するかもしれません。

1株からIPOに参加できる画期的なシステムです。

今回は1株当選するだけでも数千円の利益になるかもしれませんので、取り扱いが確定すれば激アツですね!!

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

さらに最近ではIPOを目指すベンチャー企業に先回り投資できるFUNDINNO(ファンディーノ)を中心とした株式投資型クラウドファンディングの人気が加速中!!

企業と投資家が一緒になってIPOまで目指せる新しい方法なので興味がある人は是非チェックしてみてください。

自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

アイ・パートナーズフィナンシャル(7345)のIPO詳細

| 銘柄 | 株式会社アイ・パートナーズフィナンシャル |

|---|---|

| 市場 | マザーズ |

| 上場日 | 2021/04/08 ↓ 2021/06/23 |

| コード | 7345 |

| 公募 | 100,000株 |

| 売り出し | 0株 |

| OA | 15,000株 |

| 想定価格 | 2,850円 ↓ 2940円 |

| 吸収金額 | 約3.3億円 ↓ 約3.4億(想定価格ベース) |

| 時価総額 | 約22.4億円 ↓ 約23.3億円(想定価格ベース) |

| BB期間 | 2021/3/23~3/29 ↓ 2021/6/7~6/11 |

| 価格決定日 | 2021/3/30 ↓ 2021/6/14 |

アイ・パートナーズフィナンシャル(7345)ってどんな会社??

まずは今回新規承認されたアイ・パートナーズフィナンシャルがどんな企業なのかを簡単に紹介していきます。

前身は2006年に横浜で設立された株式会社アイ・ブレーン。

2009年に現在の社名に変更しました。

その後、SBI証券やエース証券の委託金融商品取引業者になるなど各証券会社と連携を強めていき、プロ投資家から資金調達はせずに約15年ほどでのIPOとなりました。

株主には委託先を中心として総勢100名以上と、このクラスの銘柄にしてはやや多めです。

そして従業員数は38名で提出会社の平均年間給与は約867万円とかなり高め。

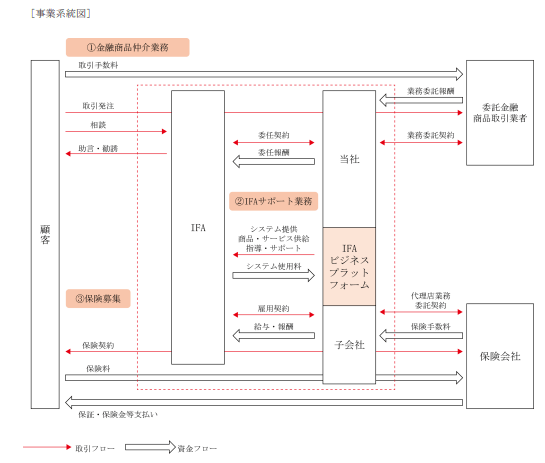

そんなアイ・パートナーズフィナンシャルの事業系統図は下記の通りになります。

主な事業は金融商品仲介業を基軸としたIFAによる金融サービスの提供です。

IFAとは独立した立場で顧客へ金融商品・サービスの提案を行う金融商品仲介業者及び金融商品仲介業者の登録外務員のことです。

楽天証券、SBI証券、エース証券、あかつき証券の4証券の金融商品を全国20箇所のIFAオフィスに所属するIFAが顧客に提案。

株式や債権、投資信託の売買注文を証券会社へ取次ぎ、手数料の一部を証券会社から報酬として受け取り、所定割合をIFAへ支払っています。

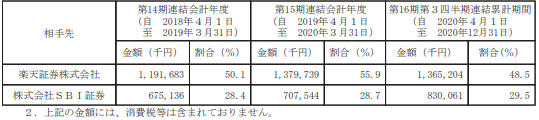

相手先

相手先はやはり証券会社です。

楽天証券に48%、SBI証券に約30%ですね。

この2社だけで約8割りの売上を依存しています。

アイ・パートナーズフィナンシャル(7345)のIPOスペック

続いてアイ・パートナーズフィナンシャル(7345)のIPOスペックを見ていきましょう。

想定価格は2,940円。

上場予定市場はマザーズで吸収金額は約3.4億円となっています。

アイ・パートナーズフィナンシャル(7345)のIPOにおけるマイナス要素

スペック的には大きなマイナス要素は見当たりません。

気になる点としては外部環境です。

スケジュールが過密日程でかつドリームベッドとアイド・マホールディングスと同日上場。

6月後半はIPOがずっと続くので投資家の買い意欲が若干下がってしまうかもしれませんん。

そしてロックアップが一部かかっていない株主がいる点も注意したいところです。

アイ・パートナーズフィナンシャル(7345)のIPOにおけるプラス要素

プラス要素はやはり吸収金額ですね。

マザーズでたった3.4億円しかありません。

もうこの時点で初値高騰は約束されたもの。

ネガサのため当選枚数が少なく、需給はかなり絞られています。

さらに売出しがゼロで公募のみという点も投資家に好印象を与えるはずです。

売上も伸びていますし、業績も悪くはありません。

初値1万円超えも狙えるスペックです!!

アイ・パートナーズフィナンシャル(7345)のIPO仮条件

仮条件は180円上ブレしています。

これにより吸収金額は最大3.6億円となりました。

アイ・パートナーズフィナンシャル(7345)のIPO公開価格

※公開価格が決定次第更新します。

アイ・パートナーズフィナンシャル(7345)のIPO割当枚数と当選期待度

続いてアイ・パートナーズフィナンシャル(7345)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人期待度 | |

|---|---|---|---|---|

| 主幹事 | SBI証券 |

-枚

|

-枚

|

1

|

| 幹事 | 楽天証券 |

-枚

|

-枚

|

–

|

| エース証券 |

-枚

|

-枚

|

–

|

|

| あかつき証券 |

-枚

|

-枚

|

–

|

|

| みずほ証券 |

-枚

|

-枚

|

–

|

|

| マネックス証券 |

-枚

|

-枚

|

–

|

|

| 藍澤證券 |

-枚

|

-枚

|

–

|

|

| 岩井コスモ証券 |

-枚

|

-枚

|

–

|

|

| エイチエス証券 |

-枚

|

-枚

|

–

|

|

| 東洋証券 |

-枚

|

-枚

|

–

|

|

| 水戸証券 |

-枚

|

-枚

|

–

|

|

| むさし証券 |

-枚

|

-枚

|

–

|

|

| 委託幹事 | 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

| 松井証券(?) |

-枚

|

-枚

|

–

|

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| SBIネオトレード証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

|

| ネオモバ(?) |

-枚

|

-枚

|

–

|

アイ・パートナーズフィナンシャル(7345)の主幹事

主幹事はネット組から絶大な支持をうけるSBI証券。

抽選割合が高いため大手証券よりも当選できる可能性が高いです。

しかし今回は当選枚数が非常に少ないプラチナチケットになります。

当選難易度はトップクラスですから数億円保有している人でも当選は困難でしょう。

となると、頼りたくなるのがIPOチャレンジポイントです。

ただ、今回のボーダーは間違いなく過去最高レベルになることが予想されます。

最近はインフレ気味ですし、もしかしたら今回は700P以上はほぼ確実で、もしかしたら過去最高を記録する可能性すらあります。

100株配分は確定ですがポイントで当選できれば1P = 1,000円以上も狙えそうです。

利用を考えている人は下記記事にボーダーをまとめていますのでこちらを見ながら検討してくださいね。

ちなみに500P以下での当選する可能性はほぼ0%なので、ポイント保有数が500P未満の人はポイントを利用するのは絶対にやめましょう。

もし100Pとか投入して当選したとしても、それは間違いなく抽選当選です。

ポイントを利用しなくても当選できたことになるのでポイントをドブにすてたことになりますよ。

「何いっているのか全然理解できない、、」という人は下記記事を読んでIPOチャレンジポイントの仕組みを勉強するようにしましょう。

その他狙い目の証券会社

平幹事は多いですが当選期待度はめちゃくちゃ低いです。

資金に余裕があるならマネックス証券、楽天証券から申し込みするくらいでいいと思います。

ぶっちゃけこの2社でも当選できる可能性はほとんどありません。

ちなみに、もしかしたらネオモバで委託販売されるかもしれません。

1株単位ですが想定価格が高いため、1株だとしても数千円の利益が狙えそうです。

取り扱いがいつ決まってもいいように、上記記事を読んで準備だけはしっかりとしておくようにしてくださいね。

ネオモバIPOの詳細を知りたい方は下記記事を合わせてご覧ください。

https://ipomechanic.com/neomoba-ipo/

アイ・パートナーズフィナンシャル(7345)のIPOにおけるBBスタンスと抽選結果

アイ・パートナーズフィナンシャル(7345)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | SBI証券 |

参加

|

| 幹事 | 楽天証券 |

参加

|

| エース証券 |

ネット申込不可

|

|

| あかつき証券 |

ネット申込不可

|

|

| みずほ証券 |

参加

|

|

| マネックス証券 |

参加

|

|

| 藍澤證券 |

参加

|

|

| 岩井コスモ証券 |

参加

|

|

| エイチエス証券 |

参加

|

|

| 東洋証券 |

ネット申込不可

|

|

| 水戸証券 |

ネット申込不可

|

|

| むさし証券 |

参加

|

|

| 委託幹事 | 岡三オンライン証券(?) |

参加予定

|

| 松井証券(?) |

参加予定

|

|

| GMOクリック証券(?) |

参加予定

|

|

| SBIネオトレード証券(?) |

参加予定

|

|

| DMM株(?) |

参加予定

|

|

| ネオモバ(?) |

参加予定

|

新規承認時におけるBBスタンス

これ、スルーする人いないと思います!!

当然、フルエントリーさせていただきます。

一撃数十万円の利益が見込めるS級銘柄といって良いでしょう。

さきほどもいったように初値が1万円を超える可能性も十分にあります。

プラチナチケットですので迷わずGOですね♪

アイ・パートナーズフィナンシャル(7345)のIPO初値予想

アイ・パートナーズフィナンシャル(7345)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

初値結果

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらに今なら投資デビュー応援キャンペーンを実施しています。

口座開設するだけで1,500円の現金が貰えます。(2026/3/31まで)

さらに、50万円以上投資すると追加で2,500円!!

合計4,000円も貰えます。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL