どうも、メカニックです!!

エフ・コード(9211)のIPOが新規承認されました。

2021/12/24に上場予定で事業内容は 「CODE Marketing Cloud」等の CX 向上 SaaS の提供、DX戦略設計・実行支援、顧客獲得・育成等のマーケティング支援です。

このページではエフ・コード(9211)のIPO詳細や初値結果、仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

また、下記の動画でも紹介しています。

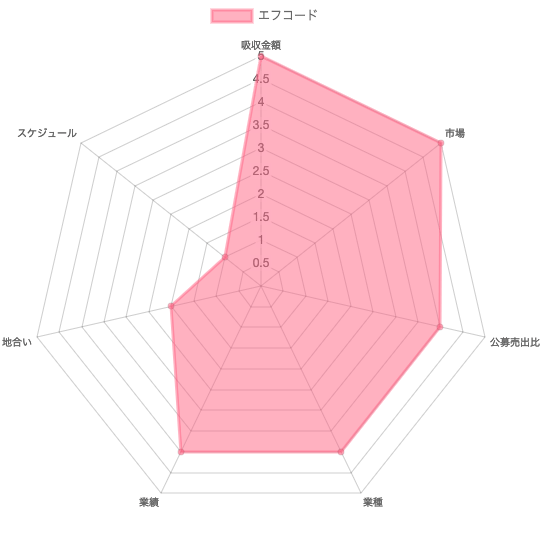

結論:エフ・コードは高騰に期待!!

| 吸収金額 | |

|---|---|

| 市場 | |

| 公募売出比 | |

| 業種 | |

| 業績 | |

| 地合い | |

| スケジュール |

【総合評価】

25/35

【スタンス】

強気

時間がない人向けにエフ・コードのIPOについて要点をピックアップしてまとめました。

結論からいうと、初値は初値高騰が狙えそうです。

- デジタル顧客獲得支援サービス

- 12/24に上場

- 想定価格は1,820円

- 上場市場はマザーズ

- 吸収金額は約3.3億円

- 売上好調で黒字化

- ロックアップはかたい

- 公募が多い

- 主幹事はSBI証券

エフ・コード(9211)はデジタル顧客獲得支援サービスを提供している企業です。

SaaS型マーケティングプラットフォームである「CODE Marketing Cloud」を提供しています。

マザーズに上場を予定しており、想定価格は1,820円、吸収金額は約3.3億円。

上場日は12/24とスケジュールは最悪ですが、需給関係は良好で、事業内容も魅力的なことから人気化が見込めます。

業績も好調なので、初値高騰するでしょう。

幹事構成を見ると、最も当選が狙えるのは主幹事のSBI証券です。

IPOチャレンジポイントのボーダーですが、今回はかなり人気化すると思うので、おそらく550P〜650Pほどで、100株の配分と予想します。

ポイントパフォーマンスがプラスになるのはほぼ確実です。

もし、利用を検討している人がいたら過去データを参考にしてください。

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

さらに最近ではIPOを目指すベンチャー企業に先回り投資できるFUNDINNO(ファンディーノ)を中心とした株式投資型クラウドファンディングの人気が加速中!!

企業と投資家が一緒になってIPOまで目指せる新しい方法なので、興味がある人は是非チェックしてみてください。

ちなみに当ブログでは特別キャンペーンも実施しており、投資家登録でAmazonギフト券1,000円相当が貰えます。

さらに、自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

エフ・コード(9211)のIPO詳細

| 銘柄 | 株式会社エフ・コード |

|---|---|

| 市場 | マザーズ |

| 上場日 | 2021/12/24 |

| コード | 9211 |

| 公募 | 100,000株 |

| 売り出し | 59,700株 |

| OA | 23,900株 |

| 想定価格 | 1,820円 |

| 吸収金額 | 約3.3億(想定価格ベース) |

| 時価総額 | 約37.3億円(想定価格ベース) |

| BB期間 | 2021/12/9~12/15 |

| 価格決定日 | 2021/12/16 |

エフ・コード(9211)ってどんな会社??

まずは今回新規承認されたエフ・コードがどんな企業なのか簡単に紹介しますね。

2006年に東京で設立しました。

海外にも進出しますが、全て精算や閉鎖をし、国内にリソースを集中。

VCからの資金調達なしで、およそ15年でのIPOとなりました。

現在の従業員数は21名、提出会社の平均年間給与は約646万円となっています。

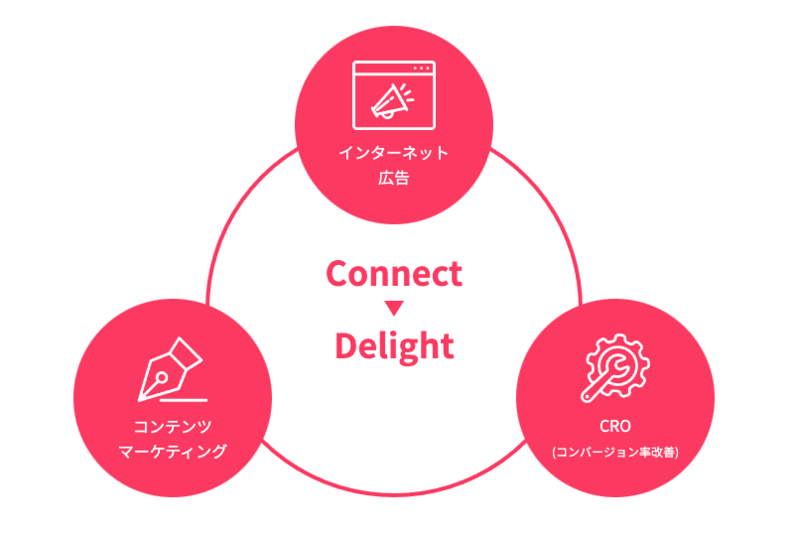

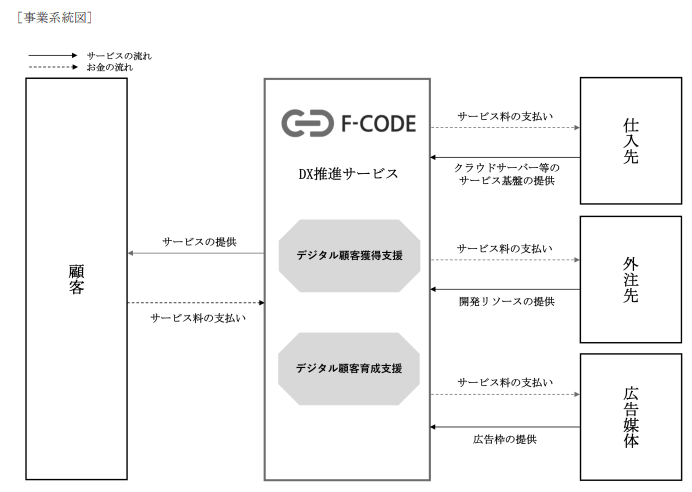

そんなエフ・コードの事業内容はデジタル顧客獲得支援サービスです。

ビジネスモデルは下記の通り。

主力サービスはSaaS型マーケティングプラットフォームである「CODE Marketing Cloud」です。

企業ウェブサイトに訪れたユーザーに対し、ユーザーのサイト内での行動情報、購買情報などをもとに最適なタイミングでポップアップバナーなどの適切なコンテンツを自動提示。

顧客体験をより良質なものに改善するウェブ接客ツールです。

吉野家やJR九州、りらくるなどで利用されています。

エフ・コード(9211)のIPOスペック

続いてエフ・コード(9211)のIPOスペックを見ていきましょう。

想定価格は1,820円。

上場予定市場はマザーズを見込んでおり、吸収金額は約3.3億円となっています。

エフ・コード(9211)のIPOにおけるマイナス材料

何回も言っていますが、12月後半はスケジュールが最悪です。

なんでここまで集中するのか意味がわかりませんが、エフ・コードが上場する12/24は7社以上が上場します。

資金分散が起こらないわけがありません。

エフ・コードも確実に割りをくらうでしょう。

また、地合いも良くないので、サプライズ的な初値は期待できません。

エフ・コード(9211)のIPOにおけるプラス材料

プラス材料は需給、そして事業内容です。

マザーズに上場で吸収金額はわずか3億円ほど。

これだけ小型ならば、いくらスケジュールが最悪でもプラスリターンはほぼ確定です。

しかも、SaaS型ツールの提供と、事業内容も人気しやすい業種です。

売上も伸びている上に、すでに黒字化している点も評価できます。

単独上場だったら初値高騰を狙えたスペックです。

エフ・コード(9211)のIPO仮条件

上ブレの強気設定です。

これにより吸収金額は最大3.7億円となりました。

エフ・コード(9211)のIPO公開価格

※公開価格決定後に更新

エフ・コード(9211)のIPO割当枚数と当選期待度

続いて、エフ・コード(9211)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人期待度 | |

|---|---|---|---|---|

| 主幹事 | SBI証券 |

-枚

|

-枚

|

1

|

| 幹事 | アイザワ証券 |

-枚

|

-枚

|

–

|

| あかつき証券 |

-枚

|

-枚

|

–

|

|

| 岩井コスモ証券 |

-枚

|

-枚

|

–

|

|

| 極東証券 |

-枚

|

-枚

|

–

|

|

| マネックス証券 |

-枚

|

-枚

|

–

|

|

| 水戸証券 |

-枚

|

-枚

|

–

|

|

| 岡三証券 |

-枚

|

-枚

|

–

|

|

| 東洋証券 |

-枚

|

-枚

|

–

|

|

| 丸三証券 |

-枚

|

-枚

|

–

|

|

| 楽天証券 |

-枚

|

-枚

|

–

|

|

| エイチエス証券 |

-枚

|

-枚

|

–

|

|

| 光世証券 |

-枚

|

-枚

|

–

|

|

| 松井証券 |

-枚

|

-枚

|

–

|

|

| むさし証券 |

-枚

|

-枚

|

–

|

|

| 委託幹事 | 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

| 楽天証券(?) |

-枚

|

-枚

|

–

|

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| SBIネオトレード証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

|

| ネオモバ(?) |

-枚

|

-枚

|

–

|

CS-C(9258)の主幹事

主幹事はみんな大好きSBI証券が担当します。

最高のIPOで、最高の主幹事、これはテンションがあがりますね。

当選枚数が少ないプラチナチケットですが、SBI証券が主幹事ならワンチャンあります。

できるだけ資金を集めて参加しましょう。

そして、今回はIPOチャレンジポイントが大注目!!

間違いなく人気化するので、ポイントボーダーは550P〜650Pほどになるんではないでしょうか。

割当枚数は100株が濃厚でしょう。

200株になったらポイントパフォーマンスはかなり高くなりますが、流石にそれは期待できないと思います。

利用を考えている人は下記記事に推測ボーダーをまとめています。

こちらを見ながら考察してくださいね。

ちなみにIPOチャレンジポイントを知らない人は下記記事で学習しましょう。

その他狙い目の証券会社

平幹事は中堅証券とネット証券中心です。

ありがたいことにネット証券3社が揃い踏み。

マネックス証券、松井証券、楽天証券からの申し込みはマストでしょう。

副幹事のアイザワ証券はまだネットから申し込みできるかわかりませんが、取扱が確定したら狙い目になるかもしれませんね。

あとはSBIグループのネオモバ、SBIネオトレード証券でも委託販売される可能性が高いです。

エフ・コード(9211)のIPOにおけるBBスタンスと抽選結果

エフ・コード(9211)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | SBI証券 |

参加

|

| 幹事 | アイザワ証券 |

ネット申込不可(?)

|

| あかつき証券 |

ネット申込不可

|

|

| 岩井コスモ証券 |

参加

|

|

| 極東証券 |

ネット申込不可

|

|

| マネックス証券 |

参加

|

|

| 水戸証券 |

ネット申込不可

|

|

| 岡三証券 |

参加

|

|

| 東洋証券 |

ネット申込不可

|

|

| 丸三証券 |

参加

|

|

| 楽天証券 |

参加

|

|

| エイチエス証券 |

参加

|

|

| 光世証券 |

ネット申込不可

|

|

| 松井証券 |

参加

|

|

| むさし証券 |

参加

|

|

| 委託幹事 | 岡三オンライン証券(?) |

参加予定

|

| GMOクリック証券(?) |

参加予定

|

|

| SBIネオトレード証券(?) |

参加予定

|

|

| DMM株(?) |

参加予定

|

|

| ネオモバ(?) |

参加予定

|

新規承認時におけるBBスタンス

フルエントリー確定です!!

当選したら10万円以上の利益は確定でしょう。

地合いが好転すれば公募比2倍以上も目指せると思います。

12月では貴重なローリスク・ハイリターン銘柄ですね。

エフ・コード(9211)のIPO初値予想と初値結果

エフ・コード(9211)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

投票のお力添えをお願いいたします。

初値結果

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらにユーザー数10万人を突破して超お得なキャンペーンを実施しています。

口座開設すると2,000円分の現金が貰えます。(2025/6/30まで)

さらに、2025年8月31日までに当ブログ経由口座開設するとAmazonギフト券1,000円分が上乗せ!!

合計3,000円をプレゼント!!

また、50万円以上投資すると5,000円分が追加されますよ。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL