どうも、メカニックです!!

ジェイフロンティア(2934)のIPOが新規承認されました。

2021/8/27に上場予定で事業内容はヘルスケア関連商品・医薬品の EC 販売事業、オンライン診療・オンライン服薬指導・薬の宅配プラットフォーム「SOKUYAKU」の提供及びヘルスケア関連サービスのインターネット広告代理店事業です。

このページではジェイフロンティア(2934)のIPO詳細や初値結果、仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

また、動画でもまとめていますのでよろしければこちらもどうぞ。

結論:ジェイフロンティア(2934)のIPOはプラスリターンになるかも!?

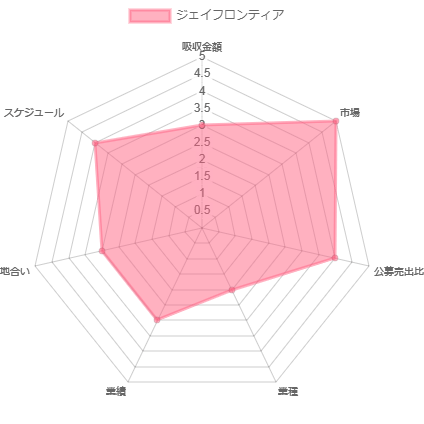

| 吸収金額 | |

|---|---|

| 市場 | |

| 公募売出比 | |

| 業種 | |

| 業績 | |

| 地合い | |

| スケジュール |

【総合評価】

24/35

【スタンス】

中立

時間がない人向けにジェイフロンティア(2934)のIPOについて要点をピックアップしてまとめました。

結論からいうと、初値は公募価格近辺になりそうです。

- 健康商品の販売

- 8/27に単独上場

- 想定価格は4,170円とネガサ

- 上場市場はマザーズを予定

- 吸収金額は約36.3億円

- 黒字経営で売上は増加傾向

- 株主にVCはおらずロックアップも完璧

- 株主優待はなし

- 主幹事はSBI証券

ジェイフロンティアは健康食品の販売をメイン事業としている会社です。

今回はマザーズに上場予定で吸収金額は36.3億円と中量級のサイズとなります。

残念ながら需給面で大きな優位性はありません。

ただしスケジュールは単独上場と恵まれており、株主にVCもおらず、ロックアップは硬いです。

業績を見ると成長性を感じますし、地合いもやや回復傾向にあるため、当日の地合い次第ではプラスリターンになるかもしれません。

幹事構成を見ると主幹事はネット組に大人気のSBI証券です。

平幹事にはネット証券の松井証券、楽天証券、マネックス証券も幹事入り。

また、IPOチャレンジポイントも注目されると思いますが個人的には200株配分で350P〜400Pぐらいかなと予想。

過去のボーダーはこちらにまとめていますので、利用を考えている方はチェックしてみてください。

また、SBI証券が主幹事ということでグループ企業のネオモバで委託販売するかもしれません。

1株からIPOに参加できるため当選方向は毎回多いです。

最近はA級IPOの取り扱いも多いので、期待できると思います!!

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

さらに最近ではIPOを目指すベンチャー企業に先回り投資できるFUNDINNO(ファンディーノ)を中心とした株式投資型クラウドファンディングの人気が加速中!!

企業と投資家が一緒になってIPOまで目指せる新しい方法なので興味がある人は是非チェックしてみてください。

ちなみに当ブログでは特別キャンペーンも実施しており、投資家登録でAmazonギフト券1,000円相当が貰えます。

さらに、自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

ジェイフロンティア(2934)のIPO詳細

| 銘柄 | ジェイフロンティア株式会社 |

|---|---|

| 市場 | マザーズ |

| 上場日 | 2021/08/27 |

| コード | 2934 |

| 公募 | 750,000株 |

| 売り出し | 50,000株 |

| OA | 80,000株 |

| 想定価格 | 4,120円 |

| 吸収金額 | 約36.3億(想定価格ベース) |

| 時価総額 | 約189.0億円(想定価格ベース) |

| BB期間 | 2021/8/12~8/19 |

| 価格決定日 | 2021/8/19 |

ジェイフロンティア(2934)ってどんな会社??

まずは今回新規承認されたジェイフロンティアがどんな企業なのか簡単に紹介しますね。

前身は2008年に京都で設立されたモバイルフロンティアです。

2010年に東京に本社を移し、2014年に現在の社名に変更。

支店を開設しながら様々な事業を展開していき、およそ13年でのイグジットとなります。

外部から資金調達なしですから、13年でのIPOは素晴らしいですね。

従業員数は45名で提出会社の年間平均給与は557万円となっています。

さて、そんなジェイフロンティアの事業内容は下記の3つです。

- ヘルスケアセールス事業

- メディカルケアセールス事業

- ヘルスケアマーケティング事業

ヘルスケアセールス事業

ヘルスケアセールス事業では自社ブランドの健康食品を販売しています。

自社サイト、テレビのインフォマーシャル広告、インターネット広告を組み合わせて販売しています。

主な商品は酵水素328選シリーズです。

スムージーやサプリメントを出していて、30食分が6,000円オーバーとなかなかの金額で販売していました。

メディカルケアセールス事業

メディカルケアセールス事業では医薬品の通信販売に加えて、医療プラットフォームサービスの提供を行っています。

今後特に力を入れていくのが「SOKUYAKU」という医療プラットフォームで、こちらはオンライン診療、オンライン服薬指導、処方箋医薬品の宅配までをワンストップで提供するサービスです。

ヘルスケアマーケティング事業

ヘルスケアマーケティング事業はその名の通り、ヘルスケア商品に関する広告代理業、卸売業を行っています。

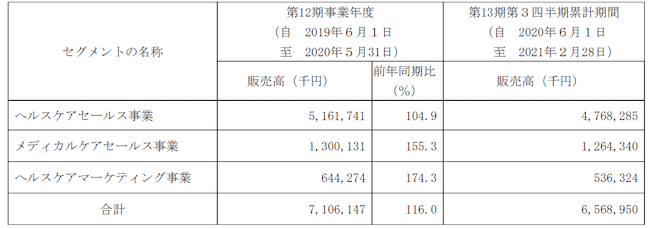

販売実績

販売実績を見ると色々な事業を行っていますがヘルスケアセールス事業が稼ぎ頭だということがわかりますね。

今は小売業から脱している途中といったところでしょうか。

ジェイフロンティア(2934)のIPOスペック

続いてジェイフロンティア(2934)のIPOスペックを見ていきましょう。

想定価格は4,120円。

上場予定市場はマザーズを見込んでおり、吸収金額は約36.3億円となっています。

ジェイフロンティア(2934)のIPOにおけるマイナス材料

マイナス材料から見ていくと、需給は少し気がかりです。

マザーズで36.3億円は中型規模となり、需給ではやや不利。

直近IPOはマザーズでも100億円オーバーが多くなってきたので、そこまでインパクトのある数字ではありませんが、それでも多少重たさを感じます。

また、事業内容は色々とやってはいますが、主力は健康食品の販売です。

残念ながらIPOでは初値が伸びやすい業種ではありません。

ジェイフロンティア(2934)のIPOにおけるプラス要素

大きなプラス材料はありませんが、業績は評価できそうです。

純利益は波がありますが直近では大幅な黒字となっており、売上は右肩上がりで伸びています。

今後は市場の拡大が見込めるオンライン診療にも参入しているので、こちらも今後業績に貢献してくれるかもしれません。

あと、スケジュールは単独上場の上に過密感がなく恵まれています。

ロックアップもしっかりとかかっている点もグッドです。

あとはIPOの地合いもだいぶ回復してきているので、この調子が続けば多少のプラスリターンは狙えるような気がしています。

ジェイフロンティア(2934)のIPO仮条件

やや上ブレです。

これにより吸収金額は最大36.9億円となりました。

ジェイフロンティア(2934)のIPO公開価格

※公開価格決定後に更新

ジェイフロンティア(2934)のIPO割当枚数と当選期待度

続いてジェイフロンティア(2934)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人期待度 | |

|---|---|---|---|---|

| 主幹事 | SBI証券 |

-枚

|

-枚

|

1

|

| 幹事 | みずほ証券 |

-枚

|

-枚

|

–

|

| 野村證券 |

-枚

|

-枚

|

–

|

|

| SMBC日興証券 |

-枚

|

-枚

|

–

|

|

| 東海東京証券 |

-枚

|

-枚

|

–

|

|

| 藍澤證券 |

-枚

|

-枚

|

–

|

|

| 岩井コスモ証券 |

-枚

|

-枚

|

–

|

|

| 東洋証券 |

-枚

|

-枚

|

–

|

|

| 松井証券 |

-枚

|

-枚

|

–

|

|

| マネックス証券 |

-枚

|

-枚

|

–

|

|

| 水戸証券 |

-枚

|

-枚

|

–

|

|

| 楽天証券 |

-枚

|

-枚

|

–

|

|

| 委託幹事 | 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| SBIネオトレード証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

|

| ネオモバ(?) |

-枚

|

-枚

|

–

|

ジェイフロンティア(2934)の主幹事

主幹事はSBI証券です。

6月、7月、8月と3ヶ月連続で主幹事案件を出してくるなどここ最近は絶好調。

ちなみにSBI証券は抽選割合が高いことから誰でも当選を狙えるありがたい証券会社です。

多く申し込めば申し込むほど当選確率がアップしますので、当選を目指すならできるだけ多くの資金を集中させて挑みましょう。

そして、IPOチャレンジポイントのボーダーですが今回はそこまで高くならないかもしれません。

初値高騰があまり期待できないので利用する人は少ないと予想。

個人的には200株配分で350P〜400Pぐらいかなと。

100株配分になると一気にパフォーマンスが落ちます。

利用を考えている人は下記記事にボーダーをまとめていますのでこちらを見ながら考えてくださいね。

ちなみにIPOチャレンジポイントを知らない人は下記記事をチェックしてくださいませ。

自分は当選を勝ち取るほどのポイントを保有していますが、今回は使いません。

その他狙い目の証券会社

平幹事は大手から中堅、ネット証券まで様々な企業が名を連ねています。

優先して申し込むべきはやはりネット証券である松井証券、楽天証券、マネックス証券。

最近は楽天証券での当選報告も多いので、個人的には初当選を密かに狙っています。

そして1株から申し込みができるネオモバでの取り扱いも期待できそうです。

最近取り扱い数が急増しているのでこちらもお忘れなく。

ネオモバIPOの詳細を知りたい方は下記記事を合わせてご覧ください。

ジェイフロンティア(2934)のIPOにおけるBBスタンスと抽選結果

ジェイフロンティア(2934)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | SBI証券 |

300株補欠

|

| 幹事 | みずほ証券 |

落選

|

| 野村證券 |

落選

|

|

| SMBC日興証券 |

補欠

|

|

| 東海東京証券 |

落選

|

|

| 藍澤證券 |

ネットBB不可

|

|

| 岩井コスモ証券 |

後期

|

|

| 東洋証券 |

ネット申込不可

|

|

| 松井証券 |

落選

|

|

| マネックス証券 |

落選

|

|

| 水戸証券 |

ネット申込不可

|

|

| 楽天証券 |

後期

|

|

| 委託幹事 | ネオモバ |

後期

|

| 岡三オンライン証券 |

取り扱いなし

|

|

| GMOクリック証券(?) |

取り扱いなし

|

|

| SBIネオトレード証券 |

取り扱いなし

|

|

| DMM株(?) |

取り扱いなし

|

新規承認時におけるBBスタンス

悩んでいますが参加方向で調整しています。

6月は過密日程によりだいぶ地合いが悪くなりましたが、直近は回復基調。

不安されたアシロが堅調な初値形成など状況がよくなっています。

この雰囲気が続けばジェイフロンティアもプラスリターンになるのかなと。

リスクはある銘柄なのでまずは仮条件を見てから判断するつもりです!!

ジェイフロンティア(2934)のIPO初値予想と初値結果

ジェイフロンティア(2934)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

初値結果

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらにユーザー数10万人を突破して超お得なキャンペーンを実施しています。

口座開設すると2,000円分の現金が貰えます。(2025/6/30まで)

さらに、2025年8月31日までに当ブログ経由口座開設するとAmazonギフト券1,000円分が上乗せ!!

合計3,000円をプレゼント!!

また、50万円以上投資すると5,000円分が追加されますよ。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL