ジェイテックコーポレーション(3446)のIPOが新規承認されました。

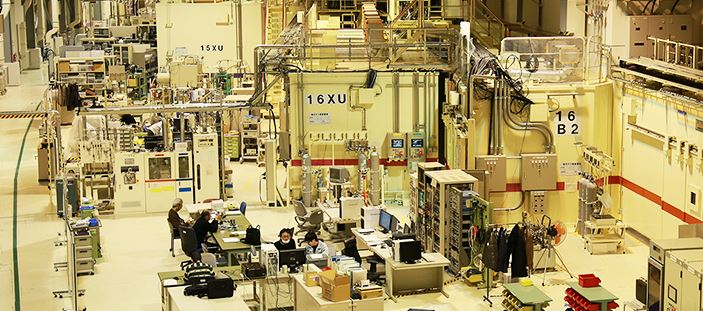

2018/2/28に上場予定で事業内容は”大型放射光施設で使われるX線ナノ集光ミラーの開発・製造・販売、 各種自動細胞培養装置等の開発・販売“です。

このページではジェイテックコーポレーション(3446)のIPO詳細や仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきます。

ジェイテックコーポレーション(3446)のIPO詳細

| 銘柄 | 株式会社ジェイテックコーポレーション |

|---|---|

| 市場 | マザーズ |

| 上場日 | 2018/02/28 |

| コード | 3446 |

| 公募 | 500,000株 |

| 売り出し | 500,000株 |

| OA | 150,000株 |

| 想定価格 | 2,170円 |

| 吸収金額 | 約25.0億(想定価格ベース) |

| 時価総額 | 約122.0億(想定価格ベース) |

| 株主優待 | なし |

| BB期間 | 2018/02/13~02/19 |

| 公開価格決定日 | 2018/02/20 |

ジェイテックコーポレーション(3446)ってどんな会社??

やっと2018年のIPOもエンジンがかかってきましたかね。

世紀のIPOが取り消しになりましたが、ここから挽回していってほしいと思います。

さて、今回新規承認されたのはジェイテックコーポレーション。

“オプティカル事業“と”ライフサイエンス・機器開発事業“を手がけている会社です。

オプティカル事業では大型放射光施設で使われるX線ナノ集光ミラーの開発・製造・販売を行なっており、ライフサイエンス・機器開発事業では各種自動細胞培養装置等の開発・販売をしています。

X線ナノ集光ミラーは”Osaka Mirror”という商品名で海外からの評価が高いとのこと。

大学や公的研究機関と研究をしながら、次世代X線ナノ集光ミラーも開発しているようです。

また、もう一つの柱である自動細胞培養装置ではiPS用の装置も開発・販売しています。

今後間違いなくiPS細胞は伸びていく分野ですから、これからも需要増が見込めそう。

なんだかこう見ると凄そうな製品ばかりを製造していますよね。

世の中にないオンリーワンの技術で広く社会に貢献することを経営理念としているので、この先もどんどん新技術を発明していってくれそうです。

正直、自分にはいいのか悪いのかの判断がイマイチつきませんが、ホームページや目論見書を読んでいると物凄いポテンシャルを秘めた会社に感じます。

ジェイテックコーポレーション(3446)IPOスペック

続いてジェイテックコーポレーション(3446)のIPOスペックをご紹介!!

市場はマザーズで吸収金額は約25億円。

マザーズでは中型規模といいったところでしょうか。

需給面ではそこまでのアドバンテージはありませんが、今の地合いならばマザーズというだけで一定の安心感があります。

50億円とかでも問題なく吸収しそうなので、このぐらいならば影響はほとんどないでしょう。

また業種は化学的な難しい分野ではありますが、オンリーワンの技術を持っているということで、ここが評価されれば大きなプラス要素になると思います。

人気業種とはいえませんが、個人的には結構好きな分野ですね。

スペック的にはMマートの方が良さそうですが、ジェイテックコーポレーションの方がキラキラした何かを感じています。

自分だけかな 笑

ジェイテックコーポレーション(3446)のIPO仮条件

※仮条件決定後に更新

ジェイテックコーポレーション(3446)のIPO公開価格

※公開価格決定後に更新

ジェイテックコーポレーション(3446)のIPO割当枚数

続いてジェイテックコーポレーション(3446)の幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人的期待度 | |

|---|---|---|---|---|

| 主幹事 | SMBC日興証券 |

8,650枚

|

865枚

|

1

|

| 幹事 | 野村證券 |

300枚

|

27枚

|

4

|

| SBI証券 |

200枚

|

90枚

|

2

|

|

| みずほ証券 |

200枚

|

20枚

|

5

|

|

| エース証券 |

200枚

|

0枚

|

–

|

|

| 東洋証券 |

200枚

|

0枚

|

–

|

|

| 岡三証券 |

100枚

|

10枚

|

6

|

|

| エイチエス証券 |

100枚

|

10枚

|

6

|

|

| マネックス証券 |

50枚

|

50枚

|

3

|

|

| 委託 | 岡三オンライン証券 |

-枚

|

-枚

|

–

|

| 楽天証券(?) |

-枚

|

-枚

|

–

|

|

| 安藤証券(?) |

-枚

|

-枚

|

–

|

|

| ライブスター証券(?) |

-枚

|

-枚

|

–

|

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| 松井証券(?) |

-枚

|

-枚

|

–

|

主幹事はSMBC日興証券です。

2018年はすでに第一弾IPOであるCREロジスティクスファンド投資法人、ザイマックス・リート投資法人と二つのIPOで主幹事をつとめていますので、これで3つ目。

今年はロケットスタートを切っています。

当然、ジェイテックコーポレーションでも一番当選を期待できる証券会社になりますので、当選を目指す方は確実に押さえておきましょう!!

でも、リートと比べたら当選ハードルが全然違いますので過度な期待はしないように。

落選がデフォルトですよ。

その他、幹事構成を見ると上位幹事のSBI証券、100%抽選配分してくれるマネックス証券が狙い目になりそうです。

野村證券とエイチエス証券の2社は資金不要でIPOの抽選に参加できますので、低資金でIPO投資に挑戦している方はこの2社もオススメ。

当選後に入金をすればいいので、資金効率を大幅にアップさせることが可能です。

入金時間もゼロですからいいこと尽くめです。

もちろん、ネットから申し込みができる全ての証券会社から参加すればその分当選確率も上がりますので、資金に余裕がある方はガンガン攻めてくださいね。

また、各証券会社へ口座開設完了するまでの日数を下記にまとめました。

| 証券会社 | 最短開設日数 |

|---|---|

| 三菱UFJ eスマート証券 |

即日(1営業日) |

| 岡三オンライン証券 | 即日(1営業日) |

| マネックス証券 | 2営業日 |

| 野村證券 | 3営業日 |

| 大和証券 | 3営業日 |

| SBI証券 | 3営業日 |

| 楽天証券 |

3営業日 |

| 松井証券 |

3営業日 |

| GMOクリック証券 |

3営業日 |

| 東海東京証券 | 5営業日 |

| SMBC日興証券 | 5営業日 |

| エイチエス証券 | 5営業日 |

| 丸三証券 | 6営業日 |

| みずほ証券 | 7営業日 |

| むさし証券 | 約1週間 |

| いちよし証券 | 10営業日 |

| 三菱UFJMS証券 | 10日未満 |

| 岩井コスモ証券 | 2週間 |

| 安藤証券 | 2週間~3週間 |

| 岡三証券 | 2週間~3週間 |

まだ持っていない口座があったら、早めに用意しておきましょう!!

追記

岡三オンライン証券での委託販売が確定しました。

資金不要で申し込めますので、当選を目指す方は忘れずに申し込みましょう。

ジェイテックコーポレーション(3446)のBBスタンスと抽選結果

続いてジェイテックコーポレーション(3446)におけるBBスタンスと抽選結果を紹介します。

|

証券会社

|

抽選結果

|

|

|---|---|---|

| 主幹事 | SMBC日興証券 |

補欠

|

| 幹事 | 野村證券 |

落選

|

| SBI証券 |

落選

|

|

| みずほ証券 |

落選

|

|

| エース証券 |

ネット申込不可

|

|

| 東洋証券 |

ネット申込不可

|

|

| 岡三証券 |

落選

|

|

| エイチエス証券 |

落選

|

|

| マネックス証券 |

落選

|

|

| 委託 | 岡三オンライン証券 |

落選

|

| 楽天証券(?) |

取扱なし

|

|

| 安藤証券(?) |

取扱なし

|

|

| ライブスター証券(?) |

取扱なし

|

|

| GMOクリック証券(?) |

取扱なし

|

|

| 松井証券(?) |

取扱なし

|

こんな感じで、今のところは前向きに考えています。

規模の大きさが気になるので、最終的なBBスタンスは仮条件決定後に決めるつもりです。

結局は全力で申込する気がしますけどね 笑

昨年の12月は規模が大きくても初値高騰ラッシュでしたので、それを考えればスケジュールが恵まれている今の状況ならば問題ないように思います。

他にはない技術を持っている会社ということで、セカンダリーもそれなりに賑わいそう。

個人的には2月第一弾のIPOであるMマートよりも気になる銘柄です。

ジェイテックコーポレーション(3446)のIPO初値予想

ジェイテックコーポレーション(3446)のIPOにおける初値予想になります

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です^ ^

【仮条件決定後の直感的初値予想】

直感的初値予想の記事はこちら

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

投票のお力添えをお願いいたします

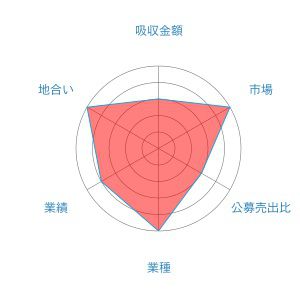

ジェイテックコーポレーション(3446)のIPO個人的評価

【総合評価】

25/30

【スタンス】

強気

(市場)

5点=マザーズ 4点=ジャスダック 3点=東証一部 2点=東証2部 1点=その他

(吸収金額)

5点=小型 4点=中小型 3点=中型 2点=大型 1点=超大型

(業種)

5点=オンリーワン 4点=ネット系 3点=特殊 2点=普通 1点=不人気

(公募売出比)

5点=公募のみ 4点=公募 〉売出 3点=公募=売り出し 2点=公募〈 売出 1点=売出のみ

(業績)

5点=右肩上がり 4点=黒字(波があらい) 3点=横ばい 2点=赤字 1点=赤字(成長性なし)

(地合い)

5点=イケイケ 4点=いい流れ 3点=普通 2点=雰囲気悪い 1点=最悪

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらにユーザー数10万人を突破して超お得なキャンペーンを実施しています。

口座開設すると2,000円分の現金が貰えます。(2025/6/30まで)

さらに、2025年8月31日までに当ブログ経由口座開設するとAmazonギフト券1,000円分が上乗せ!!

合計3,000円をプレゼント!!

また、50万円以上投資すると5,000円分が追加されますよ。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL

いつも参考にさせてもらってます。

以前ファンディーノのSKRで質問させてもらった者です。

記事内容と違うので凝縮ですが、新案件いかがでしょうか?

よく分からない部分があるので教えていただきたいのですが、お願いします。

①ベンチャーキャピタルが投資しているかの見方がわからないです。

②発行株式がやたらに多いのはすでに数円で多数発行しているのに我々に数百円で売る売るということなのでしょうか。発行株式が多いので気になりました。

匿名さん

コメントありがとうございます。

①についてですが、こちらは自分で公式サイトや各メディアから情報を探しています。なので資金調達した企業はすぐにわかりますが、していない企業はわかりません。EcoloBlueは資本金が300万円なのでプロ投資家が入っている可能性は低いと思います。

②については売るというか資金調達ですからね。このあたりは企業側が決めることなので特別問題はないかなと思います。おそらく今後の資金調達のことも考えてのことでしょう。

回答ありがとうございました。

自分には資金調達の概念がよくわかってないようです。

極端ですが

一円で既に一万株発行されていて

1000円/株で一万株の資金調達をしたら

調達時点で約500円/株に価値が値下がりしてしまうように感じます。

(反対に創業者は値上がり)

くどいようで申し訳ありませんが、こうならない理由を教えていただけないでしょうか?

匿名さんコメントありがとうございます。

この辺はちょっと難しいかもしれません。

簡単にいうと資金調達の場合は誰がいくらで株を買ったという事実だけなんです。

例えば、すでに1回目の資金調達で1株10円で発行していて、2回目の資金調達で20円で発行したとししても、1回目に購入した人の株価が20円にアップしたわけではありません。

この後にもしその株が上場して市場価格が100円になったとしたら、10円で買った人は90円儲かって、20円で買った人は80円儲かるといった感じです。(安い株価で買った人は大きな利益を得られる)

逆に上場して5円の価値だったら、10円で買った人は5円の損失で、20円で買った人は15円の損失になります。

つまり流動性がない場合だとそもそも市場価格がありませんので、値上がりしたとか値下がりしたなどの概念がないということになります。

こんな感じですがいかがでしょうか??

重ね重ねありがとうございます。

今後もブログ楽しみにしております。

匿名さん

コメントありがとうございます。

説明下手で申し訳ないです。

また何かありましたら遠慮なくお問い合わせください。