どうも、メカニックです!!

タイミー(215A)のIPOが新規承認されました。

2024/7/26から8/1に上場予定で、事業内容はスキマバイトサービス「タイミー」の運営等 です。

このページではタイミー(215A)のIPO詳細や初値結果、仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

また、下記のYouTube動画でも紹介しています。

最新の投資情報、キャッシュレス情報を紹介していますので、気に入っていただけたらチャンネル登録していただけますと幸いです。

結論:タイミー(215A)の初値は少しだけ期待できそう

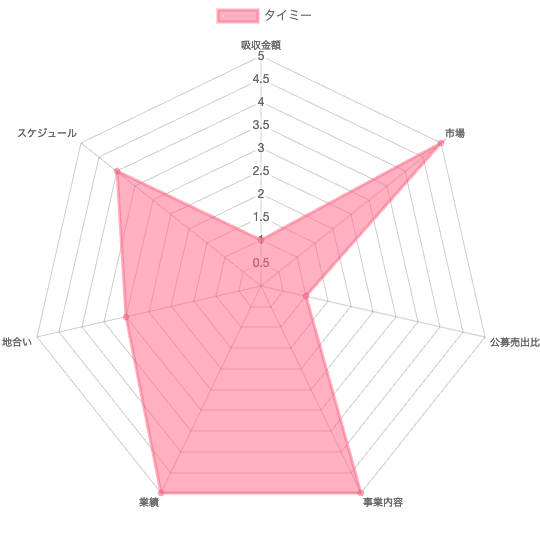

| 吸収金額 | |

|---|---|

| 市場 | |

| 公募売出比 | |

| 事業内容 | |

| 業績 | |

| 地合い | |

| スケジュール |

【総合評価】

24/35

【スタンス】

やや強気

時間がない人向けに学びタイミーのIPOについて要点をピックアップしてまとめました。

結論からいうと、初値は公募価格以上になりそうです。

- スキマバイトサービス事業

- 6/27に上場

- 想定平均価格は1,330円

- 上場市場はグロース

- 吸収金額は約493億円

- 売り上げ絶好調で黒字

- 売り出しのみ

- 株主はVCばかり

- 3/2を海外、3/1を国内で配分

- 狙い目は大和証券と三菱UFJMS証券

タイミーはスキマバイトサービス「タイミー」を運営している企業です。

グロースへの上場を予定しており、想定平均価格は1,330円、吸収金額は493.2億円。

予定通りに上場すれば時価総額は1,200億円越えのユニコーン企業になります。

売上は前期から急激に伸びており、すでに黒字化済みです。

大株主はベンチャーキャピタルばかりで、売出しのみではありますが知名度も高いため公募価格以上の初値が狙えます。

幹事団を見ると最も当選しやすい証券会社は主幹事の大和証券と三菱UFJモルガン・スタンレー証券です。

大和コネクト証券とauカブコム証券でも委託販売が期待できるのでこちらも狙い目になります。

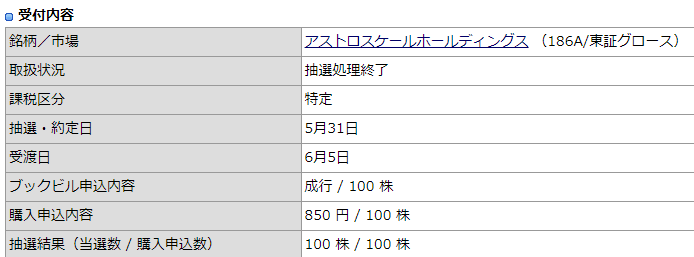

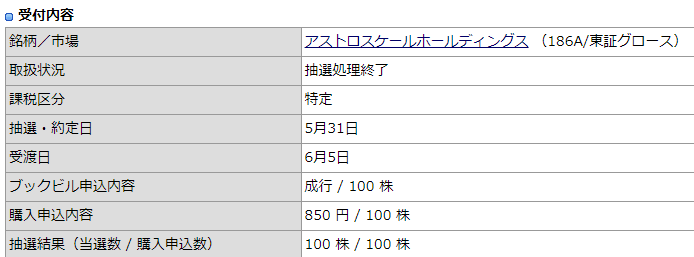

ちなみに自分はアストロスケールホールディングスではauカブコム証券で当選。

今回も当選を狙います!!

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

さらに最近ではIPOを目指すベンチャー企業に先回り投資できるFUNDINNO(ファンディーノ)を中心とした株式投資型クラウドファンディングの人気が加速中!!

企業と投資家が一緒になってIPOまで目指せる新しい方法なので、興味がある人は是非チェックしてみてください。

自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

タイミー(215A)のIPO初値予想と初値結果

タイミー(215A)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

(公募価格の1.0倍〜1.5倍)

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

投票のお力添えをお願いいたします。

期限は上場日前日までです。

初値結果

タイミー(215A)のIPO詳細

| 銘柄 | 株式会社タイミー |

|---|---|

| 市場 | グロース |

| 上場日 | 2024/7/26~8/1 |

| コード | 215A |

| 公募 | 0株 |

| 売り出し | 32,245,400株 ↓ 32,310,800株 |

| OA | 4,836,800株 ↓ 4,771,400株 |

| 想定仮条件 | 1,230円~1,430円 |

| 想定平均価格 | 1,330円 |

| 吸収金額 | 約493.2億(想定平均価格ベース) |

| 時価総額 | 約1,265.3億円(想定平均価格ベース) |

| 仮条件 | 1,350円から1,450円 |

| 公開価格 | -円 |

タイミー(215A)ってどんな会社??

まずは今回新規承認されたタイミーがどんな企業なのか簡単に紹介します。

2017年に前身となる株式会社Recolle(レコレ)を設立。

1年後に事業をピボットし社名を現在の株式会社タイミーに変更しています。

そこからVCや事業会社からガンガン資金調達をして怒涛の成長!!

約8年でのIPOとなりました。

現在の従業員数は917名、提出会社の平均年間給与は583万円です。

事業内容はスキマバイトサービス事業です。

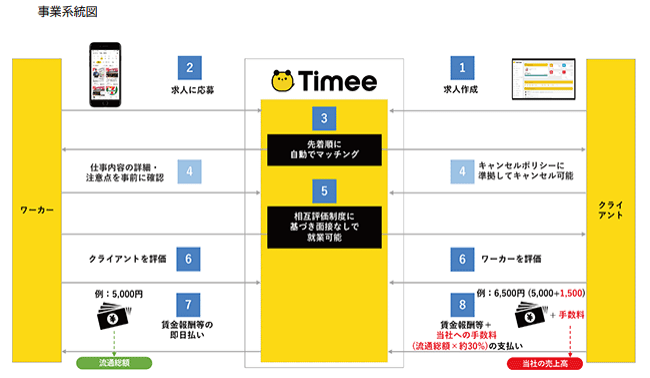

ビジネスモデルは下記の通り。

スキマ時間にバイトしたい人と、人手が欲しい企業をマッチングし、報酬を得ています。

履歴書なし、面接なしで働くことができ、さらに報酬は即日入金。

特別なスキルや経験は必要ないことから若年層を中心に広がっています。

現在の登録ワーカー数は700万人を超えており、事業者は25万拠点以上です。

ブックオフやプーマ、ハピネット、串カツ田中など大手企業も導入しています。

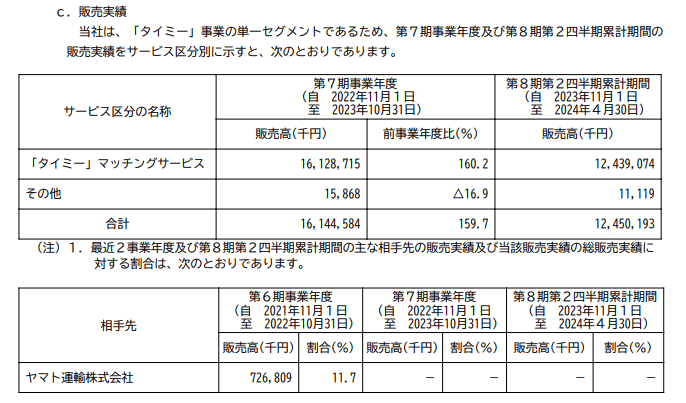

相手先や販売実績

ほぼ単一セグメントです。

相手先はヤマト運輸の名前がありますが、ここ2期を見ると10%以上依存している相手先はいません。

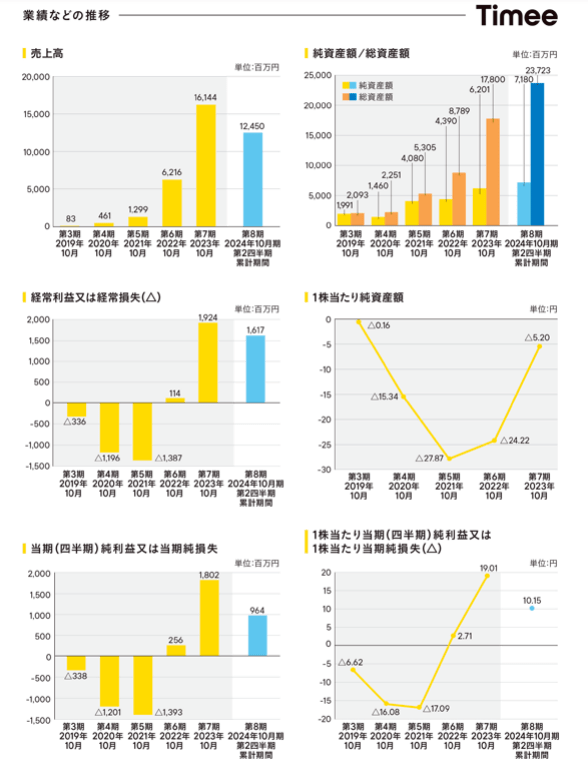

業績

素晴らしいの一言です。

売上は右肩上がりで伸びていて、6期から急伸!!

純損益も黒字化しています。

これは間違いなくプラス要素になりますね。

タイミー(215A)のIPOスペック

続いて、IPOスペックを見ていきましょう。

想定仮条件は1,230円~1,430円で、想定平均価格は1,330円。

上場予定市場はグロースを見込んでおり、吸収金額は約493.2億円となっています。

タイミー(215A)のIPOにおけるマイナス材料

まずはマイナス面から行きましょう。

一番気になるのは吸収金額です。

IPOは小さければ小さいほど初値が上がりやすい傾向にありますが、タイミーは493億円と超大型規模になります。

流石にここまでの規模になれば初値に大きな影響を与えること間違いなし。

そして、公募が0株で全て売り出しです。

株主の換金目当ての上場となるためこういう銘柄は投資家に良い印象を与えません。

また直近ではメルカリがスキマバイト事業に参入するなど、ライバルも多くなってきました。

今後も新規参入が続くでしょうから業界内でのシェア率が低下し、売上に影響を与える可能性があります。

タイミー(215A)のIPOにおけるプラス材料

プラス面はまず事業内容です。

スキマバイトは若年層に人気で、タイミーはこの分野のファーストペンギンかつ業界No.1。

今後の市場拡大も間違いありません。

さらに売上が急伸しており、すでに黒字化済みということで高い成長性も間違いなく評価されます。

知名度の高さもプラスです。

タイミー(215A)の幹事団と当選期待度

続いて、IPO幹事団と各社における期待度を紹介します。

| 証券会社 | 個人期待度 | |

|---|---|---|

| 主幹事 | 大和証券 |

1

|

| 三菱UFJモルガンスタンレー証券 |

2

|

|

| モルガン・スタンレーMUFG証券 |

–

|

|

| 幹事 | 野村證券 |

7

|

| みずほ証券 |

3

|

|

| SBI証券 |

4

|

|

| SMBC日興証券 |

5

|

|

| 岩井コスモ証券 |

8

|

|

| 水戸証券 |

–

|

|

| 岡三証券 |

9

|

|

| 楽天証券 |

6

|

|

| 委託幹事 | 岡三オンライン証券(?) |

–

|

| 松井証券(?) |

–

|

|

| GMOクリック証券(?) |

–

|

|

| SBIネオトレード証券(?) |

–

|

|

| DMM株(?) |

–

|

|

| auカブコム証券(?) |

–

|

|

| 大和コネクト証券(?) |

–

|

主幹事は3社の共同主幹事です。

ただしモルガン・スタンレーMUFG証券はネットから申し込みができないので実質2社。

大手証券、中堅証券、ネット証券までバラエティに富んだラインナップですね。

もちろん狙い目は主幹事の2社ですが、個人的には大和コネクト証券とauカブコム証券の委託販売にも期待しています。。

特にアストロスケールホールディングスではauカブコム証券で当選者が非常に多かったので今回も期待できると思います。

ちなみに自分は両方で当選しました。

こちらはauカブコム証券での当選画像です。

ただ、タイミーは売出し枚数の2/3を海外に割り当てるので、数字以上に当選は難しいと思います。

当選を目指す人は平幹事も含めてできるだけ多くの証券会社から申し込みしましょう。

タイミー(215A)のスケジュールや購入方法

| 仮条件決定日 | 2024/7/9 |

|---|---|

| 申込期間 | 最短2024/7/9から最長7/23 |

| 公開価格決定日 | 2024/7/18から7/24のいずれか |

| 購入申込期間 | 最短2024/7/19から最長7/30 |

仮条件は2024/7/9に決定します。

申込期間は最短2024/7/9から最長7/23までですので、IPOが欲しい人はこの期間内に証券会社から申込しましょう。

公開価格は2024/7/18から7/24のいずれかの日に決まり、夕方から抽選結果が判明します。

購入期間が最短2024/7/19から最長7/30となっているので、当選、補欠当選した人はこの期間内に購入申込をしてください。

当選しても購入申込を忘れると購入できませんので注意しましょう。

IPO投資における手順は下記の通り。

- 証券会社に口座開設

- ネットからIPOに申し込み

- 抽選結果発表

- 当選したら購入

- 上場日に売却

この5ステップです。

さきほども言った通り、IPOは主幹事からの申し込みが最も当選確率が高いので第一優先で申し込みしましょう。

タイミー(215A)のIPOにおけるBBスタンスと抽選結果

タイミー(215A)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | 大和証券 |

当選

|

| 三菱UFJモルガンスタンレー証券 |

次点

|

|

| モルガン・スタンレーMUFG証券 |

ネット申込不可

|

|

| 幹事 | 野村證券 |

落選

|

| みずほ証券 |

落選

|

|

| SBI証券 |

落選

|

|

| SMBC日興証券 |

補欠

|

|

| 岩井コスモ証券 |

後期

|

|

| 水戸証券 |

ネット申込不可

|

|

| 岡三証券 |

落選

|

|

| 楽天証券 |

後期

|

|

| 委託幹事 | 岡三オンライン証券(?) |

落選

|

| 松井証券(?) |

取り扱いなし

|

|

| GMOクリック証券(?) |

取り扱いなし

|

|

| SBIネオトレード証券(?) |

取り扱いなし

|

|

| DMM株(?) |

取り扱いなし

|

|

| auカブコム証券(?) |

後期

|

|

| 大和コネクト証券(?) |

補欠

|

新規承認時におけるBBスタンス

規模は今年最大ですが、フルエントリーする予定です。

注目度は抜群ですし業績は目を見張るものがあります。

初値高騰は難しそうですが数万円のリターンは射程圏内でしょう。

地合いが悪いので最終的なスタンスは仮条件決定後に決めますが、基本は参加すると思います。

当ブログでは株式投資型クラウドファンディングの国内最大手「FUNDINNO」と特別キャンペーンを実施しています。

下記リンクからの口座開設で2,000円相当のアマゾンギフト券をプレゼント!!

ファンディーノではエンジェル税制が適用される案件が多く、取り扱いをした琉球アスティーダスポーツクラブは国内で唯一となるIPOイグジットをしています。

応援出資した企業が時価総額1,000億円超えのユニコーンになれば数十倍のリターンも夢ではありません。

10万円から有望なベンチャー企業に応援出資ができますので新たな投資を是非体験してみてください。

さらに詳しく知りたい方は下記に自分の投資実績も交えて解説していますので是非合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO  CREAL

CREAL

そろそろ東京メトロも上場ありそうですよね?

そうですね!!

タイミー三菱で妻と200株当たりました(笑)

東京メトロ、オリオンビール早く上場して。

おめでとうございます!!

100株初値売りです。100株長期保有です。

目論見書では将来配当出すみたいですね。

最近のIPOは2~3倍の初値ないのは何でですかね?

初値健闘してくれましたね。

でも確かに高騰する銘柄がなくて旨みが少なくなってきた印象です。

バブル待ちでしょうか。