どうも、メカニックです!!

紀文食品(2933)のIPOが新規承認されました。

2021/04/13に上場予定で事業内容は”水産練り製品類、惣菜類、水産珍味類等の食品製造販売及び仕入販売業“です。

このページでは紀文食品(2933)のIPO詳細や仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

また、動画でもまとめていますのでよろしければこちらもどうぞ。

結論:紀文食品(2933)のIPOは意外と人気化!?

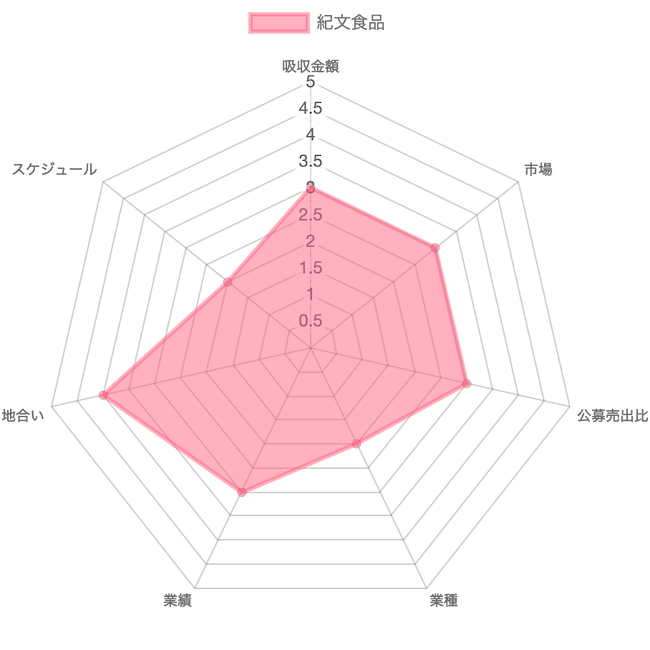

| 吸収金額 | |

|---|---|

| 市場 | |

| 公募売出比 | |

| 業種 | |

| 業績 | |

| 地合い | |

| スケジュール |

【総合評価】

21/35

【スタンス】

中立

時間がない人向けに紀文食品(2933)のIPOについてさっとまとめます。

結論からいうと、初値は公募価格以上が狙えそうです。

- 水産練り製品の販売

- 想定価格は1,310円

- 上場市場は東証1部

- 上場日は4/13

- 吸収金額は約62.4億円

- 業績は横ばい

- 配当性向は13.4%

- ロックアップはやや緩め

- 主幹事はみずほ証券

紀文食品(2933)は練り製品やお惣菜などを製造・販売している企業です。

想定価格は1,310円で東証一部に上場予定。

業績は横ばいですが黒字を確保しています。

吸収金額は62.4億円と一部にしてはそこまで大きくはありません。

知名度も高く、すでに配当を実施済み。

ピカピカしたベンチャーではないですが老舗企業でかつ地合いがいいこともあり、微プラスが狙えそうです。

自分は参加方向で調整しています。

幹事構成を見ると主幹事はみずほ証券です。

大手証券が多くネット証券ではSBI証券が名を連ねています。

スルーする人もSBI証券からは申し込みをしてポイントだけはゲットするようにしましょう。

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

さらに最近ではIPOを目指すベンチャー企業に先回り投資できるFUNDINNO(ファンディーノ)を中心とした株式投資型クラウドファンディングの人気が加速中!!

企業と投資家が一緒になってIPOまで目指せる新しい方法なので興味がある人は是非チェックしてみてください。

自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

紀文食品(2933)のIPO詳細

| 銘柄 | 株式会社紀文食品 |

|---|---|

| 市場 | 東証1部 |

| 上場日 | 2021/04/13 |

| コード | 2933 |

| 公募 | 3,000,000株 |

| 売り出し | 1,144,000株 |

| OA | 621,600株 |

| 想定価格 | 1,310円 |

| 吸収金額 | 約62.4億(想定価格ベース) |

| 時価総額 | 約290.9億円(想定価格ベース) |

| BB期間 | 2021/3/24~3/130 |

| 価格決定日 | 2021/3/31 |

紀文食品(2933)ってどんな会社??

有名企業なのでどんな会社か知っている人も多いと思いますが、まずは今回新規承認された紀文食品がどんな企業なのかを簡単に紹介していきます。

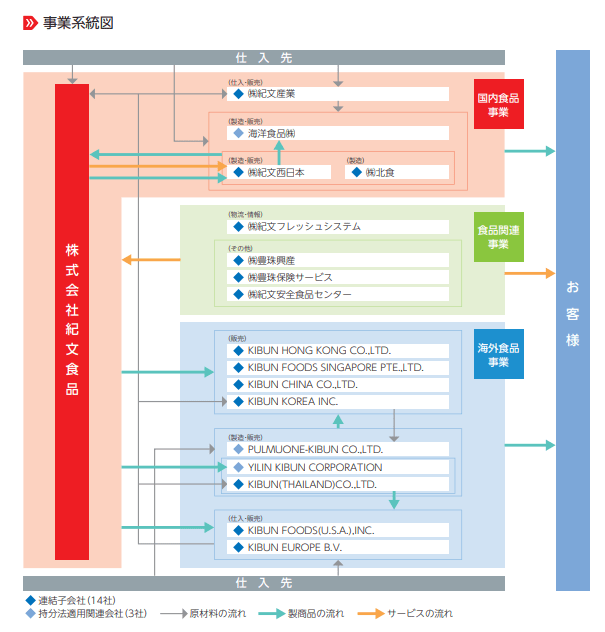

連結子会社14社、非連結子会社1社、持分方適用関連会社3社からなるグループ会社です。

前身は1938年に個人創業で始めた山形屋米店。

その後、紀伊国屋果物店を開店して紀文に改名しました。

1948年に株式会社紀文商店を設立し、そこから全国に工場、そして海外出店を加速させていき、1992年に現在の紀文食品に商号変更。

多くの企業と提携しながら83年程でのIPOとなっています。

従業員数は2,695名で提出会社の平均年間給与は約489万円です。

そんな紀文食品の事業系統図は下記の通りになります。

主な事業は食品事業です。

製造しているのは水産練り製品、惣菜、水産珍味などなど。

農畜産品の輸出入と国内仕入れ販売も行なっており、6社の工場で安定供給できる体制が整っています。

また、子会社では配送がメインのロジスティックス事業、グループで保有する車のリース事業やオフィスサービス事業、さらには損害保険の代理業なども展開。

国内だけでなく海外にも工場があり、水産練り製品の製造販売を行なっています。

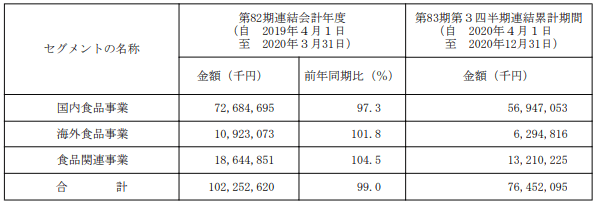

販売実績

販売実績を見ると国内食品事業が売上の柱ですが前年同期比97%と伸びてはいません。

海外食品や食品関連の方が伸びているのがわかりますね。

紀文食品(2933)のIPOスペック

続いて紀文食品(2933)のIPOスペックを見ていきましょう。

想定価格は1,310円。

上場予定市場は東証1部で吸収金額は約62.4億円となっています。

紀文食品(2933)のIPOにおけるマイナス要素

マイナス面としては業種と業績です。

水産練り製品の販売・仕入れとなり、残念ながらフレッシュさが感じられません。

安定的に売上がでるのは間違いないんですがIPO的にはどうしても目新しさの感じる業種が評価される傾向にあるんですよね。。

また、業績も横ばいで、今後も大きく成長していく可能性は低いです。

社歴が古い会社ですからまぁしょうがないといえばしょうがないんですが。

あとは4月はスケジュールも過密日程になるので投資家の買い意欲が下がらないか少し心配です。

紀文食品(2933)のIPOにおけるプラス要素

初値を押し上げる要素としては知名度、そして吸収金額です。

紀文食品といえばおそらくほとんどの人が一度は聞いたことがある企業だと思いますし、普段からお世話になっている人も多いと思います。

当然、自分も普段から紀文食品の練り物にはお世話になっている一人。

知名度の高さはIPOでプラスに影響します。

また吸収金額は60億円超えではありますが東証1部ということを考えれば重たさを感じず、むしろ小型です。

問題なく吸収できるサイズでしょう。

紀文食品(2933)のIPO仮条件

仮条件が下ブレしたことから吸収金額は最大55.3億円となりました。

紀文食品(2933)のIPO公開価格

※公開価格が決定次第更新します。

紀文食品(2933)のIPO割当枚数と当選期待度

続いて紀文食品(2933)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人期待度 | |

|---|---|---|---|---|

| 主幹事 | みずほ証券 |

34,821枚

|

3,482枚

|

1

|

| 幹事 | 野村證券 |

2,486枚

|

249枚

|

3

|

| 大和証券 |

2,486枚

|

249枚

|

2

|

|

| SMBC日興証券 |

414枚

|

42枚

|

5

|

|

| SBI証券 |

414枚

|

187枚

|

4

|

|

| 極東証券 |

414枚

|

0枚

|

–

|

|

| エース証券 |

414枚

|

0枚

|

–

|

|

| 委託幹事 | 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

| 楽天証券(?) |

-枚

|

-枚

|

–

|

|

| 松井証券(?) |

-枚

|

-枚

|

–

|

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| SBIネオトレード証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

|

| コネクト(?) |

-枚

|

-枚

|

–

|

紀文食品(2933)の主幹事

主幹事はみずほ証券です。

このところ野村證券が無双状態でしたがやはり黙ってはいませんでしたね。

しかも野村證券が主幹事をつとめそうな知名度の高い老舗企業をもってきたところは、カウンターパンチといったところでしょうかww

話を元に戻すと紀文食品に関しては当選枚数も多く、おそらく100株配分になるでしょうからネットからの平等抽選でも十分に当選できると思います。

今、みずほ証券はIPOに必須の証券会社です。

まだ保有していない人は絶対に開設しておくようにしてくださいね。

初心者の人はIPOルールを下記にまとめていますので、こちらも合わせて読んでくださいね。

その他狙い目の証券会社

平幹事は大手、中堅、ネット証券がそろい踏み。

ただ、残念ながら極東証券とエース証券はネット証券からはネットからIPOに参加できません。

この中だと当選確率が高そうなのは大和証券とSBI証券の2社ですかね。

規模がそれなりに大きいので平幹事でも小型IPOよりかは期待ができます。

当選したい人は全てから申込するようにしましょう。

紀文食品(2933)のIPOにおけるBBスタンスと抽選結果

紀文食品(2933)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | みずほ証券 |

落選

|

| 幹事 | 野村證券 |

落選

|

| 大和証券 |

選外

|

|

| SMBC日興証券 |

補欠

|

|

| SBI証券 |

落選

|

|

| 極東証券 |

ネット申込不可

|

|

| エース証券 |

ネット申込不可

|

|

| 委託幹事 | 岡三オンライン証券(?) |

落選

|

| 楽天証券(?) |

取り扱いなし

|

|

| 松井証券(?) |

取り扱いなし

|

|

| GMOクリック証券(?) |

取り扱いなし

|

|

| SBIネオトレード証券(?) |

取り扱いなし

|

|

| DMM株(?) |

取り扱いなし

|

|

| コネクト |

落選

|

新規承認時におけるBBスタンス

少し不安はありますがフルエントリーとしました。

知名度が高い東証1部案件ということで多少安心感があります。

規模的に重たさを感じないのもグッドです。

当選しても大きな利益にはなりませんが今の地合いならば数万円のリターンを狙える銘柄だと思っています。

紀文食品(2933)のIPO初値予想

紀文食品(2933)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

初値結果

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらに今なら投資デビュー応援キャンペーンを実施しています。

口座開設するだけで1,500円の現金が貰えます。(2026/3/31まで)

さらに、50万円以上投資すると追加で2,500円!!

合計4,000円も貰えます。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL

株主優待つかないかな。おでんセット大歓迎!

おでん良いですね♪

人気優待になりそう!!