どうも、メカニックです!!

Finatextホールディングス(4419)のIPOが新規承認されました。

2021/12/22に上場予定で事業内容は証券・保険ビジネス向けクラウド基幹システムの提供及びデータ解析・サービス開発支援です。

このページではFinatextホールディングス(4419)のIPO詳細や初値結果、仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

また、下記の動画でも紹介しています。

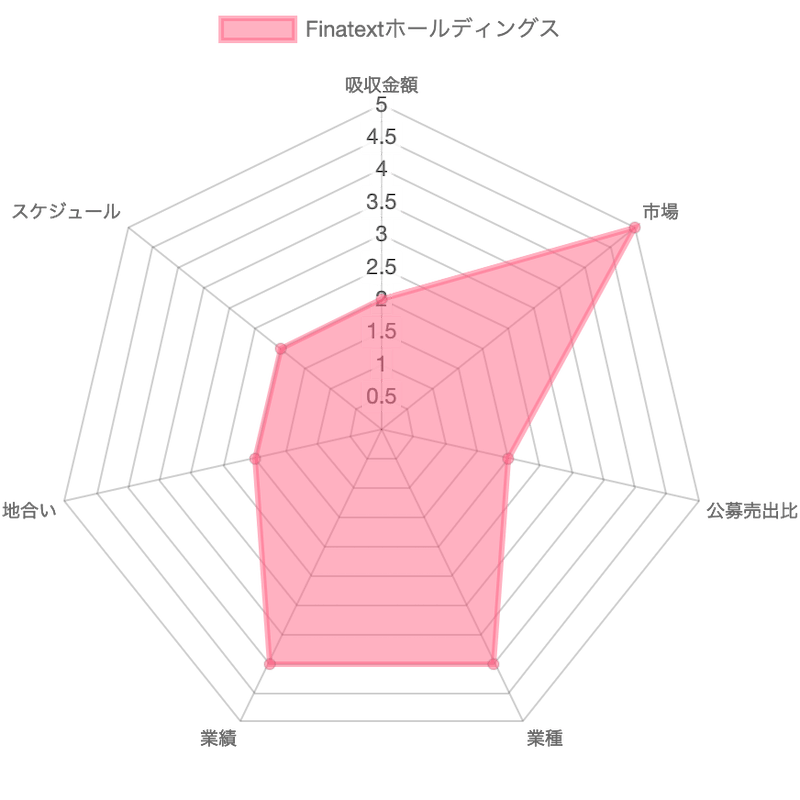

結論:Finatextホールディングスは地合い次第

| 吸収金額 | |

|---|---|

| 市場 | |

| 公募売出比 | |

| 業種 | |

| 業績 | |

| 地合い | |

| スケジュール |

【総合評価】

23/35

【スタンス】

中立

時間がない人向けにFinatextホールディングスのIPOについて要点をピックアップしてまとめました。

結論からいうと、初値は今の地合いだと公募価格近辺になりそうです。

- BaaS関連

- 12/22に上場

- 過密スケジュール

- 想定価格は1,290円

- 上場市場はマザーズ

- 吸収金額は約229.6億円

- 業績は好調だが赤字

- ロックアップはかたい

- 株主は事業会社とVCが中心

- 主幹事は大和証券と三菱UFJモルガン・スタンレー証券

- STREAMでも取扱いあり!!

- 海外割当あり

- 有名ベンチャー

FinatextホールディングスはBaaS関連の企業です。

証券会社や銀行向けのクラウド基幹システムを提供しています。

マザーズに上場を予定しており、想定価格は1,290円、吸収金額は約229.6億円に設定されています。

かなりの大型規模となりますので、需給関係はいまいちですが、目新しい業種なので、そこまでネガティブには感じません。

業績を見ると、売上は伸びていますが赤字です。

スケジュールは過密で、地合いも良いとはいえませんので、初値高騰は難しいと思われます。

そして、主幹事は大和証券と三菱UFJモルガン・スタンレー証券です!!

枚数は多いですが、海外割当てが予定されているので、予想以上に当選難易度は高くなるかもしれません。

また、Finatextホールディングスのグループ会社であるスマホ証券のSTREAMでの取り扱いが確定しました!!

もしかしたらこちらが一番の狙い目になるかもしれません!!

あとは大和証券グループのコネクトでも委託販売される可能性が高いです。

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

さらに最近ではIPOを目指すベンチャー企業に先回り投資できるFUNDINNO(ファンディーノ)を中心とした株式投資型クラウドファンディングの人気が加速中!!

企業と投資家が一緒になってIPOまで目指せる新しい方法なので、興味がある人は是非チェックしてみてください。

ちなみに当ブログでは特別キャンペーンも実施しており、投資家登録でAmazonギフト券1,000円相当が貰えます。

さらに、自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

Finatextホールディングス(4419)のIPO詳細

| 銘柄 | 株式会社Finatextホールディングス |

|---|---|

| 市場 | マザーズ |

| 上場日 | 2021/12/22 |

| コード | 4419 |

| 公募 | 2,800,000株 |

| 売り出し | 12,675,700株 |

| OA | 2,321,200株 |

| 想定価格 | 1290円 |

| 吸収金額 | 約229.6億(想定価格ベース) |

| 時価総額 | 約628.9億円(想定価格ベース) |

| BB期間 | 2021/12/6~12/10 |

| 価格決定日 | 2021/12/13 |

Finatextホールディングス(4419)ってどんな会社??

まずは今回新規承認された、Finatextホールディングスがどんな企業なのか簡単に紹介しますね。

前身は2013年に設立された株式会社Finatextホールディングスです。

子会社の設立や、事業会社と提携、外部からも多くの資金調達をしながら事業をスケールさせました。

およそ8年ほどでのIPOです。

現在の従業員数は181名、提出会社の平均年間給与は約604万円となっています。

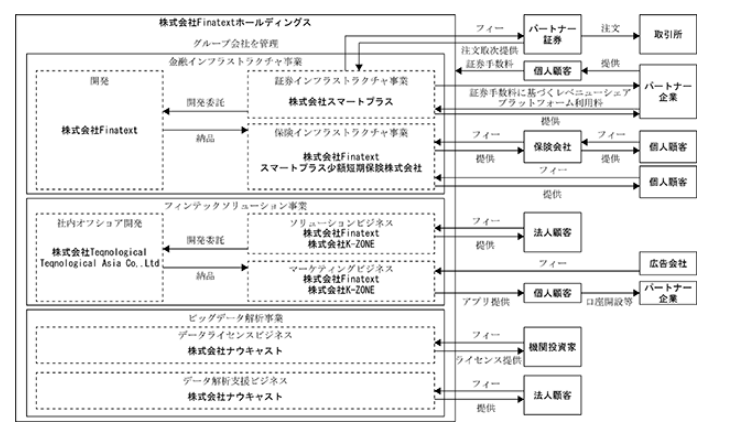

そんなFinatextホールディングスの事業内容は証券や保険ビジネス向けのクラウド基幹システムの提供です。

ビジネスモデルは下記の通り。

以下の3つの事業に分類されます。

- フィンテックソリューション

- ビッグデータ解析

- 金融インフラストラクチャ

フィンテックソリューション事業では金融サービスにかかるサイトやアプリのフロントエンドサービスの開発、企画やマーケティングまで行っています。

提供中のアプリとしては、あるかぶ!やかるFXです。

ビッグデータ解析事業では、企業が保有するクレカデータなどを解析し、官公庁や国内外の金融機関に販売しています。

金融インフラストラクチャ事業ではサイトやアプリのフロントエンドの構築に必要となる機能を提供するソフトウェアであるBaaSを提供しています。

主なサービスとしてはクレディセゾンのセゾンポケット、ANA Xのウェルスウイング、自社で提供しているSTREAMです。

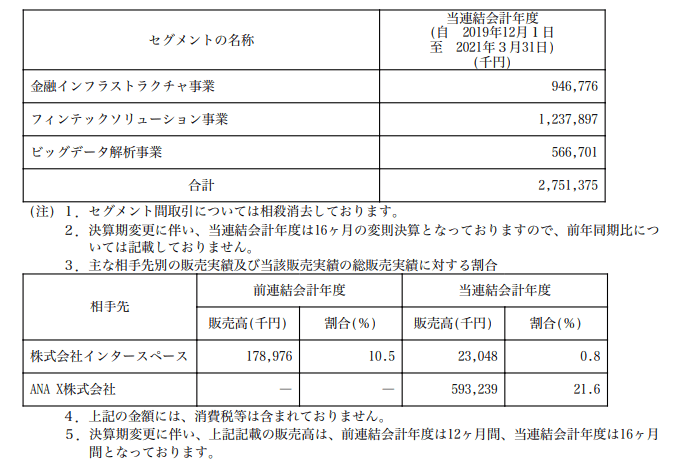

販売実績と相手先

フィンテックソリューション事業が稼ぎ頭ですが、他の事業でもしっかりと売り上げています。

相手先はBaaSを利用しているANA Xに21%ほどの売上を依存しています。

Finatextホールディングス(4419)のIPOスペック

続いてFinatextホールディングス(4419)のIPOスペックを見ていきましょう。

想定価格は1,290円。

上場予定市場はマザーズを見込んでおり、吸収金額は約229.6億円となっています。

Finatextホールディングス(4419)のIPOにおけるマイナス材料

マイナス材料は需給です。

マザーズで200億円越えは流石に重たさを感じます。

しかも、今は地合いも良いとはいえませんから、いつも以上に上値が重くなりそうです。

また、12月後半は過密日程ですので、資金分散と注目度の低下もさけられません。

Finatextホールディングス(4419)のIPOにおけるプラス材料

事業内容は投資家に評価されそうです。

BaaS関連で目新しさのある業種ですから、IPOでは人気化すると思われます。

業績は赤字ですが、しっかりと伸びているので問題はないでしょう。

有名なベンチャーで知名度が高い点もプラスに働くと思います。

12月IPOの中では注目されるはずです。

Finatextホールディングス(4419)のIPO仮条件

※仮条件決定後に更新

Finatextホールディングス(4419)のIPO公開価格

※公開価格決定後に更新

Finatextホールディングス(4419)のIPO割当枚数と当選期待度

続いて、Finatextホールディングス(4419)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人期待度 | |

|---|---|---|---|---|

| 主幹事 | 大和証券 |

-枚

|

-枚

|

–

|

| 三菱UFJモルガンスタンレー証券 |

-枚

|

-枚

|

–

|

|

| 幹事 | 松井証券 |

-枚

|

-枚

|

–

|

| あかつき証券 |

-枚

|

-枚

|

–

|

|

| 楽天証券 |

-枚

|

-枚

|

–

|

|

| 岩井コスモ証券 |

-枚

|

-枚

|

–

|

|

| マネックス証券 |

-枚

|

-枚

|

–

|

|

| 委託幹事 | 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| SBIネオトレード証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

|

| コネクト(?) |

-枚

|

-枚

|

–

|

|

| 三菱UFJ eスマート証券(?) |

-枚

|

-枚

|

–

|

|

| STREAM |

-枚

|

-枚

|

–

|

Finatextホールディングス(4419)の主幹事

主幹事は大和証券と三菱UFJモルガン・スタンレー証券です。

なかなか珍しいコンビですが、ネット組みとしてはありがたい組み合わせかもしれません。

なぜなら大和証券は未成年口座から申込ができ、三菱UFJモルガン・スタンレー証券は大手の中では口座開設者が少ないからです。

当選を目指すならば家族の協力も得ながら、この2社を優先的に申込しましょう。

その他狙い目の証券会社

その他の狙い目としてはネット証券でしょう。

特に松井証券は上位幹事ですので、期待できそうです。

マネックス証券、楽天証券はIPOが100%抽選配分なので、こちらもマストでしょう。

そして、コネクト、三菱UFJ eスマート証券で委託販売される可能性が非常に高いです。

大型IPOですので、委託幹事からもしっかりと狙うようにしてください。

追記

Finatextホールディングスのグループ会社であるスマホ証券のSTREAM(ストリーム)でも取扱いが確定しました。

Finatextホールディングス(4419)のIPOにおけるBBスタンスと抽選結果

Finatextホールディングス(4419)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | 大和証券 |

参加

|

| 三菱UFJモルガンスタンレー証券 |

不参加

|

|

| 幹事 | 松井証券 |

参加

|

| あかつき証券 |

ネット申込不可

|

|

| 楽天証券 |

不参加

|

|

| 岩井コスモ証券 |

不参加

|

|

| マネックス証券 |

参加

|

|

| 委託幹事 | 岡三オンライン証券(?) |

不参加

|

| GMOクリック証券(?) |

不参加

|

|

| SBIネオトレード証券(?) |

不参加

|

|

| DMM株(?) |

不参加

|

|

| コネクト(?) |

不参加

|

|

| 三菱UFJ eスマート証券(?) |

不参加

|

|

| STREAM |

参加

|

新規承認時におけるBBスタンス

今のところ参加方向で考えています。

有名ベンチャーでBaaSとしては初物。

規模が大きいですが、業績も良いし、プラスリターンになる可能性が高いと感じました。

2020年のヤプリのような感じですかね。

ただ、地合いに大きく左右される銘柄です。

仮条件を見てから最終的なスタンスを決めるのがいいと思います。

Finatextホールディングス(4419)のIPO初値予想と初値結果

Finatextホールディングス(4419)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

投票のお力添えをお願いいたします。

初値結果

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらに今なら投資デビュー応援キャンペーンを実施しています。

口座開設するだけで1,500円の現金が貰えます。(2026/3/31まで)

さらに、50万円以上投資すると追加で2,500円!!

合計4,000円も貰えます。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL

Finatextホールディングスが200株が当たりました。freeeみたいに化けませんか?

freeeも上場の時はマイ数多かったですよね?

おめでとうございます。

個人的にはfreeeのようにはなる可能性は低いと思っています。。

freeeの時も枚数多かったです。