どうも、メカニックです!!

セレンディップ・ホールディングス(7318)のIPOが新規承認されました。

2021/06/24に上場予定で事業内容は” 経営コンサルティング、事業承継サポート、M&A 支援、プロ経営者の派遣、製造事業会社の運営“です。

このページではセレンディップ・ホールディングス(7318)のIPO詳細や仮条件決定後の初値予想、上場日直前初値予想に加え、自分のBBスタンス、各社割当枚数、幹事団について記載していきますよ。

もしIPOについて知らない方はまずはじめに下記記事を一読してください。

IPOとは??というところから申込方法まで完全解説しています。

また、動画でもまとめていますのでよろしければこちらもどうぞ。

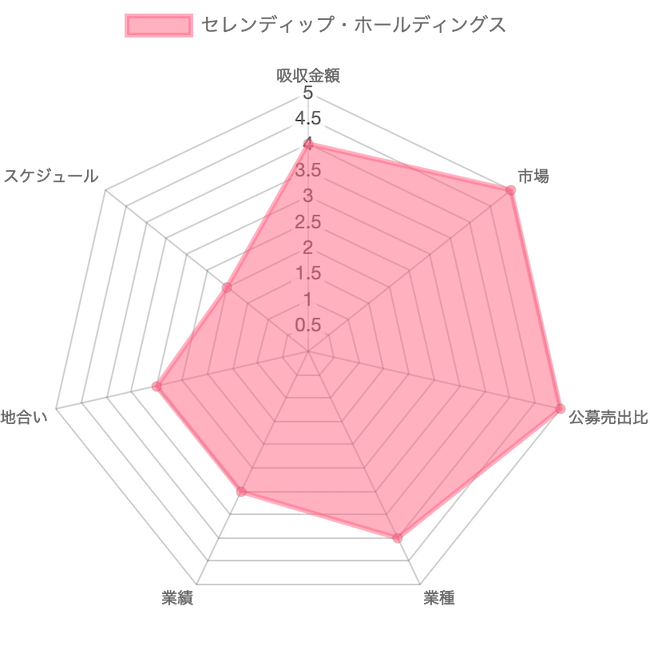

結論:セレンディップ・ホールディングス(7318)のIPOは期待できそう

| 吸収金額 | |

|---|---|

| 市場 | |

| 公募売出比 | |

| 業種 | |

| 業績 | |

| 地合い | |

| スケジュール |

【総合評価】

26/35

【スタンス】

強気

時間がない人向けにセレンディップ・ホールディングスのIPOについてさっとまとめます。

結論からいうと、初値は公募価格以上になりそうです。

- 業種は経営コンサルティング

- 想定価格は1,130円

- 上場市場はマザーズ

- 上場日は6/24

- スケジュールは過密で4社同一上場

- 吸収金額は約11.0億円

- 黒字だがやや波あり

- 売り出しはゼロ

- VCのロックアップはやや緩め

- 主幹事はSBI証券

セレンディップ・ホールディングスはM&A支援や、経営コンサルティングを行っている企業です。

マザーズに上場予定で吸収金額は11.0億円と小型〜中型規模。

公募みで売り出しはありません。

上場日は6/24で、他にも3社が上場するためスケジュールはかなり過密です。

地合いやロックアップが多少気にはなりますが、需給も悪くないですし当選できればプラスリターンが狙えると思います。

そして、主幹事はネット組にやさしいSBI証券がつとめます。

平幹事が多く、ネット証券の楽天証券も幹事入りしていますので、少しでも当選確率をアップさせたいならできるだけ多くの証券会社から申込をしましょう。

公募割れ確率は低いのでIPOチャレンジポイントを利用するのもいいかもしれませんね。

また、SBI証券が主幹事ということでグループ企業のネオモバで委託販売するかもしれません。

1株からIPOに参加できる画期的なシステムです。

今回は1株当選するだけでも数千円の利益になるかもしれませんので、取り扱いが確定すれば激アツですね!!

また、最近IPO投資を始めた方向けに当選確率をアップさせる方法を下記記事にまとめてあります。

さらに最近ではIPOを目指すベンチャー企業に先回り投資できるFUNDINNO(ファンディーノ)を中心とした株式投資型クラウドファンディングの人気が加速中!!

企業と投資家が一緒になってIPOまで目指せる新しい方法なので興味がある人は是非チェックしてみてください。

自分の経験を元に算出した当選しやすい証券会社ランキングもまとめてありますので、こちらもよろしければどうぞ。

セレンディップ・ホールディングス(7318)のIPO詳細

| 銘柄 | セレンディップ・ホールディングス株式会社 |

|---|---|

| 市場 | マザーズ |

| 上場日 | 2021/06/24 |

| コード | 7318 |

| 公募 | 850,000株 |

| 売り出し | 0株 |

| OA | 127,400株 |

| 想定価格 | 1,130円 |

| 吸収金額 | 約11.0億(想定価格ベース) |

| 時価総額 | 約47.8億円(想定価格ベース) |

| BB期間 | 2021/6/8~6/14 |

| 価格決定日 | 2021/6/15 |

セレンディップ・ホールディングス(7318)ってどんな会社??

まずは今回新規承認されたセレンディップ・ホールディングスがどんな企業なのかを簡単に紹介していきます。

前身は2006年に名古屋で設立された株式会社T3ネットワークです。

その数ヶ月後に現在の社名に変更。

事業承継を目的とした株式取得を繰り返し、外部から資金調達もしながら事業を成長させていきました。

およそ15年でのイグジットです。

現在の従業員数は全体で515名、提出会社の平均年間給与は約726万円とかなり高め。

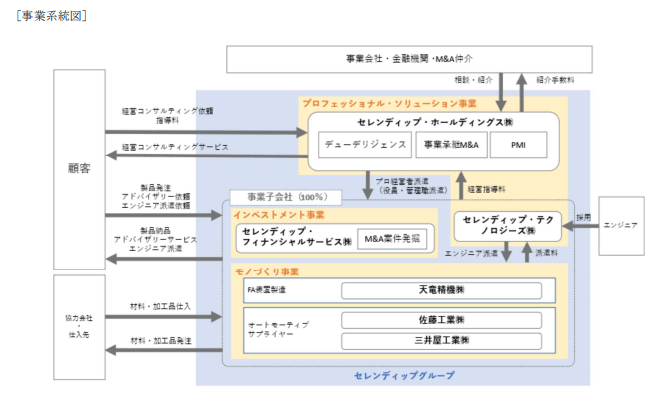

そんなセレンディップ・ホールディングスの事業系統図は下記の通りになります。

プロフェッショナル・ソリューション事業

主な事業はM&A支援や経営コンサルティングです。

事業承継などの経営課題を持った中小企業に対して、プロを派遣して解決のためのソリューションを提供。

インベストメント事業

ベンチャーキャピタル事業も行っていて出資をしてから企業価値を高めて売却をしキャピタルゲインを得ています。

モノづくり事業

自社の傘下に収めた事業で自動車製品製造やFA装置製造をおこなっています。

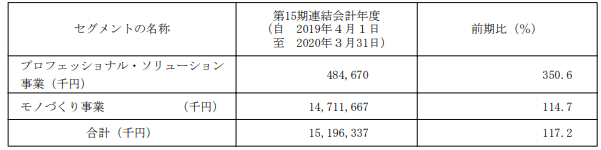

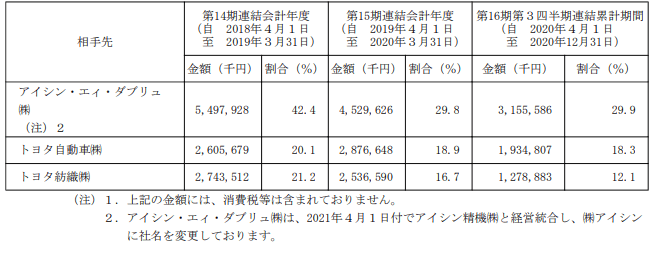

相手先と販売実績

販売実績を見るとちょっとびっくり。

なんとモノづくり事業が収益の柱です。

中身を見ると、コンサルというより製造業といった方が正しいのかもしれません 笑

ただ、成長率はプロフェッショナル・ソリューション事業に軍配が上がりますね。

相手先はというと天下のトヨタグループです。

3社に合計60%ほどの売上を依存しています。

契約を打ち切られたらかなりのダメージを受けそう。。

セレンディップ・ホールディングス(7318)のIPOスペック

続いてセレンディップ・ホールディングス(7318)のIPOスペックを見ていきましょう。

想定価格は1,130円。

上場予定市場はマザーズで吸収金額は約11.0億円となっています。

セレンディップ・ホールディングス(7318)のIPOにおけるマイナス要素

スペックは優秀だと思います。

ただ、残念なのはスケジュールです。

6月後半は非常に過密日程で連日複数の企業が上場します。

IPOが集中すると投資家のお金は分散しやすく、初値が上がりにくい傾向になるんです。

期待通りの初値まで上がらない可能性もあります。

またロックアップが公募価格の1.5倍で解除される株主がいる点も理解しておきましょう。

セレンディップ・ホールディングス(7318)のIPOにおけるプラス要素

プラス要素は需給です。

マザーズで11億円なら重たいイメージを感じません。

過密日程ではありますがこの規模ならまず安心でしょう。

また、M&A関連は先進性はないものの、上場後にも株価が上がっている企業が多いです。

売り出しがなく公募のみというのも好印象。

業績は満点とは言えないまでもしっかりと黒字を出している点はグッドです。

セレンディップ・ホールディングス(7318)のIPO仮条件

上ブレしなかったので、最大吸収金額に変更ありません。

セレンディップ・ホールディングス(7318)のIPO公開価格

※公開価格が決定次第更新します。

セレンディップ・ホールディングス(7318)のIPO割当枚数と当選期待度

続いてセレンディップ・ホールディングス(7318)のIPO幹事団と各社における割当枚数を紹介します。

| 証券会社 | 割当枚数 | 予想抽選配分枚数 | 個人期待度 | |

|---|---|---|---|---|

| 主幹事 | SBI証券 |

-枚

|

-枚

|

–

|

| 幹事 | 野村證券 |

-枚

|

-枚

|

–

|

| 三菱UFJモルガンスタンレー証券 |

-枚

|

-枚

|

–

|

|

| みずほ証券 |

-枚

|

-枚

|

–

|

|

| SMBC日興証券 |

-枚

|

-枚

|

–

|

|

| 楽天証券 |

-枚

|

-枚

|

–

|

|

| 東海東京証券 |

-枚

|

-枚

|

–

|

|

| 岩井コスモ証券 |

-枚

|

-枚

|

–

|

|

| 岡三証券 |

-枚

|

-枚

|

–

|

|

| 東洋証券 |

-枚

|

-枚

|

–

|

|

| 藍澤證券 |

-枚

|

-枚

|

–

|

|

| 水戸証券 |

-枚

|

-枚

|

–

|

|

| エイチエス証券 |

-枚

|

-枚

|

–

|

|

| 委託幹事 | 岡三オンライン証券(?) |

-枚

|

-枚

|

–

|

| 松井証券(?) |

-枚

|

-枚

|

–

|

|

| GMOクリック証券(?) |

-枚

|

-枚

|

–

|

|

| SBIネオトレード証券(?) |

-枚

|

-枚

|

–

|

|

| DMM株(?) |

-枚

|

-枚

|

–

|

|

| ネオモバ(?) |

-枚

|

-枚

|

–

|

セレンディップ・ホールディングス(7318)の主幹事

ネット組はテンションが上がることでしょう!!

主幹事はSBI証券でした。

6月はペルセウスプロテオミクス、アイ・パートナーズフィナンシャルでも主幹事をつとめており、大活躍です。

SBI証券は抽選割合が高いですし、申込数が多ければ多いほど当選確率がアップ。

さらにIPOチャレンジポイントというシステムもあるので攻略のしがいがある証券会社です。

おそらく投資家が気になるのはボーダーだと思いますが、そこそこ人気になりそうな銘柄なので300P以上にはなりそうな予感。

配分数は200株でしょうかね。

個人的にはあまりポイントパフォーマンスが高くならない気がしているので、利用しない方向で考えています。

利用を考えている人は下記記事にボーダーをまとめていますのでこちらを見ながら考えてくださいね。

ちなみにIPOチャレンジポイントを知らない人は下記記事をチェックしてくださいませ。

その他狙い目の証券会社

平幹事は多いですが期待したいのは楽天証券ですかね。

基本的には上位幹事を中心に申込するのが効率的です。

そして、SBI証券が主幹事ということでネオモバで委託販売される可能性もあります。

1株単位ということでリターンは低めですが、その分当選はしやすいです。

若年層やFX口座を開設していると当選確率がアップしますので、できる範囲で攻略してみてもいいかもしれませんね

準備だけは万端にしておくことをおすすめしますよ。

ネオモバIPOの詳細を知りたい方は下記記事を合わせてご覧ください。

https://ipomechanic.com/neomoba-ipo/

セレンディップ・ホールディングス(7318)のIPOにおけるBBスタンスと抽選結果

セレンディップ・ホールディングス(7318)のIPOにおけるBBスタンスと抽選結果を紹介します。

| 証券会社 | 抽選結果 | |

|---|---|---|

| 主幹事 | SBI証券 |

参加

|

| 幹事 | 野村證券 |

参加

|

| 三菱UFJモルガンスタンレー証券 |

参加

|

|

| みずほ証券 |

参加

|

|

| SMBC日興証券 |

参加

|

|

| 楽天証券 |

参加

|

|

| 東海東京証券 |

参加

|

|

| 岩井コスモ証券 |

参加

|

|

| 岡三証券 |

参加

|

|

| 東洋証券 |

ネット申込不可

|

|

| 藍澤證券 |

ネット申込不可

|

|

| 水戸証券 |

ネット申込不可

|

|

| エイチエス証券 |

参加

|

|

| 委託幹事 | 三菱UFJ eスマート証券(?) |

参加予定

|

| 松井証券(?) |

参加予定

|

|

| 岡三オンライン証券(?) |

参加予定

|

|

| GMOクリック証券(?) |

参加予定

|

|

| SBIネオトレード証券(?) |

参加予定

|

|

| DMM株 |

参加予定

|

|

| ネオモバ(?) |

参加予定

|

新規承認時におけるBBスタンス

上記の通り、フル参戦させていただきます!!

派手なベンチャーではないですが、需給面、業種ともに問題ありません。

スケジュールが過密すぎてここだけは残念ですが、プラスリターンはほぼ確実でしょう。

当選して初値で売却できれば少なくても数万円の利益は狙えると思います!!

セレンディップ・ホールディングス(7318)のIPO初値予想

セレンディップ・ホールディングス(7318)のIPOにおける初値予想になります。

“直感的初値予想“は仮条件決定後、”独断と偏見初値予想“は上場日前日の更新です。

【仮条件決定後の直感的初値予想】

【上場直前の独断と偏見初値予想】

みんなの初値予想アンケート

初値結果

IPO投資は非常にローリスクで魅力的な投資ですが、新規承認されなければ投資ができません。

効率が悪い投資方法なんですよね。

そこで自分はIPO投資と平行して最近はソーシャルレンディングに力をいれるようになりました!!

ソーシャルレンディングは”ネット上でお金を借りたい人と貸したい人を結びつけるサービス“のことで最近は様々なメディアで取り上げられるようになり、人気が高まっているんです!

年々新しいサービスがでてきていますが、今から始める方はFundsがおススメです。

貸付先はメルカリや三菱UFJ銀行、ユーグレナなど上場企業を中心とした信頼性の高い企業のみを厳選しています。

さらに今なら投資デビュー応援キャンペーンを実施しています。

口座開設するだけで1,500円の現金が貰えます。(2026/3/31まで)

さらに、50万円以上投資すると追加で2,500円!!

合計4,000円も貰えます。

是非このお得な期間にFundsでの投資を始めてみてください。

さらに詳しく知りたい方は下記記事を合わせてご覧ください。

Funds

Funds  FUNDINNO

FUNDINNO

CREAL

CREAL